Po roce 2008 se souběžně hovořilo o tom, že akcie budou vynášet hodně a také málo. Za oběma argumenty stály velmi nízké sazby a výnosy dluhopisů. Jak mohlo být ale obojí pravdou? A jak tato logika souvisí se současnou situací?

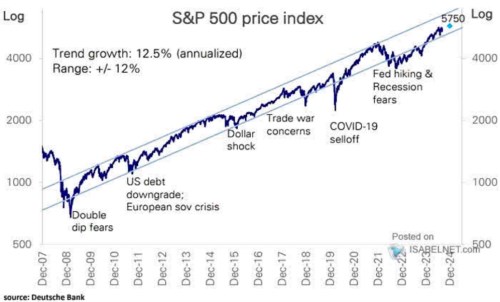

Deutsche Bank v následujícím grafu ukazuje, že index SPX se od roku 2008 pohybuje v celkem jasně definovaném pásmu. Směrem dolů jej prorazil jen během korekce v roce 2020 a mírněji v roce 2022 a 2023. Nyní je zhruba uprostřed a podle DB by na konci roku měl uzavírat také u středu pásma na 5750 bodech:

Zdroj: X

Spolehlivost onoho pásma je docela zajímavá, stejně jako trendový růst, který podle banky dosahuje 12,5 %. Pro kontext přidejme pár čísel:

--Výnosy desetiletých vládních dluhopisů se po roce 2008 do roku 2020 pohybovaly často zhruba mezi 2 – 3 %. To znamená, že trh v té době v průměru vynášel asi 10 % prémii nad bezrizikové sazby.

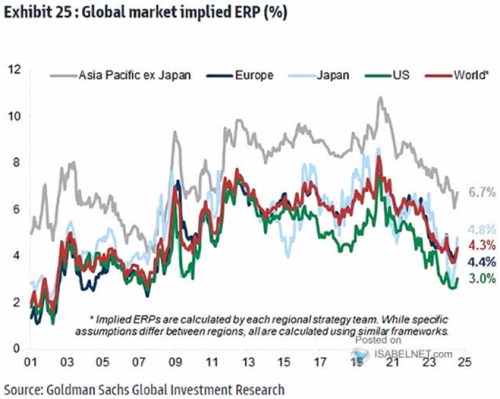

--Pokud bychom k tomu vzali odhad rizikových prémií od z následujícího grafu, můžeme dedukovat následující: S průměrem bezrizikových sazeb na 2 – 3 % a rizikovou prémií kolem 5,5 % dosahovala požadovaná návratnost asi 8 %. Akcie tedy generovaly návratnost převyšující tu požadovanou o 4 – 5 procentních bodů.

Zdroj: X

Jak jsem psal, po roce 2008 se souběžně hovořilo o tom, že akcie by měly vynášet hodně a také málo. Obojí souviselo s nízkými sazbami a výnosy dluhopisů a u obojího záleží na časovém rámci, o kterém se bavíme: Hodně měly akcie vynášet proto, že výnosy šly dolů, tudíž klesala požadovaná návratnost a zvedaly se tím hodnoty akcií. V rámci teorie a efektivních trhů si to můžeme představit jako relativně krátkodobý skok v hodnotách a cenách. Po něm už akcie měly vynášet „málo“, právě proto, že požadovaná návratnost byla dole a trhy už se na ní přenastavily (předchozím skokem nahoru).

Učebnicově tedy platilo jak ono „hodně“ tak i „málo“. Záleželo jen na tom, jak rychle se trhy přenastaví na nové prostředí nízkých sazeb a výnosů dluhopisů. Dnešní graf ukazuje, že tento proces měl do nějakého skokového přenastavení hodně daleko, spíše byl rozprostřen napříč řadou let (a smíchán s řadou dalších jevů – viz i níže). Pokud bychom se pak nyní zase dostávali do delšího období výrazně vyšších sazeb a výnosů, měl by proběhnout proces opačný: Trhy by nejdříve měly vynášet málo – hodnoty a ceny by se měly přenastavit na prostředí vyšší požadovaná návratnosti (tj., měly by klesnout, nebo růst hodně pomalu). Pak už by ale trh měl dlouhodobě nabízet návratnost vyšší – v souladu s vyšší požadovanou návratností.

Tyto učebnicové mechanismy jsou ale mimo jiné zahaleny tím, že u akcií nezáleží jen na požadované návratnosti, ale i na růstu ekonomiky a hlavně zisků. Po roce 2008 tak bylo prostředí pro akcii hodně příznivé i přesto, že růst ekonomiky nebyl nijak vysoký. Jeho poměr k požadované návratnosti byl ale stále dost příznivý kvůli tomu, jak nízko se dostaly sazby a výnosy. Nyní mohou být výnosy a požadovaná návratnost výš, ale pokud se zvedne i tempo růstu, poměr stále nemusí být pro akcie brzdou.