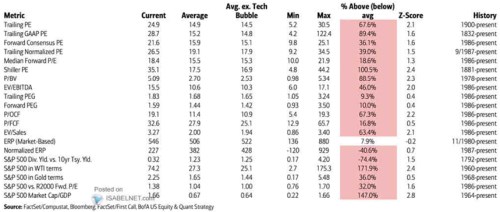

Jeden z nejvýznamnějších a zároveň nejopomíjenějších příběhů amerického akciového trhu se podle mne točí mezi rozdílem ve valuacích založených na ziscích a na volném toku hotovosti. Občas se k němu vracím, když aktualizuje svou tabulku s dlouhou řadou valuačních měřítek. Co k tomuto příběhu říká aktualizace poslední?

Na trhu je zdaleka nejčastěji používáno tzv. forward PE. Jde o poměr cen akcií k ziskům očekávaným pro následujících 12 měsíců. A jak ukazuje tabulka, toto PE se nyní pohybuje 36 % nad dlouhodobým průměrem. PE měřená na ziscích dosažených za posledních 12 měsíců jsou historicky ještě znatelně výš. Což mimochodem také dohromady ukazuje, u zisků se čeká mimořádný meziroční růst.

Zdroj: X

Zhruba uprostřed tabulky můžeme najít poměry nazvané P/OCF a P/FCF. Tedy poměr cen k provoznímu toku hotovosti a k volnému toku hotovosti, který odráží i investice. U prvního měřítka je trh nyní téměř 70 % nad historickým standardem, u druhého necelých 17 % nad ním. Stále tak přetrvává ona mezera mezi PE a P/OCF na straně jedné a P/FCF na straně druhé. Ta je zřejmě do značné míry dána tím, že firmy v indexu SPX stále investují méně, než bylo v minulosti zvykem – jejich volný tok hotovosti je tak nadstandardně vysoko relativně k ziskům a provoznímu cash flow.

Opticky se tak zdá, že investoři za zisky a provozní cash flow platí mimořádně hodně. Jenže přesnější popis by řekl, že platí jen o něco více (v historickém srovnání) za volný tok hotovosti. Ten je ale k ziskům a provoznímu cash flow vysoko a proto jsou vysoko i PE a P/OCF. Když jsem na tento jev poukazoval před časem, dával jsem jej do souvislosti s tím, jak dlouhodobě klesá cena investičního zboží a to zejména toho spojeného s digitálním světem. Nyní se ale hovoří o mohutných investicích do umělé inteligence – jak se to rýmuje s tezí, podle které je volný tok hotovosti nadstandardně podporován nižšími investicemi?

Jednak tu hovoříme o celém akciovém trhu a ne jen jeho části, která hodně investuje do AI. K tomu podle některých názorů v této části firemního sektoru dochází k určitému omezení investic, které nesouvisí přímo s AI. A v neposlední řadě zde hovoříme o investicích relativně k ziskům a provoznímu cash flow. Nejde tedy o to, že by investice klesaly v absolutním vyjádření – pokud zisky rychle rostou, na popsaný efekt stačí, aby investice jen rostly o něco méně rychleji.

Ať už je ale příčina uvedené mezery mezi PE a P/FCF jakákoliv, tato mezera tu je. A ukazuje směrem k tomu, že valuace nejsou zase tak mimořádně vysoko, jak by se zdálo jen z pohledu na PE. Volný tok hotovosti je totiž svou vypovídací hodnotou výš, než zisky – je blíže tomu, co firmy pro akcionáře skutečně vydělávají. Oněch 16,8 % nad historickým standardem při výnosech dluhopisů u 4 % přitom může ukazovat na to, jak velký investoři skutečně vidí potenciál AI a spol.