Výnosy vládních dluhopisů v USA po výletu k 5 % docela slušně korigují. Jaké valuace akcií jim nyní odpovídají? Při hledání odpovědi je dobré si uvědomit základ fundamentu - ceny akcií závisí na čtyřech hlavních proměnných, z toho jsou dvě nepozorovatelné, jdou jen odhadovat. A tyto odhady nevyhnutelně promlouvají do všech úvah o tom, zda je něco odraženo v cenách akcií, či nikoliv.

1 . Logika fundamentu je jednoduchá, aplikace méně: Dejme tomu, že výnosy dlouhodobých dluhopisů jsou na 4,5 %, riziková prémie akcií dosahuje 5,5 % a očekávaný dlouhodobý růst zisků je na 4,5 %. Férový dividendový výnos je na takovém trhu (4,5 % + 5,5 %) – 4,5 %, tedy 5,5 % (logika Gordonova růstového vzorce). Pokud tento výnos nasadíme na současnou výši dividend, máme férové ceny akcií. Dejme pak tomu, že výnosy vzrostou na 5 % a na trhu se spekuluje, zda je tento růst odražen v cenách akcií. Podle uvedené kalkulace by se měl dividendový výnos zvýšit na 6 % a pak by se dalo říci, že změna výnosů je plně odražena na akciovém trhu.

Tento jednoduchý koncept se ale posouvá blíže k hranici (ne)použitelnosti, když si uvědomíme, že jak rizikovou prémii, tak budoucí růst jen odhadujeme. Ve výše uvedeném příkladu tak může v celku dojít k tomu, že sice vzrostou výnosy dluhopisů, ale proto, že se zvýší nominální růst ekonomiky a zisků. A to dokonce z 4,5 % na 5,5 %. Takže výsledný férový dividendový výnos se nezvyšuje (valuace neklesají) ale klesá na 5 % (valuace rostou).

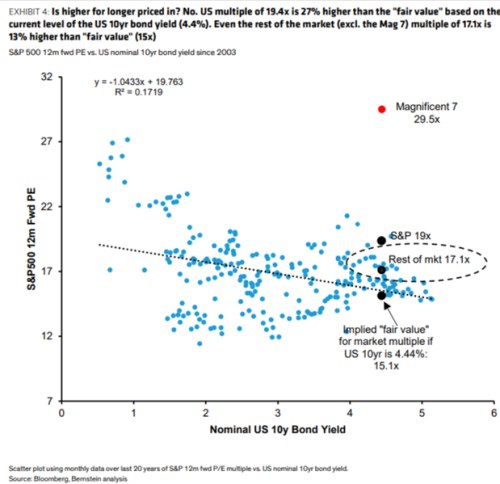

2 . Historie jednoznačně nejednoznačná: Pomůže nějak při úvahách o „správných“ valuacích při dané úrovni výnosů dluhopisů historie? Záleží na tom, jak bude kdo interpretovat následující graf. Ten srovnává obě proměnné a v Bernsteinu na jeho základě tvrdí, že současné valuace neodpovídají „férové“ úrovni dané výší sazeb. Ta je odvozena z proložené přímky:

Zdroj: X

Já bych tíhnul k mnohem volnější interpretaci toho, co se v obrázku děje. Nějaký negativní vztah mezi výnosy a valuacemi tu je obecně mírně nastíněn. Ale graf v podstatě ukazuje, že do valuací většinou hlasitě promlouvají i další proměnné. A nyní to platí v docela extrémní intenzitě. To u celého trhu, ale na oné proložené přímce není ani PE trhu bez sedmičky výjimečných (ní ani nemluvě). Tj., i u ní nyní hrají velkou roli „nadstandardní“ růstová očekávání a/nebo nízké rizikové prémie.

Docela zajímavé pak je, že při současných úrovních výnosů je ona přímka vlastně stejně jen dolní hranicí skutečných bodů. A za poznámku stojí i to, že data jsou od roku 2003. Tedy z období, které lze z velké části (z hlediska celkového ekonomického režimu včetně monetární politiky) charakterizovat jako neinflační, či dokonce dezinflační až deflační.