Po amerických volbách se začínají profilovat dva pohledy na to, co nová vláda přinese ekonomice a trhům. První z nich klade důraz na témata zvyšování efektivity vlády, snižování daní, deregulaci a z těchto důvodů boomové „animal spirits“. Tedy keynesovy zvířecí pudy, které by měly táhnout vše nahoru. Druhý pohled vnímá zejména cla a vyhošťování imigrantů, následné inflační tlaky, utaženější monetární politiku… Hodně by toho šlo říci třeba o oněch pudech , ale dnes bych se chtěl zaměřit na to, kvůli čemu vlastně celý ten tanec kolem cel?

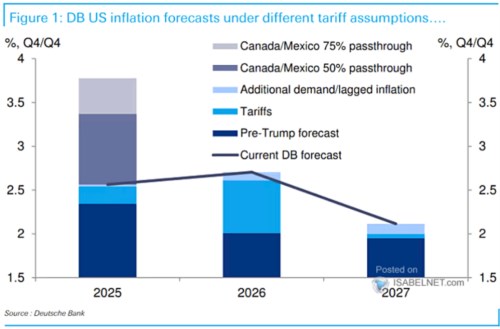

Následující graf ukazuje jedny z konkrétních odhadů toho, jak by se na inflaci mohla projevit cla a to při různé míře jejich „průtoku“ do konečných cen. V extrému to vidí na inflaci na 3,75 % v roce příštím, více než 2,5 % v roce 2026 a 2+ % inflaci v roce 2027. Včetně započítání druhotných inflačních efektů. Dřívější predikce DB přitom počítaly s tím, že v roce 2026 už bude inflace velmi blízko 2 %, v roce následujícím na nich:

Zdroj: X

Nejistotu do podobných odhadů vnáší nyní zejména to, že nikdo neví, co nová vláda vlastně udělá, na jak dlouho a podobně. A pak tu jsou ony vedlejší a druhotné efekty, které je ještě těžší odhadovat kvůli tomu, že americká ekonomika má za sebou hodně výjimečné inflační období. V jednom extrému by tak inflační očekávání mohla zůstat stále dobře ukotvena a Fed by nemusel na uvedený skok v cenách zase tak výrazně reagovat. V extrému druhém by v jádru přechodný efekt zvýšení cel mohl inflačně kořenit tím, že společnost vnímá další znatelný růst cen.

A kvůli čemu tedy všechny úvahy a plány na razantní zvyšování cel? Pokud bychom to chtěli uchopit nějak systematicky, tak mohou být v principu snahou o snížení chronických amerických obchodních deficitů (a mimochodem tudíž snahou o snížení vnějšího zadlužování této země). A/nebo snahou o dosažení celé škály dalších cílů, počínaje férovějšího chování Číny na rovině dotací, mezinárodní konkurence, autorských práv a konče nějakými více či méně pochybnými (geo)politickými tlaky.

K první oblasti bych připomněl, že obchodní deficity a přebytky jsou funkcí chování domácích a zahraničních subjektů – jejich schopnosti a ochoty spotřebovávat více, či méně, než si vydělají. Američané jsou obecně hodně ochotni spotřebovávat a investovat nad výši svých příjmů a jsou toho i schopni. Protože zbytek světa se chová opačně a své úspory tak chce/musí někde udat – půjčuje je Američanům na to, aby si od zbytku světa kupovali jeho produkci. Řešit tuto recyklaci úspor, produkce a zaměstnanosti cly se pak míjí podstatou věci a může lehce napáchat více škody, než užitku.

„Čisté“ řešení vede přes, řekněme, organickou změnu chování Američanů, a/nebo přes změnu chování zbytku světa (nebo kombinace obojího). V principu tedy ve spirále, kdy by zbytek světa více spotřebovával a méně spořil, opak by se děl v USA, na to by reagovaly ceny úspor (výnosy obligací) a kurz dolaru. A vše by se posouvalo do nové rovnováhy, kdy by Američané zbytku světa spláceli své půjčky díky tomu, že by do něj vyváželi více, než by z něj dováželi. V případě USA přitom nehovoříme o zemi, která by neměla světu co nabídnout – jejich technologická pozice je velmi silná. Ale to alespoň prozatím na popsaný obrat v oné chronické části deficitů a zadlužování nestačí.