Poměr cen akcií k jejich účetním hodnotám PBV nepatří mezi nejčastěji používaná valuační měřítka, výjimkou jsou snad jen banky. Dnes se i přesto podíváme, jak je na tom trh právě z pohledu PBV a jaké příběhy se s tím mohou pojit. Včetně těch o nově probuzených růst podporujících zvířecích pudech firemního sektoru.

Představme si, že někdo založí firmu, nakoupí stroje a zařízení a jejich účetní hodnota bude 100 milionů dolarů. Začne vyrábět a generovat zisky a pokud jejich současná hodnota převýší oněch 100 milionů dolarů, půjde o úspěšnou investici. To ale není celý příběh. Pokud totiž bude současná hodnota zisků převyšovat investice (zde tedy i účetní hodnotu aktiv) výrazně, povšimnou si toho i jiní podnikatelé. A budou také investovat, což zvýší kapacity v odvětví, a vyvolá tlak na pokles cen a ziskových marží.

V tomto jednoduchém „modelu“ by tak měl existovat určitý limit na výši poměru vnitřních hodnot aktiv (a jejich tržních cen) k cenám účetním. Tento limit by byl dán konkurencí a těžko kvůli němu uvažovat o tom, že by PBV dosahovalo hodnot vysoko nad jednou. Od světa skutečného se tu ale odlišujeme v řadě ohledů. Existují transakční náklady, hodnoty účetní nemusí moc dobře odrážet hodnoty investiční, respektive tzv. reprodukční (PBV není to samé, jako tzv. Tobinovo Q), atd. Jaké hodnoty tedy u PBV skutečně pozorujeme v praxi a jak to s nimi vypadá v tuto chvíli?

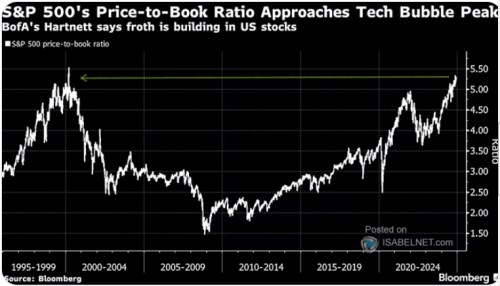

Odpověď na uvedenou otázku poskytuje následující graf. Poukazuje nyní hlavně na to, že PBV je na podobných úrovních, jako na vrcholu internetové bubliny. To konkrétně znamená, že PBV se pohybuje znatelně nad pěti. Tj., každý dolar účetní hodnoty vlastního jmění obchodovaných firem má na trhu hodnotu pět dolarů. Nejníže se tento poměr dostal během finanční krize, kdy flirtoval s 1,5. A předtím se pár let dalo hovořit o jakémsi stálejším stavu, kdy se PBV pohybovalo mezi 2,75 – 3.

Zdroj: X

Daleko od dot.com maxim není ani běžně používané PE, tedy poměr cen akcií k ziskům očekávaným pro následujících 12 měsíců. PBV má za sebou úplně stejný fundament – i jeho výši určuje bezrizikové sazby, rizikové prémie a očekávaný dlouhodobý růst zisků (a jejich poměr k dividendám). U PBV se to dá říci i tak, že jeho výši určuje poměr požadované návratnosti vlastního jmění a návratnosti realizované (vč. té očekávané v budoucnu).

Nyní by tedy v úvodu popsaná logika a současná výše PBV naznačovaly, že firemní sektor jako celek by měl mít velkou chuť na investice. Přece jen onen poměr jedna ku více než pěti by měl naznačovat, že i řada nových investic by měla mít slušnou návratnost. Navíc se nyní v souvislosti s některými očekávanými kroky nové americké vlády začalo zase hovořit o tzv. zvířecích pudech podnikatelského sektoru (jako zvířecího ducha bych „animal spirits“ nepřekládal). Tyto pudy by nyní podle této teze měly hnát investice a ekonomiky zvýšenou měrou nahoru.

Nejsem si ale jist, nakolik tu je přání otcem myšlenky. Přesněji řečeno, nakolik si někteří investoři ze změti úvah o vlivu nové politiky nevybírají jen to, co se jim zrovna hodí. Více jsem ale o tomto tématu psal nedávno. Vysoké PBV pak také dovede místo investičního boomu vyústit v prasknutí bubliny.