V posledních týdnech došlo ke znatelnému utažení finančních podmínek v americké ekonomice. Tedy ekonomice, která by na ně měla být docela hodně citlivá (podle některých studií více než na sazby centrální banky). FP jsou ale stále docela uvolněné a notně k tomu doposud přispíval akciový trh (viz včerejší článek). A také trhy korporátních dluhopisů. Nejsou ale odtrženy od fundamentu?

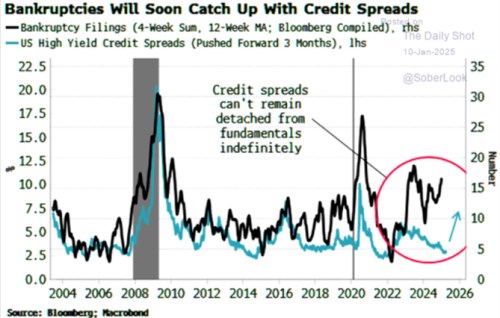

Následující graf ve svém popisku píše, že trhy korporátních dluhopisů, přesněji řečeno těch s nízkým ratingem (tj., vysokým rizikem a výnosem), nemohou zůstat odtrženy od fundamentu donekonečna. Fundamentem se zde přitom myslí množství bankrotů, které se pohybuje na poměrně vysokých úrovních. Zatímco rizikové spready u dluhopisů s vysokým výnosem jsou extrémně nízko:

Zdroj: X

Uvedený graf a jev, který popisuje, je jeden z docela dlouhé řady výjimečných jevů přinášených posledními lety. Mezera mezi bankroty a spready je minimálně z perspektivy použitého období od roku 2003 naprosto mimořádná. A zatím vývoj nesměřuje k tomu, aby se uzavřela. K čemuž může dojít dvěma extrémy, či jejich kombinacemi – růstem rizikových prémií a/nebo poklesem množství bankrotů.

Ještě relativně nedávno by podobný graf byl možná interpretován jako výsledek „nadbytečné likvidity“. Dnes už by takové vysvětlení bylo mnohem složitější. I kdybychom totiž u rozvahy Fedu brali jako klíčový efekt zásoby, stále by bylo těžké vysvětlit, proč by se tento efekt začal najednou tímto extrémem projevovat nyní. A ne už před lety, když likvidity bylo hodně jak z pohledu zásoby (více než nyní), tak z pohledu toku (QE).

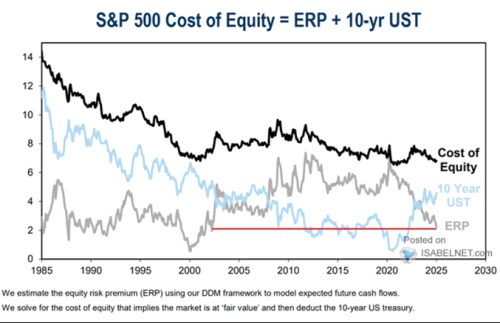

Podívat se v uvedené souvislosti můžeme i na odhad rizikové prémie u akcií od . V následujícím grafu je vyznačen odhad celkové požadované návratnosti na americkém akciovém trhu. Pokud od ní odečteme bezrizikové sazby, dostáváme odhad prémie:

Zdroj: X

Podle GS jsou nyní extrémně nízko i rizikové prémie na akciích. Eliminují tak vliv vyšších bezrizikových sazeb – výnosů desetiletých vládních dluhopisů na ceny a valuace (a v konečném důsledku i na finanční podmínky – viz úvod). U akcií se o odtrženosti od fundamentu hovoří hůře, protože by měly odrážet dlouhodobý vývoj. A o něm mohou panovat velmi rozdílné a pestré představy. Dnes se točí zejména kolem AI a spol. Může něco podobného fungovat u výše zmíněných dluhopisů?

Dalo by se uvažovat o tom, že pokud nové technologie zvednou produktivitu a budou mít celkově pozitivní dopad na hospodaření firem, projeví se to zvýšením hodnoty akcií a zároveň poklesem finančního rizika. Tedy pozitivním vlivem na korporátní dluhopisy a spready. Černá křivka v prvním grafu ale ukazuje, že tomu je situace nyní hodně vzdálena. Naopak, křivka je s ohledem na současnou absenci známek recese docela dost vysoko. I pokud srovnáme s vývojem období před roem 2008, kdy byly sazby výš než po roce 2008.