Dnes se podíváme na jeden obrázek výkonů amerického trhu a trhů mezinárodních, který by mohl v určitém smyslu připomenout události roku 2008/9. A i to, co k nim vedlo. jej ale nyní asi prezentuje zejména kvůli docela mimořádné výši zájmu o neamerické trhy (minulý týden jsme se mimochodem dívali na to, jak tato globální rošáda zahýbala s absolutními a relativními valuacemi).

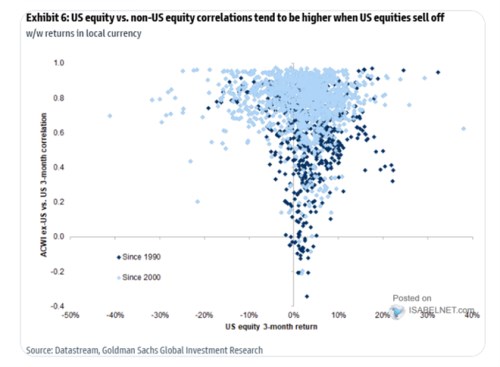

1.Pohyby amerických a neamerických trhů: Poloha jednotlivých bodů v následujícím grafu je dána tím, jaká byla v daný moment tříměsíční návratnost amerického trhu (osa x) a jaká byla v tu dobu jeho korelace s trhy zahraničními. Kdyby tak byly americké a neamerické trhy stále 100 % pozitivně propojeny, viděli bychom v grafu vodorovnou přímku na ypsilonové hodnotě 1. K tomu má graf poměrně daleko, i když někdy k tomu dochází. GS pak k obrázku píše, že korelace mají tendenci růst ve chvíli, kdy americké akcie klesají. To samé se ale do určité míry děje, když USA rychle rostou. A kolem nižších temp růst už je korelace mnohem více proměnlivá, někdy dokonce negativní:

Zdroj: X

Tipoval bych si, že GS ukazuje graf právě v oné souvislosti s určitou mezinárodní rotací, o které se hovoří v posledních týdnech. Graf by přitom naznačoval, že pokud americké trhy projdou výraznou korekcí, klesá pravděpodobnost toho, že se jí zahraniční trhy vyhnou. Obrázek samotný ale připouští i v extrémech poměrně širokou škálu scénářů a celkově bych jej asi přešel jako nepříliš vypovídající nebýt oné vzpomínky na dění kolem roku 2008.

2.Korelační vzpomínka a připomínka: Jedním ze stavebních bloků takzvané hypotéční krize byla z mého pohledu neúplná představa o korelacích. Konkrétně představa, že pokud se vezmou ne zrovna kvalitní hypotéční úvěry a udělá se z nich jedno aktivum – jeden balíček, riziko takového balíčku bude nižší, než pomyslná suma rizik jednotlivých částí. Nejde o žádné finanční pohádky, takový pohled měl a má jasné teoretické základy v teorii portfolia. Tedy v tezi, že pokud mají dvě aktiva relativně nízkou korelaci (nemají tendenci chodit vyloženě stejným směrem), dají se do portfolia zkombinovat tak, že se zlepší jejich profil návratnost/riziko. Jenže takový pohled mimo jiné ignoroval to, že korelace se časem mění a to ne vítaným způsobem. O co jde?

Představme si auto, které by mělo velmi dobré brzdy, ale jejich účinnost by prudce klesala s každým vytočením kol z přímého směru. Takové nastavení znamenalo, že na rovince brzdy vyzkoušíme, budou fungovat perfektně, ale v první zatáčce může při vyšší rychlosti nastat vážný problém. Tento příklad někdy používám pro vykreslení toho, co se děje a dělo s oněmi korelacemi a jaký je důsledek.

V dobách klidných můžeme u řady aktiv naměřit korelace nízké, rizikově chlácholivé, podobně jako v dnešním grafu. Jde ale zároveň o dobu, kdy potenciál portfolia na straně omezování extrémnějších rizik zase tolik nepotřebujeme. Jede se po rovině. Onen potenciál potřebujeme v době, kdy se hladina trhů rozvlní (vjedeme do zatáčky). Jenže to je, podobně jako v dnešním grafu, doba, kdy korelace stoupají (brzdy přestávají fungovat). Jednotlivá aktiva se tak mnohem více než obvykle pohybují podobným směrem (tj., dolů) a moc nedochází k tmu, že by pohyb jednoho eliminovat pohyb druhého.

Zrádnost oněch brzd/portfolií není jen v tom, že nefungují, když by fungovat měly. Ale i v tom, že fungují, když to zase není tak potřeba. Budí totiž mylný dojem spolehlivosti. Tím nechci vůbec říci, že investiční portfolia nemají smysl. Jejich potenciál se ale v určitých situacích nesmí přeceňovat. K tomu přitom ve velkém došlo právě třeba při balení oněch hypotéčních úvěrů (otázka je, nakolik vědomě). Třeba pan Taleb kvůli tomu intenzivně kritizoval teorii portfolia a s ní související témata a vědce. Jenže pokud bychom to brali do důsledku, tak tato teorie v jádru vyvrácena nebyla. Jen je tu onen dodatek, že korelace se často mění a to tím nevítaným způsobem. Tj., vše stále funguje podle teorie, jen dříve nízké korelace se mění ve vysoké a portfolio se podle toho chová.