Každý investor ví, nebo by měl vědět, že nejlepší dobou pro nákup je okamžik maximální nejistoty. Problém je v tom poznat, kdy takový vrchol nejistoty nastane. Nejistota ohledně rozsahu či závažnosti slíbených „recipročních“ cel Trumpovy administrativy, která mají být zavedena 2. dubna, je jednou z možností. Kolem ní však víří imigrační omezení, nahodilé snižování federálních výdajů a šok důvěry, který ovlivňuje chování spotřebitelů.

Páteční obrat indexu S&P 500 z počátečního 1% poklesu na minimální zisk před závěrem přišel poté, co prezident Trump řekl, že při uplatňování plánovaných obchodních opatření 2. dubna bude existovat určitá „flexibilita“. Tento neurčitý výrok poslal index směrem vzhůru.

Společnost Renaissance Macro Research soustavně poukazuje na to, že když se index nejistoty hospodářské politiky USA blíží extrémnímu maximu (horních 10 %), je budoucí výkonnost akcií lepší než průměrná. V následujících třech měsících byl index S&P 500 v 80 % těchto případů v plusu s průměrným ziskem 8,8 %. Naopak jistota je medvědí: Když se index nejistoty ocitl v dolním 10% pásmu, následovala kladná výkonnost akciového trhu pouze v 36 % případů. V současné době je tento index rekordní a zastiňuje dokonce i vrchol během paniky Covid-19.

Žádná důvěra ve výhledy

Napětí ohledně cel, obavy z další interakce spolu s křehkou důvěrou patrnou z nedávných průzkumů mezi spotřebiteli, podnikateli a investory rozmetalo důvěru ekonomických prognostiků, včetně těch z Fedu, ohledně jejich výhledů. Po zasedání Fedu v minulém týdnu, na kterém ponechal úrokové sazby beze změny a zachoval předběžný výhled snížení sazeb o půl procentního bodu do konce letošního roku, řekl předseda Jerome Powell: „Neznám nikoho, kdo by měl velkou důvěru ve své prognózy.“

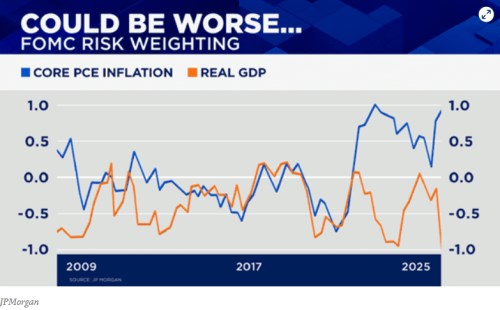

Ekonom společnosti Michael Feroli ilustroval dilema členů FOMC a rizik pro jejich prognózy inflace a růstu HDP: Téměř všichni se shodují, že riziko v případě jádrové inflace PCE je na straně růstu a v případě růstu reálného HDP na straně poklesu. Ani na jedné z těchto dvou front, které definují mandát Fedu, tedy není klid.

To, co je nyní ošemetné, není jen to, že vnímaná nejistota může vždy na chvíli přejít do extrémnějších poloh. To, co jsme zažili, je jen malá prudká korekce indexu S&P 500, která se dotkla hranice 10% ztráty, než se před týdnem v pátek odrazila, přičemž začala za vysokých valuací a bouřlivých očekávání investorů po 20% ročních přírůstcích.

Důležitá je recese

Warren Pies, zakladatel společnosti 3Fourteen Research, rozebral 52 korekcí na indexu S&P 500 od roku 1950 (což je přibližně jedenkrát za rok a půl): „Jakmile se trh dostane do korekce, stává se „vážná korekce“ o minimálně 15 % pravděpodobnou v 30 z 52 případů. V rámci těchto 52 korekcí však ve 28 případech nedošlo k žádné recesi, která by nás čekala v následujících 12 měsících. Z těchto případů se jich pouze 12 stalo vážnými korekcemi.“

Pravděpodobnost poklesu do něčeho mnohem hlubšího a dlouhodobějšího závisí na tom, zda se probíhající zpomalení přehoupne do hospodářské kontrakce. Samozřejmě dochází i k medvědím trhům bez recese, jeden takový jsme měli v roce 2022, ale mluvíme zde o pravděpodobnosti. Proto jsou cla více než jen psychologickým fenoménem, protože při určité úrovni závažnosti a v určitých scénářích eskalace jsou potenciálně mnohem škodlivější pro zbrzdění ekonomické aktivity než pro mechanické navýšení některých cen.

Stále zdravý trh podnikových úvěrů zatím odvádí velkou část práce při zadržování recese. Týdenní žádosti o podporu v nezaměstnanosti zůstávají na příznivé úrovni. Spotřebitelská aktivita zpomalila, což odnesly maloobchodní a cestovní akcie, ale rozvahy domácností nejsou v souhrnu nijak špatně napjaté. Průmyslová výroba byla na rekordní úrovni, což nikdy bezprostředně nepředcházelo hospodářskému poklesu.

Přesto se zhruba 40 % všech 10% korekcí akcií přehoupne alespoň k 15% celkovému poklesu i bez recese. A v každém případě jsou korekce a dna procesem, nikoliv okamžikem. Americký akciový stratég společnosti Ned Davis Research Ed Clissold upozorňuje, že po opětovné rally po korekci obvykle následuje období testování.

„Doba fáze testování může být zhruba úměrná době předchozího poklesu,“ říká. „Od vrcholu 19. února na indexu S&P 500 do minima 13. března uplynulo 16 obchodních dní. Dalších 16 dní by nás tedy přivedlo ke 4. dubnu, což je blízko termínu 2. dubna, kdy prezident Trump zavede reciproční cla. Vzhledem k tomu, že obavy z cel byly hlavním katalyzátorem výprodejů, termín 2. dubna by mohl přinést rozuzlení, ať tak či onak.“

Úrovně, které je třeba sledovat

Obavy z cel jistě jsou jednou z hlavních příčin poklesu. Přesto nejsilnější tlak na trh nepochází od obchodníků s přeshraničním zbožím, ale od skupiny sedmi velkých technologií. „Ostatních 493“ akcií v benchmarku meziročně mírně rostlo a je méně než 6 % pod svým maximem. Index S&P 500 si v minulém týdnu polepšil o půl procenta. Ve třech různých dnech se mu nepodařilo udržet se nad úrovní 5 700 bodů a skončil na 5 667 bodech, což je jeho maximum z poloviny července, které se shoduje s vrcholem dominance velké sedmičky.

Dno korekce z doby před sedmi obchodními dny se stále jeví jako pravděpodobný, i když ne zcela přesvědčivý, taktický bod obratu. Hodnoty sentimentu se dostaly „dostatečně nízko“, aby umožnily obrat na trhu, i když se pozice investorů nikdy hluboce nevymýtily. Index volatility S&P 500 předvedl pěkný výkyv, dosáhl vrcholu poblíž 30 a poté klesl pod 20, což je často známkou toho, že horečka ustoupila.

Samotný index S&P 500 se během tří týdnů zbavil dvou bodů P/E, ale je těžké najít katalyzátory, které by analytiky přiměly k brzkému navýšení prognóz zisku, zejména vzhledem k tomu, že odhady pro druhé pololetí stagnují, zatímco prognózy HDP klesají. Stratégové a RBC Capital v posledních týdnech snížili své cíle pro index S&P 500 do konce roku. To může být někdy známkou konstruktivního přenastavení očekávání a potvrzením nejisté budoucnosti, která se nyní zdá být ještě nejistější, mimo jiné díky Bílému domu se smyslem pro „programování událostí“.

Zdroj: CNBC