Občas zde připomínám, že zdaleka ne vždy platí jednoduché inflačně-výmarské rovnice typu „růst rozvah centrálních bank = hypersupermegainflace“. Inflační scénáře v delším než krátkém období ale na druhou stranu nelze vyloučit a proto je namístě se občas podívat na relevantní investiční strategie.

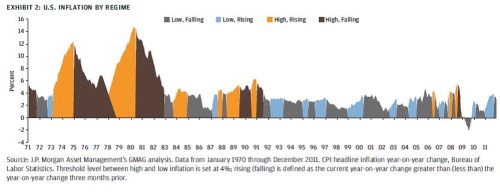

Z grafu je vidět vývoj dlouhodobý inflace v USA, ten je navíc rozdělen do čtyř hlavních typů: nízká a klesající inflace, nízká a rostoucí, vysoká a rostoucí a vysoká a klesající.

Uvedené rozdělení naznačuje, že hlavní skupiny investičních aktiv se svou návratností liší nejen v prostředí vysoké a nízké inflace, ale i v závislosti na jemnějších rozděleních – tedy vysoká – klesající/rostoucí a nízká – klesající/rostoucí. A nejde o nějaký detail na okraj.

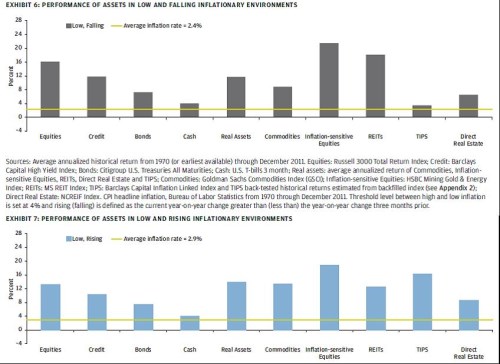

Z grafu je patrné, že výmarská kombinace vysoká/rostoucí inflace (oranžově) byla relevantní zejména v pověstných 70. letech, částečně na přelomu 80. a 90. let a ještě částečněji před krizí. Podle v takovém období generují zdaleka nejvyšší návratnost komodity a to v řádu 2 – 3 desítek procent ročně. Za nimi byly s 13 % TIPS a průměrnou výši inflace těchto období (7,4 %) s mírnou rezervou pokryly i dluhopisy a nemovitosti. Akcie v takovém prostředí generovaly jako jediné návratnost negativní. To potvrzuje, že akcie nejsou zdaleka tak dobou inflační investicí, jak můžeme někdy slyšet. Tato výmarská kombinace bylo na počátku kvantitativních uvolňování v médiích vyzdvihována jako nejrelevantnější, čas ale ukázal, že tomu tak není a v tuto chvíli má smysl (pokud vůbec) se o ní bavit jen v souvislosti se skutečně dlouhodobým výhledem a zejména naprostou fiskální dominancí. Ohledně cen komodit je pak podle mého namístě spíše uvažovat o vývoji v Číně, jejím vstupu do pasti středních příjmů, apod.

Volckerovská kombinace vysoká/klesající inflace je časově samozřejmě zrcadlovým odrazem kombinace výmarské. Nejlépe si v tomto období vedly REIT, tedy společnosti investující do realit, návratnost na úrovni průměrné inflace (7 %) pak generovala většina dalších investičních aktiv, tedy akcie, krátkodobé i dlouhodobé dluhopisy a i hotovost. Mizerně na tom byly s 4 % ztrátou komodity. Za zdůraznění tedy stojí, že komodity si nevedou dobře v období vysoké inflace, ale v období vysoké a (!) rostoucí inflace. S příchodem „Volckerů“ se naopak stávají propadákem.

V současném japonskými ztracenými dekádami hrozícím prostředí je namístě zaměřit se spíše na další dvě kombinace. První z nich je superjaponský scénář nízké a klesající inflace (první graf) a druhým reflační - nízká, ale rostoucí, inflace (druhý graf). Srovnání obou grafů ukazuje až po REIT podobný mustr – slušná návratnost akcií, o něco menší u korporátních a vládních dluhopisů, relativně malá u hotovosti a zase rostoucí reálných aktiv (mix komodit, realit, REIT a TIPS), komodit, až po hodně vynášející na inflaci citlivé akcie. Významný rozdíl je znatelný hlavně u TIPS, které si vedou znatelně lépe v rostoucím inflaci.

Pokud se zaměříme zejména na akcie, obrázek je u těchto scénářů povzbudivý a doposud i odpovídá současné realitě. U celého trhu je ve scénářích návratnost 12, či 16 %, u akcií citlivých na inflaci (HSBC Mining Gold & Energy Index) dokonce na úrovních kolem 20 % ročně. Možná, že právě dobrý výkon akcií během období nízké, ale rostoucí inflace vede někoho ke zobecnění typu „akcie jsou dobrým zajištěním proti inflaci“. Jedním z přínosů výše uvedené práce je jasná demonstrace toho, jak důležité je před tím „rostoucí inflace“ mít ono „nízká“. Pokud tam je naopak „vysoká“, měli bychom se akciím zdaleka vyhnout. Mají totiž problémy jak s vyšší nejistotou (vyšší volatilitou zisků, cen a vyššími rizikovými prémiemi), tak často i se zachování reálné ziskovosti (problémy s udržením marží – růst cen výstupů na úrovni růstu cen vstupů).

Na závěr poznamenávám, že průměrná inflace během posledních dvou nízkoinflačních období je 2,4 – 2,9 %. Očekávaná letošní inflace v USA a v eurozóně je kolem 2 %, v Japonsku (zatím stále) černá nula, v UK 2,5 – 3 %.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie, jeho názory se nemusí vždy shodovat s názorem společnosti.