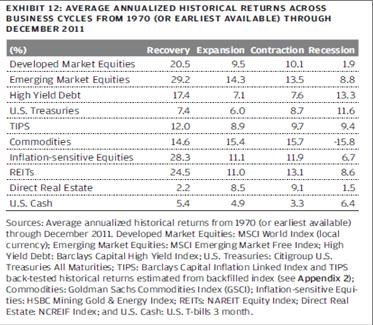

V globální ekonomice nyní najdeme škálu zemí v různé fázi ekonomického cyklu (viz Co ekonomická velmoc, to paradox). Podívejme se na to, jak na tento obrázek hledět z pohledu návratnosti jednotlivých skupin investičních aktiv. V tabulce je tato návratnost ve čtyřech základních fázích ekonomického cyklu, tedy ve fázi oživení, expanze, kontrakce a recese. Pohled na akcie ve vyspělých a rozvíjejících se ekonomikách (DME a EME) ukazuje, že největší návratnost generují během oživení, ve fázi expanze již zisky znatelně klesají, během recese jsou samozřejmě nejnižší. Historicky vysoká návratnost EME ale znamená, že i během recese generovaly téměř 9 %. Můžeme ale poměrně přesvědčivě tvrdit, že tyto časy jsou pryč.

Akcie můžeme podle čísel považovat za mírně vedoucí indikátor (největší návratnost při oživení), lepším vedoucím indikátorem jsou ale spekulativní dluhopisy HYD – ty generují druhou největší návratnost už během recese. Vyloženě obrannou investicí jsou samozřejmě dluhopisy vládní (u zemí považovaných za bezpečné). Ty americké (UST) generují největší návratnost během recese, nejmenší naopak během expanze, ale celkově jde o dosti vysoká čísla.

Zajímavý cyklický profil mají (přesněji řečeno měly) komodity. Podle tabulky jim nevadí nic, jen recese. Jinak řečeno, oživení, boom i kontrakce generují podobnou návratnost (a to dosti vysokou), vše se ale prudce mění v poslední fázi cyklu. Po nich jsou v tabulce na inflaci citlivé akcie, které jsou svým profilem podobné EME. Zajímat nás budou i přímé investice do nemovitostí (DRE) – těm se nevede nejlépe při recesi a ani během oživení. Mohli bychom tak uvažovat o tom, že zatímco akcie a spekulativní dluhopisy jsou vedoucí veličinou, reality zpožďující se. Poslední v tabulce je hotovost, čímž se myslí krátkodobé vládní dluhopisy. Pohyb jejich cen (opačný k vývoji výnosů) generuje největší návratnost během recese, nejmenší během kontrakce.

Z praktického hlediska nás na uvedeném zajímá následující: Je popsaný pohyb stabilní – dá se na něj spoléhat i do budoucna? A v jaké fázi cyklu se nacházíme nyní (či která fáze přichází, abychom bylo o krok vepředu? Domnívám se, že jako základní mustr by uvedené vazby měly držet i do budoucna. Pokud vidíme odchylky, je to dáno hlavně specifiky daného cyklu. Pokud by nastaly nějaké strukturální posuny v reakci aktiv na cyklus, nejspíše by to bylo u EME a komodit.

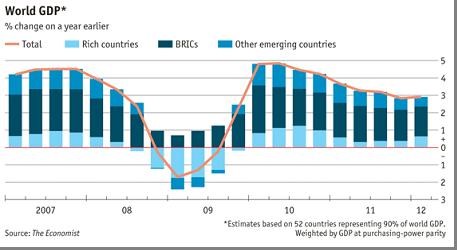

Překvapivě těžké je ale odpovědět na druhou otázku – tedy na to, jak charakterizovat současnou fázi cyklu. Graf ukazuje růst ekonomik vyspělých, zemí BRIC a ostatních rozvíjejících se ekonomik – jde o jejich příspěvek k celkovému růstu ekonomiky globální, který je vyznačen červeně. Po propadu let 2008 a 2009 přichází fáze oživení a snad krátká fáze boomu, který ale rychle přechází v to, co můžeme nazývat novým normálem. V něm se růst vyspělých ekonomik jako celku snižuje někdy až k hranici černé nuly, strukturálně klesá růst jejich rozvíjejících se protějšků. Celkově se pohybujeme znatelně pod dlouhodobým trendem, vedou se diskuse o tom, jak velká je produkční mezera.

USA jsou nyní možná na cestě k trochu silnějšímu oživení, z hlediska výše uvedené tabulky je ale otázka, zda to brát jako nové „oživení“, či jako další fázi boomu. Nejednoznačný je vývoj i v Číně – pokud tvrdě dopade a její růst klesne někam pod cca 5 %, nejde technicky o recesi, faktické důsledky (nezaměstnanost, problémy v ekonomice) by ale recesí byly. Ještě složitější je situace v Japonsku, které tradičním cyklem již dlouhé roky v podstatě neprochází. Namísto toho je dlouhodobě utlumené, nyní by mohlo opět projít minioživením. Co ale přijde po něm, je velkou otázkou. Jasno má snad jen eurozóna – recese je prostě recese. I zde se ale musíme ptát, zda jde o klasickou cyklickou recesi (na kterou by byla uvedená tabulka zřejmě hodně aplikovatelná), či recesi s významným strukturálními faktory. Asi od obou trochu, což aplikaci standardního cyklického investování opět stěžuje (pro detailnější popis současného výhledu viz zmiňovaný předchozí článek). Mapu máme hezkou, jen nevíme, kde je sever.

Pozn.: Jiří Soustružník je aktivní investor a témata, o nichž píše, mohou souviset s jeho investicemi. Jeho sloupky nejsou poskytovány jako investiční doporučení. Autor je externím spolupracovníkem Patrie a jeho názory se nemusí vždy shodovat s názorem společnosti.