Jedným z hlavných cieľov pravdepodobne každého investora je dosahovať reálny pozitívny výnos svojho portfólia, t.j. prekonávať aspoň aktuálnu mieru inflácie. Túto úlohu plnili v minulosti hlavne akciové trhy, no zvýšená volatilita z nich v posledných rokoch vytlačila mnoho drobných investorov do dlhopisov, ktoré sú typicky vnímané ako bezpečnejšie. No ani pri investovaní do dlhopisov nemajú investori vyhraté – aktuálne nízke výnosy sú častokrát po započítaní vplyvu inflácie a daní negatívne. Aké majú teda investori možnosti? Bob Shearer a Kathleen Anderson, manažéri dividendového fondu spoločnosti , sú presvedčení, že odpoveď na túto otázku predstavujú akcie kvalitných dividendových spoločností. Dôvody sú podľa nich nasledovné:

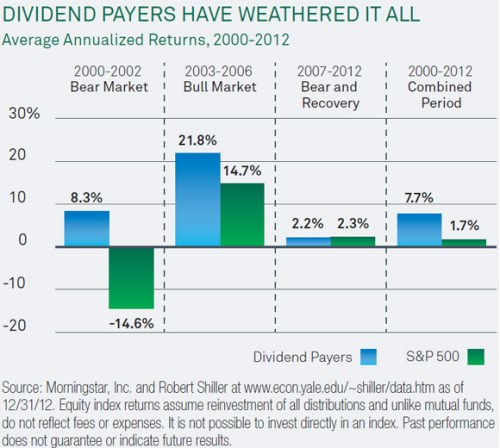

1. Sú výnosnejšie a menej volatilné ako ostatné akcie – spoločnosti vyplácajúce dividendu z akciového indexu S&P 500 v dlhodobom horizonte prekonávajú spoločnosti, ktoré naopak dividendu nevyplácajú. Zároveň sú aj menej volatilné v porovnaní s akciovým trhom ako celkom.

2. Sú relatívne lacné - investori „naháňajúci“ výnos upriamujú často svoju pozornosť hlavne na spoločnosti s vysokými dividendami. Vďaka tomu existuje na trhu dostatok kvalitných dividendových spoločností, ponúkajúcich síce nižší dividendový výnos, no dostupných za podstatne lepšiu cenu.

3. Ponúkajú príjem z dividend aj zhodnotenie kapitálu – dividendové akcie prinášajú investorom výnos, ktorý dorovnáva (prípadne aj prevyšuje) výnos z dlhopisov a zároveň ponúkajú možnosť zhodnotenia vloženého kapitálu, čo pri dlhopisoch nie je možné (pokiaľ sú držané do splatnosti).

Dividendové akcie ako alternatíva k dlhopisom

Výnosy štátnych a korporátnych dlhopisov sa momentálne nachádzajú blízko historických miním. Ku koncu apríla ale až 409 spoločností z indexu S&P 500 vyplácalo dividendu, pričom viac ako 60% z nich ponúka vyšší výnos ako 10-ročné americké štátne dlhopisy. Dlhopisy síce ponúkajú (relatívnu) istotu výplaty kupónov a návrat vložených peňazí pri splatnosti, prevažná väčšina z nich ale neponúka možnosť bojovať s rastúcou infláciou rovnakým spôsobom ako dividendové akcie, teda zvyšovaním výnosu. Rastúcu infláciu spoločnosti zvyčajne prenášajú zvyšovaním cien na spotrebiteľov a vyššia inflácia sa teda odrazí vo vyšších ziskoch (a následne aj vyššej cene akcií).

Nižšia volatilita, vyšší výnos

Podľa autorov štúdie dividendové akcie síce môžu za zvyškom akciového trhu zaostávať počas vybraných krátkych období, v dlhodobom horizonte sú ale výnosnejšie. Pri dlhšom horizonte totiž cenu akcií ovplyvňujú viac skutočné fundamenty ako krátkodobý sentiment a spoločnosti vyplácajúce stabilnú, prípadne rastúcu, dividendu, bývajú vo svojom podnikaní aj úspešnejšie. Aj počas ťažkých časov sa teda môžu viac spoliehať na silnú súvahu (a prípadné zásoby hotovosti) a dokážu si udržať pozitívny cash flow, čo má v konečnom dôsledku pozitívny vplyv aj na cenu ich akcií.

Pri výbere vhodnej spoločnosti sa ale netreba riadiť iba výškou vyplácanej dividendy. Príliš vysoký dividendový výnos môže byť totiž aj varovným signálom. Neprimerane vysoká dividenda môže byť jednak neudržateľná, čo by mohlo mať za následok budúce znižovanie dividendy, prípadne môže tiež znamenať, že cena akcií spoločnosti je nízko a spoločnosť nemá potenciál pre budúci rast. Naopak spoločnosť, ktorá dividendy nielen vypláca, ale ich aj pravidelne zvyšuje, vysiela o svojej budúcnosti presne opačnú správu.

(Zdroj: B. Shearer, K. Anderson: „New World“ Wisdom: Winning More by Losing Less, 2013)