Zlato obchoduje u svých tříletých minim a dle rostoucího počtu stratégů se definitivně ocitlo na prahu nového dlouhodobého medvědího trhu. Investoři by dle nich neměli nově do pozic vstupovat a stávající pozice by měli opouštět.

V polovině týdne zlato zaznamenalo další až 4% pokles a ocitlo se u 1221 USD za trojskou unci. Ve druhém čtvrtletí roku zlato ztratilo 23 % hodnoty a směřuje k rekordní kvartální ztrátě. „Ano, je to dlouhodobý medvědí trh. Koupíte-li dnes, od investice nic moc neočekávejte. Jste-li v pozici, raději ji opusťte,“ míní Dennis Gartman, editor Garman Letter. Yoni Jacobs, hlavní investiční stratég Chart Prophet Capital uvedl, že očekává prolomení podpory na úrovni 1200 USD a následnou další podpůrnou hranici až u 1000 USD za trojskou unci. Pokles pod 1200 USD až na na 1180,71 USD/tr. unce, nejnižší úroveň od srpna 2010, přišel ještě ve čtrvtečním obchodování. „Pokud se zlato dokáže opřít o tuto úroveň, býci se krátkodobě probudí. Dlouhodobě ale přijde pád,“ míní Jacobs. „Zlato směřuje na horizontu tří až pěti let k úrovni 700 dolarů. Poslední medvědí trh na zlatu trval 19 let. Takový vývoj není mimo úvahu,“ dodal Jacobs s odkazem na roky 1980 až 1999. Délku medvědího trhu podle něj určí inflační tlaky. „ Dvě nejsilnější ekonomiky světa – USA a Čína – ale dnes čelí deflaci,“ uvedl s tím, že zlato zřejmě už nikdy nebude tak populární, jako dva roky zpět.

Analytici v minulém týdnu zhoršili výhled pro zlato na konci letošního roku na 1200 USD/tr. unce z dosud platných 1375 USD/tr. unce s odkazem na „změnu paradigmatu“ u investorů. Švýcarská zhoršila 12měsíční prognózu pro zlato na 1050 USD z 1750 USD za unci. Argumentuje ztrátou atraktivity zlata jako zajištění proti inflaci a strategií Fedu. ABN Amro čerstvě snížila odhad ceny zlata pro konec letošního roku na 1100 dolarů z dříve předpokládaných 1300 dolarů. Do konce příštího roku počítá s poklesem ceny na 900 dolarů.

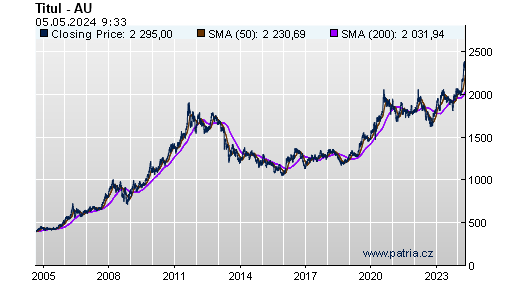

Vývoj ceny zlata za poslední tři roky (USD/tr. unce):

Jacobs přidává svůj historický pohled na zlato skrze grafy. Současná „bublina“, která se dle něj začala nafukovat v roce 1999, je prý součástí delší a širší „bubliny“ počínaje rokem 1968. Ceny mezi rokem 1999 až 2011 vzrostly šestinásobně od 250 dolarů za unci až na 1900 dolarů za unci. Na základě dlouhodobých průměrných cen a předchozích podpůrných úrovní pokládá za udržitelnou hranici 700 dolarů za unci. Připomeňme, že zlato ve finanční krizi roku 2008 vymezilo dno na úrovni 680 dolarů za unci. „Dva tři roky zpět byly produkční náklady zlata udávány mezi 600 až 700 dolary za unci. Jestli nikdo zlato nechce, těžební náklady půjdou dolů kvůli menšímu zájmu a poklesu konkurence,“ dedukuje Jacobs.

Odborníci dnes většinově odhadují současné náklady na 1000 do 1200 dolarů za trojskou unci v závislosti na rozsahu těžebních aktivit. Analytik Andrew Su z Compass Global Markets upozornil, že průměrné náklady na těžbu zlata v Austrálii, která patří mezi největší producenty zlata, se v letošním roce vyšplhaly na více 1000 dolarů za troyskou unci z 500 dolarů v roce 2007.

Hledači trendu zlata spoléhali na podporu fyzické poptávky Asie, i tento faktor ale dostává povážlivé trhliny. Podle čerstvého výhledu Bombay Bullion Association budou dovozy do Indie mezi červencem až zářím stěží dosahovat poloviny vývoje ve čtvrtletí druhém. Indie má potíže s dopadem dovozů zlata na prudký nárůst schodku běžného účtu a také skokové oslabení kurzu rupie proti americkému dolaru. Zvedla proto dovozní cla. V Čině panují obavy z utahování měnové politiky i posunu politického přístupu směrem k nižšímu akceptovanému tempu růstu ekonomiky. Finančním sektorem se navíc šíří obavy o likviditu.

Vývoj na zlatě s sebou znovu nese úvahy o konci „komoditního supercyklu“. O 35 procent níže z vrcholu v roce 2011 jsou ceny mědi, o 40 procent železné rudy, někde mezi zlata. Pod ještě prudším tlakem jsou akcie komoditních producentů. Akcie z vrcholu roku 2011 ustoupily o řádově 65 %, Vale o 45 %, Kazakhmys o 85 % (ruští těžaři jsou zasaženi silně). „I na šortování komoditních akcií je nyní již pozdě,“ míní Jake Greenberg z . Australská Bureau for Energy and Research Economics odhaduje zrušené a odsunuté těžební projekty v zemi na 150 miliard AUD jen za poslední rok. vidí investice do těžby v roce 2015 o třetinu pod úrovní dneška.

To logicky zasáhne ještě prudčeji než samotné producenty jejich dodavatele – výrobce těžební techniky. Zprostředkovaně to už dnes vidíme na dosud neotřesitelných a globálnějších titulech typu . O 75 % od počátku roku padly akcie australského ryzího dodavatele těžební techniky Allmine Group. Scott Hobart, portfolio manager v HFZ Capital Management, vidí jak těžební firmy, tak dodavatele technologií pro ně, jako na trhu nadhodnocené. „Dolu jsou jednak objemy dodávek, ale s poklesem poptávky také vyjednávací síla a cenová politika,“ uvádí šéf researche pro kovy a těžbu v Health Jansen.

Atlas Copco v 1Q13 potvdila 15% pokles objednávek, Sandvik 18%. Průzkum došel k závěru, že 81 % těžebních společností se chystá směrem dolů přejednat podmínky se svými dodavateli. „Já jsem přesvědčen, že čelíme nejméně tří až čtyřletému poklesu v cenách komodit. To budí riziko iracionálních cen a kolapsu marží,“ uvedl Hobart.

Mark Cutifani, šéf , v minulém týdnu uvedl, že za poslední rok bylo v Novém Jižním Walesu na východě Austrálie i v Queenslandu ztraceno přes 9 tisíc těžebních míst a s ohledem na současný vývoj se toto číslo jeví pouze jako počátek…

(Zdroj: CNBC, FT, , HFZ Capital Management, , , UBS)