Pokud vezmeme do úvahy pravděpodobný vývoj cen komodit, kurzu eura a nákladu práce, dojdeme k závěru, že inflace v eurozóně se bude v roce 2016 pohybovat kolem 1 % a v roce 2017 tomu může být podobně. ECB má inflační cíl výše a tudíž jí tento výhled nutí k expanzivní monetární politice. Pravděpodobně tak dojde i k tomu, že prodlouží svůj program kvantitativního uvolňování a zvětší jeho rozsah. Tato politika sebou ale nese i rizika: Nadměrnou likviditu, bubliny na trzích s aktivy, mimořádně nízké úrokové sazby. Navíc tato politika pravděpodobně nebude mít výraznější dopad na samotnou inflaci.

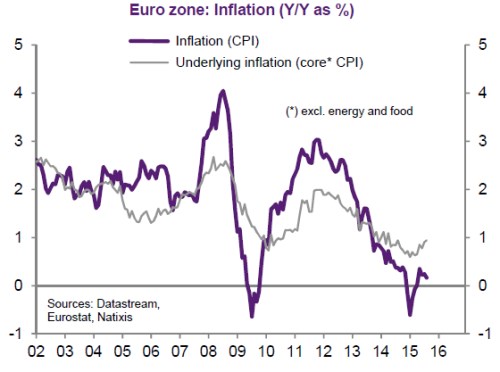

Celková i jádrová inflace (v grafu vyznačena šedě) v eurozóně klesají od roku 2012. Celková inflace bude pravděpodobně konvergovat směrem k inflaci jádrové a obě se budou delší dobu držet na úrovni 1 %:

Přirozeně se tedy musíme ptát, zda by byl tak velký problém, jestliže by se inflace v eurozóně držela na 1 % a ECB by vrátila svou monetární politiku zpět k normálu. Zabránila by tím tvorbě nadměrné likvidity a negativním důsledkům, které tato likvidita vytváří. První významné riziko, které by obrat přinesl, nesouvisí přímo s nižší inflací, ale se samotnou změnou monetární politiky. Pokud by totiž došlo k ukončení kvantitativního uvolňování, mohl by nastat růst reálných sazeb v zemích, které trpí nízkým ekonomickým růstem. Toto riziko se týká zejména Itálie, ale nesouvisí přímo s nízkou inflací.

Druhé riziko souvisí se vstupem do další recese. Kdyby se totiž inflace držela na 1 %, po vstupu do recese by se velmi rychle dostala na 0 % a mohla by vzniknout deflační spirála. Historický vývoj dokonce ukazuje, že během předchozích recesí se inflace v eurozóně snížila o 2 – 4 procentní body. ECB tak čelí těžké volbě, obě popsané strategie jsou rizikové. Podle našeho názoru by bylo nejlepší posunout eurozónu směrem k vyšší inflaci, ale ne za pomoci monetární politiky. Využít by šlo například vyššího růstu nominálních mezd.

Zdroj: Natixis