přichází každé čtvrtletí s hezkým grafickým sumářem dění na trzích. Podle mne je to dobré čtení pro každého, koho nezajímají jen aktuální pohyby tržních větrů, ale i stálejší vodní proudy. Ty sice nejsou tak vidět, ale v delším období hrají rozhodující roli. Jako to z této perspektivy nyní vypadá na amerických trzích? A co současná čísla říkají o budoucnosti?

Trh je s valuacemi slabě pod historickým standardem

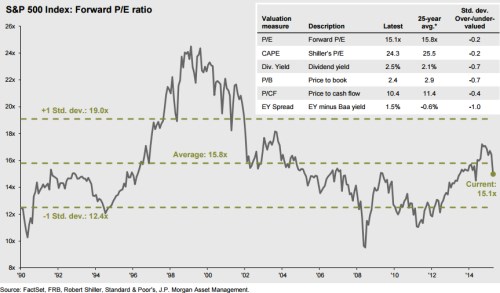

Díky se můžeme podívat na celou řadu aktuálních a historických valuačních měřítek. Graf se věnuje hlavně PE a my z něj vidíme, že současná valuace se pohybuje mírně pod dlouhodobějším průměrem. V grafu to sice vyznačeno není, ale jasně vidíme i to, že PE kolem 15 funguje jako poměrně silná valuační rezistence. Z tohoto pohledu není překvapivé, že výlet, který si PE v roce 2014 udělalo nad tuto hranici, zase poměrně rychle skončil.

Americká ekonomika nyní trochu překvapivě zpomaluje. I kdyby šlo jen o přechodný efekt zásob, z hlediska krátkodobého výhledu žádný faktor, který by PE posouval výrazně výše, nevidím. Zvedání sazeb sice škody páchat nemusí (vlastně by nemělo), ale zvyšovat PE asi také nebude. V tom nejlepším případě si tak můžeme přát, aby PE dále neklesalo. Přání to také není nerealistické, stačí „jen“, aby se výrazně nezhoršovala situace v Číně, či nevypadl nějaký kostlivec z globální ekonomické skříně, či nepřiletěly nějaké černé labutě:

Pokud bychom chtěli rozšířit pohled na valuace za hranice dané jednoduchým PE, můžeme využít v grafu zahrnutou tabulku. Populárním nástrojem medvědů je už dlouho tzv. Shillerovo PE, nazývané CAPE. Medvědím způsobem ho lze ale použít pouze, pokud je současné CAPE srovnáváno s velmi dlouhodobým průměrem. Pokud použijeme průměr 25letý, jsme nyní pod ním.

Valuačním měřítkem je i dividendový výnos. Jde jen o obrácené PE korigované o takzvaný výplatní poměr – poměr dividend a zisků. Tento výnos se nyní pohybuje nad 25letým průměrem, což znamená, že trh je nyní o něco levnější než dlouhodobější standard. Podobný signál jako PE a dividendový výnos pak vysílá i poměr tržní ceny akcií a jejich účetní hodnoty. Ten se nyní pohybuje kolem 2,4 a dlouhodobý průměr je téměř na třech.

Poslední v řadě je takzvaný EY spread. EY je zkratka pro ziskový výnos, což není nic jiného než obrácené PE. Tento poměr zisku k ceně můžeme vnímat jako určitou obdobu výnosu dluhopisů (i když se pro toto užití nabízí spíše dividendový výnos). V posledním řádku tabulky pak vidíme, jak vypadá současný a historický rozdíl mezi EY a výnosy korporátních dluhopisů s ratingem Baa. EY je nyní 1,5 procentního bodu nad výnosem dluhopisů. Historický standard je přitom na mínus 0,6 procentního bodu (tj., standardem je, že EY je pod výnosy dluhopisů). Jak ale naznačuji v poznámce*, jako silný indikátor podhodnocenosti akcií bych toto určitě nebral.

Současné PE a budoucí návratnost

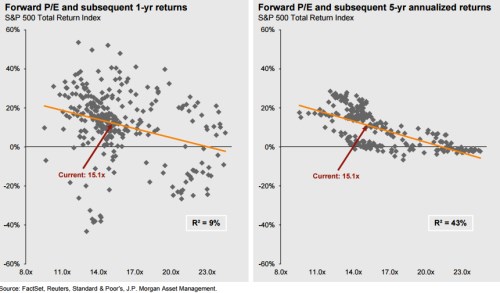

Z hlediska řady valuačních měřítek se tak nyní pohybujeme v oblastech, které nejsou nijak nízko, ale také už jsme naštěstí pryč z teritoria optimismu hraničícího s euforií. Rozhodující roli by tak při cenových pohybech akcií měly hrát zisky (na ty se podíváme příště). Možná ale existuje mnohem jednodušší způsob, jak odhadnout další vývoj. Naznačují ho následující dva grafy (hlavně ten druhý).

Z druhého grafu je jasné, že existuje poměrně silná závislost mezi PE a návratností trhu v následujících pěti letech. Proložená úsečka a současné PE naznačují, že bychom se měli těšit roční návratnosti nad 10 %. Což je podle mne velký optimismus. Můžeme si ale také všimnout, že v grafu je alternativní skupina bodů, které při současné valuaci implikují cca nulovou návratnost. Podobné úvahy nelze samozřejmě přeceňovat, ale i s ohledem na délku současné rally se stále více obávám, že tyto body budou blíže pravdě.

*Logika standardní úvahy je prostá: Čím vyšší je akciový, respektive ziskový výnos relativně k výnosům dluhopisů, o to jsou akcie „atraktivnější“. Jejich ceny jsou totiž „příliš“ nízko a jejich výnosy tak „příliš“ vysoko (či ceny dluhopisů příliš vysoko a jejich výnosy příliš nízko). Zejména v pokrizových letech je přitom porovnávání výnosů korporátních dluhopisů s různými výnosy u akcií poměrně populární. Je to do značné míry i důsledkem toho, že QE modelově působilo v první řadě na bezriziková aktiva, poté na korporátní dluhopisy a pak na ještě rizikovější aktiva, včetně akcií. V praxi tak už léta slyšíme, že akcie jsou relativně k dluhopisů podhodnocené. Celá věc je ale složitější – na ceny akcií nepůsobí jen bezrizikové sazby a rizikové prémie (obojí ovlivňuje QE), ale i růstový výhled. Z mého pohledu je tak pro pokrizový Nový normál typické, že se akcie zdají být vůči dluhopisům podhodnocené (na rozdíl od dluhopisů je totiž táhne dolů utlumenější výhled).