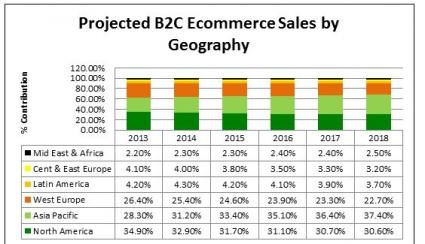

Zacks v jedné ze svých posledních analýz zaměřenou na E-obchody přináší následující tabulku. Obsahuje projekce tržeb tohoto segmentu retailového trhu v jednotlivých regionech světa. V roce 2015 dosáhla nejvyššího tempa růstu Asie (33,4 %), těsně za ní skončila Severní Amerika s 31,7 % růstem. Tyto dva trhy tak přispívají více než 60 % k růstu globálnímu (viz graf nad tabulkou). Slušného růstu dosahuje i Západní Evropa, kde se trh každým rokem zvedá o necelou čtvrtinu. Pokud se ale přeneseme k nám, respektive do střední a východní Evropy, tempa růstu klesnou na několik málo procentních bodů. A to samé platí o Latinské Americe, či Africe a Blízkém Východu:

Zdroj: eMarketer

Je pozoruhodné, že podle eMarketer budou uvedené růstové proporce v následujících třech letech zhruba přetrvávat. V Severní Americe růst jen mírně ochladne, opak platí o Asii. Celkově se tak bavíme o prostředí, které by mělo být stále velmi atraktivní zejména pro investory, kteří věří, že největšího zhodnocení cen akcií se dočkají tam, kde vše míří poměrně prudce vzhůru. Jde často o vyloženě „povídkové“ akcie, ke kterým toho z fundamentálního hlediska není mnoho co dodat – vše stojí a padá s vizemi, sny, představami, nadějemi a podobně. Přesto bych se zde s vámi rád na několik z těchto titulů podíval. Dnes začnu akcií pro sektor zřejmě nejtypičtější – Amazonem.

Předražený ?

Amazon minulý rok posílil o téměř 90 %, letos tyto zisky o něco korigoval. Jde o notoricky známou akcii a řada investorů na ní má jistě mnohem pevnější názor, než já. Chci proto hlavně zauvažovat o její valuaci - u řady lidí jde totiž o titul oblíbený, druhá řada jej ale považuje za jasnou známku toho, že technologie jsou svými valuacemi (opět) mimo realitu. Pro potenciální důkaz nemusíme chodit daleko: PE (ttm) Amazonu dosahuje nyní hodnoty 470. Jinak řečeno, investoři věří tomu, že hodnota akcie je čtyřistasedmdesátkrát vyšší, než současné zisky na akcii. Trh se přitom v posledních letech obchoduje s PE mezi 15 – 17. Je možné, že úletem není, ale pouze pokud platí následující:

--Akcie má extrémně nízkou požadovanou návratnost. Tu ale nemá, protože beta je na hodnotě 1,05 (tj. zhruba na úrovni trhu) a americké bezrizikové výnosy (ještě) neklesly do hlubokých záporných hodnot.

--A/nebo by v budoucnu muselo dojít k vysokému růstu ziskovosti. Jak ukazuje výše uvedená tabulka, takový vývoj není úplně nereálný. A analytici minimálně v následujících dvou letech čekají další rychlý růst tržeb (v podobném tempu, jako v minulých letech a hodně prudký růst ziskovosti).

--Významnou roli může hrát i disproporce mezi zisky a tokem hotovosti. Zisky jsou názory účetních, z kterých nejde vyplatit ani koruna, či dolar dividendy. Ty lze vyplácet pouze z vydělané hotovosti, která není názorem, ale je faktem. Pokud by měl výrazně vyšší volné cash flow než jsou zisky, jeho „skutečná“ valuace by byla mnohem nižší.

--V neposlední řadě mohou mít firmy vysoké PE proto, že sice mají relativně nízké zisky, ale v rozvaze jim sedí nějaké hodnotné aktivum (které ale k ziskům nepřispívá). V současné době je typickým příkladem velká zásoba hotovosti, ale nejde o bezproblémový jev. To je jasně patrné na hypotetickém příkladě: Pokud by firma tuto hotovost nikdy nevyplatila, ale postupně by jí propálila v „kreativních“ projektech, bylo by chybou tyto peníze vzít a prostě je přičíst k hodnotě společnosti/vlastního jmění.

Relativně vysoké volné cash flow, hora hotovosti v rozvaze

Jak je na tom v posledních dvou bodech ? Pohled na jeho tok hotovosti ukazuje, že firma generuje pozitivní volné cash flow i v letech, kdy je ziskově v červených číslech. Její provozní tok hotovosti se v roce 2015 dokonce vyhoupl až na 12 miliard dolarů, příčinou je ale hlavně pohyb pracovního kapitálu (tedy položka většinou jednorázová). Ale i kdyby pracovní kapitál pomohl jen zhruba jednou obvyklou miliardou dolarů, provozní cash flow by se stále pohybovalo kolem 10 miliardy dolarů.

Celkové investice firmy se v posledních dvou letech pohybují v rozmezí 5 – 6,5 miliard dolarů, takže volné cash flow (zde jako CF po celkových investicích) se pohybuje v řádu několika málo miliard dolarů. Je tedy skutečně výše než čisté zisky, příčinou ale není výrazný nepoměr mezi investicemi a odpisy, ale zejména již zmíněný pracovní kapitál. Jde prostě o maloobchod, který roste a který dovede z pohybu oběžných aktiv a závazků vytěžit to nejlepší.

Zdroj: FT

Valuace v zemi všemožného

Nyní proveďme naší obvyklou valuační úvahu: Kapitalizace firmy dosahuje 275 miliard dolarů, požadovaná návratnost se pohybuje kolem 7,4 %. Pokud bychom jednali strojově, mohli bychom od kapitalizace odečíst 20 miliard hotovosti (s řadou valuačních předpokladů), které sedí v rozvaze. Volné cash flow by tak muselo „ospravedlňovat“ jen 255 miliard dolarů.

Pokud by krátkodobý standard volného CF dosáhl 2 – 3 miliard dolarů, muselo by toto CF dlouhodobě růst o 6,2 – 6,5 %. To se nezdá být zase tak vysoké číslo a určitě jsou úvahy o něm přijatelnější než úvahy o poněkud matoucím PE ve výši 470. Klíčovým prvkem je zde ale to, že takto vysoký očekávaný růst se pohybuje nebezpečně blízko požadované návratnosti.

Ono nebezpečí tkví v tom, že v tomto „exponenciálním“ prostoru je valuačně možné v podstatě vše. I velmi malé změny v očekávaném růstu (či požadované návratnosti) generují velmi velké změny odhadovaných hodnot akcie. Což je na jednu stranu typickým rysem vysokorychlostních povídkových akcií, na druhou stranu nám to hodnocení jejich valuace nijak neusnadňuje. Já sám se na podobné oříšky dívám tak, že mohou tvořit část investičního portfolia, ale určitě by nemyl tvořit část klíčovou. Pokud tedy nejde o portfolio, jehož cílem je i tvorba adrenalinu.