Jeden z populárních pokrizových investičně-ekonomických mýtů tvrdí, že inflace se z trhu zboží a služeb přesunula na trhy investičních aktiv. Jelikož používám slovo mýtus, je asi dopředu jasné, jak se k této tezi stavím – velmi rezervovaně. Pokusím se vysvětlit proč.

Investiční aktiva, která generují nějaký příjem (dividendy, úroky...), nejsou rohlíky, či prášky na praní. Rohlík je stále stejným rohlíkem, zatímco akcie je každým okamžikem jiná. Co tím myslím? Rozhodujícím rysem každé akcie je očekávaný tok hotovosti, který bude svým držitelům přinášet. A tato očekávání se v čase mění, někdy poměrně razantně. Je to stejné, jako kdyby se u rohlíků třeba každý týden měnila jejich váha a odpovídajícím způsobem cena. Cena za gram by tak mohla zůstávat stále stejná, ale pokud by se najednou prodávaly půl kilové rohlíky, cena prodejní by prudce vzrostla. Byla by to pak známka hyperinflace? Těžko. Takže nemůže být ani u akcií a jim podobných aktiv.

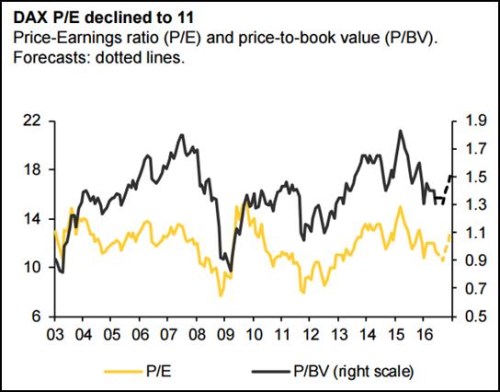

Pokud posuzujeme vývoj na akciovém trhu, je většinou mnohem lepší dívat se na valuace (poměr ceny a nějakého fundamentálního ukazatele). V případě údajné „inflace“ na trzích aktiv to platí dvojnásob. Jak to tedy vypadá s valuacemi, konkrétně s PE, na akciových trzích? V USA jsou relativně vysoko, o nějaké vysoké „inflaci“ bych ale stále nehovořil. A ve zbytku vyspělých trhů (snad mimo hodně specifického Japonska) to platí také. Abych zabil dvě mouchy jednou ranou, ukážu dnes v této souvislosti vývoj valuace Německých akcií (na ní jsem stejně chtěl v některém ze svých příspěvků také poukázat):

Zdroj: Commerzbank

Pokud by se v eurozóně, kde už nějakou dobu probíhá masivní monetární uvolnění, přelila inflace na akciové trhy, musel by obrázek z Německa vypadat hodně jinak. PE indexu DAX se ale nyní nachází znatelně pod pokrizovým standardem i pod standardem v období po roce 2003. Pokud někomu PE nevyhovuje, může situaci posuzovat na základě poměru tržní ceny akcií a jejich účetní hodnoty (PBV). A myslím, že pak dojde k podobnému inflačnímu závěru. Z investorského hlediska je naopak namístě uvažovat o tom, zda nejsou PE a PBV na zajímavě nízkých úrovních (viz i přerušovanou čarou vyznačené projekce dalšího vývoje od Commerzbank).

Co komodity, či dluhopisy?

Jak jsou na tom jiná investiční aktiva? Pokud bych měl určit svého teoretického kandidáta, který by k sobě nějakým (obvykle nevysvětlovaným) mechanismem mohl přetahovat inflaci z trhu zboží a služeb, byly by to komodity. Jejich fundamentální hodnotu lze totiž určit těžko (pokud o ní lze v tomto případě vůbec hovořit). A svou fyzickou podstatou jsou trhu zboží nejvíce podobny (vždyť jsou také jeho základem). Jenže jak všichni víme, komodity v posledních letech neprochází zrovna nejšťastnějším obdobím. Jinak řečeno, jsou hodně silným argumentem proti nějakému přelévání inflace.

Trumfem v ruce zastánců teorie „investiční“ inflace budou možná dluhopisy, zejména ty vládní. Tam totiž v nejednom případě dokonce dochází k tomu, že vlády si nechávají platit za to, že jim investoři půjčují – sazby jsou po několikaletém růstu cen dluhopisů záporné. V této úvaze není prostor pro detailnější rozebrání důvodů tohoto stavu (nadbytek likvidity, či úspor). Nicméně z technického hlediska bychom se podle mne stále bavili spíše o tom, zda se na dluhopisovém trhu vytvořila bublina, či ne. Tedy ne o nějakém přelití inflace z trhu zboží a služeb na trh s investičními aktivy.

Výhrad k podobnému inflačnímu uvažování bychom pak našli ještě více a všechny se točí kolem toho, že samotný koncept inflace je u akcií, dluhopisů a pod. zavádějící (což je vlastně ten hlavní důvod, proč se tématu věnuji). Je dost dobře možné, že některá investiční aktiva nyní trpí bublinovatostí. Je možné, že k tomu přispívá politika centrálních bank (i když určitě není tím rozhodujícím faktorem – dostatek paliva ještě nikdy nezavinil nehodu z příliš vysoké rychlosti). O nějakém přelévání inflace ale radši nemluvme. I proto, že i když je na akciovém trhu bublina, kupní sílu peněz to samo o sobě neničí. Stejně tak propad cen akcií kupní sílu peněz nezvyšuje.