V USA se trhy tak nějak srovnávají s tím, že Fed letos ještě bude pravděpodobně zvedat sazby a to ne jen jednou. Dokonce můžeme říci, že zatím se naplňuje jakýsi ideální scénář: Relativně silné oživení umožňuje normalizovat sazby bez toho, aby tato normalizace ono oživení podkopala a vše se vrátilo do bodu nula. Nevím ale, nakolik se trhy srovnaly s následujícím:

I kdyby nakrásno nová americká vláda prosadila všechny kroky, které mají ekonomice pomoci (změny v daňovém systému, investice do infrastruktury), a zároveň by se jí podařilo vyhnout se všem krokům, které ekonomice škodí (protekcionismus), tak se proti dalšímu znatelnému růstu poptávky a ekonomiky postaví Fed ještě razantnějším utahováním. Zatím se mi zdá, že trhy tak nějak počítají s tím, že „charisma“ nového amerického prezidenta nějakým zázrakem zapůsobí i na jestřáby v americké centrální bance.

Falešný optimismus v eurozóně?

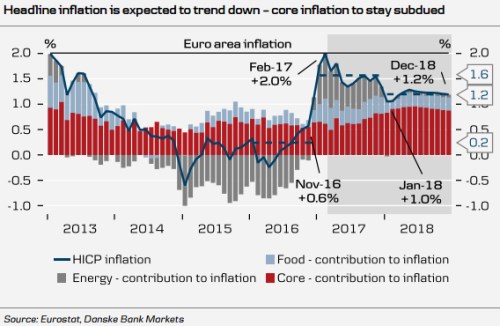

Kvůli úvahám o vývoji v USA bychom neměli ztrácet určitý přehled o tom, jak si vede naše kontinentální ekonomika, respektive eurozóna. Právě na ní bych se proto chtěl dnes zaměřit. Ze strukturálního a systematického hlediska je u eurozóny poměrně složité neponořit se do dlouhého seznamu toho, co nefunguje. Jak to ale vypadá s cyklem? Zde je hodně vypovídající následující graf, který v jedné ze svých posledních analýz prezentuje Danske Bank. Červeně je v něm vyznačen vývoj jádrové inflace, modře inflace tažené vývojem cen potravin a šedě vývojem cen energií.

V první řadě je z grafu dobře vidět, že práce s jádrovou inflací (inflací očištěnou o vliv cen potravin a energií) má své rácio: Tato složka inflace je méně volatilní a celková inflace má tendenci kolem ní oscilovat kvůli tomu, jak proměnlivé (oběma směry) jsou inflační tlaky zejména od energií. A nyní ke konkrétním číslům:

Počátek letošního roku přináší zvýšení celkové inflace až k cíli ve výši 2 %. To by mohlo značně zvýšit tlaky na ukončení monetární stimulace s tím, že mise ECB byla naplněna. Jenže pokud se naplní projekce DB, inflační tlaky ze strany cen energií opět poleví. A k nějakému výraznějšímu růstu jádrové inflace, která je do značné míry dána vývojem mezd, nedojde. V roce 2018 se tak v tomto scénáři bude inflace celková a samozřejmě i jádrová opět pohybovat hluboko pod cílem ECB.

Liknavost se nevyplácí

Výše uvedené není žádným detailem. Dlouhodobější dosahování stanoveného inflačního cíle je důležité, ať už se inflace pohybuje pod ním (ekonomika se zvedá z dezinflace, či deflace), či nad ním. Často se v této oblasti pohybujeme na půdě sebenaplňujících se proroctví. Pokud jsou totiž trhy a lidé přesvědčeni, že centrální banka skutečně učiní vše, aby bylo inflačního cíle dosaženo, začnou se chovat tak, že jeho dosažení značně usnadní. Pokud naopak panuje pocit, že centrální banka je liknavá, či jí někdo hází klacky pod nohy, začnou se trhy a lidé chovat proti jejím snahám a vše se znatelně ztěžuje.

Fed šel během krize a v pokrizových letech první cestou a i když lze jeho politice určitě pár věcí vytknout, fakta hovoří jasně: Odvážnému štěstí přeje, rozhodná a masivní monetární stimulace znamená, že z ní je možno dříve vystoupit a politiku normalizovat. ECB šla nejdříve dobrovolně a pak z části nedobrovolně cestou druhou (to samé se myslím dá tvrdit o BoJ). Její liknavost postupně rozkládá víru v její inflační cíl i v ní samotnou a to se nevyhnutelně obratem projevuje na efektivitě její politiky. Spirála se roztáčí a pokud se naplní scénář Danske a zároveň ECB povolí ve stimulačních snahách, bude to stále stejná písnička.

Jsem si samozřejmě vědom řady argumentů proti uvolněné monetární politice ECB. Zaznívá například, že eurozóna již je blízko svého potenciálu. Pak bychom ale měli vidět prudší růst jádrové inflace. Nevěřím ani v makroekonomické kreativní destrukce (ty mají smysl jen na mikro úrovni). Když je totiž v sadu pár nemocných stromů, také to neřeším tak, že přestanu zalévat všechny. Cyklická stimulace (zalévání) by se strukturálními reformami (přesazování stromů, jejich řez a podobně) neměly vylučovat, ale doplňovat. A nevěřím ani tomu, že by ECB už neměla potřebné nástroje. Těch tu je celá řada, jde jen o to, co je společensky a politicky průchodné.

V eurozóně je ovšem obecně průchodnost minimální a podle toho to také vypadá jak na cyklicko/monetární, tak na strukturální úrovni. Pravděpodobně vplouváme do dalšího období, kdy budou sílit tlaky na ukončení uvolněné politiky ECB bez toho, aby oživení mělo hodně pevné nohy. Takové sebedestrukční naděje.