Tolikrát skloňovaná psychologie trhů funguje poměrně jednoduše: Jde o známé přelévání se nálad mezi optimismem a pesimismem, přílišnou odvahou a opatrností, hamižností a panikou. Během obou fází si investoři z neustálé záplavy zpráv a dat vybírají ty, které podporují a ospravedlňují jejich momentální rozpoložení a barvu brýlí. Když už je všeho moc, čeká se na pověstný „katalyzátor“, který investorům umožní otočit a zachovat si při tom vlastní tvář (zejména před sebou samými). Následující dny nabídnou takových obratových „spouštěčů“ celou řadu a víra v udržitelnost současné rally tak bude znatelně testována.

Pokud se ztotožníme s názorem, že valuace akcií na (zejména) americkém trhu jsou neudržitelně vysoko (viz můj předchozí příspěvek), v podstatě říkáme, že dříve či později musí skutečně přijít jejich korekce. Jednoduše řečeno, pokud je poměr cen P a zisků E příliš vysoko, musí klesnout. Ale to se může stát dvěma způsoby: Sníží se P, nebo vzroste E. První případ znamená cenovou korekci – v tomto scénáři by se už jen čekalo na zmíněný důvod k prodejům. Druhý způsob snížení PE je pro investory s dlouhými pozicemi mnohem příjemnější. Znamená totiž, že růst zisků předchozí vysokou valuaci ospravedlní a postupně sníží.

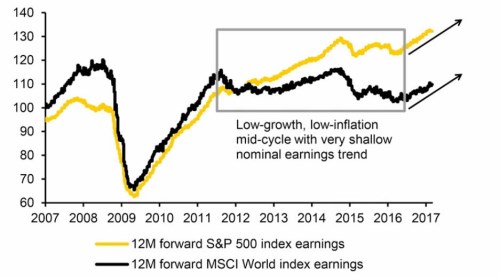

Následující obrázek ukazuje vývoj zisků očekávaných pro následujících 12 měsíců u amerických akcií a celosvětově. graf interpretuje tak, že v období 2012 – 2015 proběhla střední fáze cyklu s nízkou inflací a nízkým růstem zisků. Nyní ovšem růst zisků nabírá na rychlosti. A to by dávalo naděje na výše popsaný příjemnější způsob korekce vysokých valuací:

Zdroj: Commerzbank

Úplně optimistická ale teze není. I její analytici se domnívají, že valuace přestřelily a budou muset korigovat nejen výše popsaným příjemným způsobem (růstem zisků taženým globální reflací). Nepůjde ale o náběh na medvědí trh, ale s ohledem na výše popsaný očekávaný vývoj zisků jen o přechodnou přestávku a nabrání dechu. Banka tak svým klientům radí jen snížit alokaci zdrojů akcií na neutrální úroveň. Takže celkově je to vlastně optimismus a kdyby se tento scénář skutečně naplnil, můžeme podle mne být všichni spokojeni. Je rozhodně lepší, než další prudký a neudržitelný růst cen, z kterého by se později korigovalo mnohem bolestivějši.

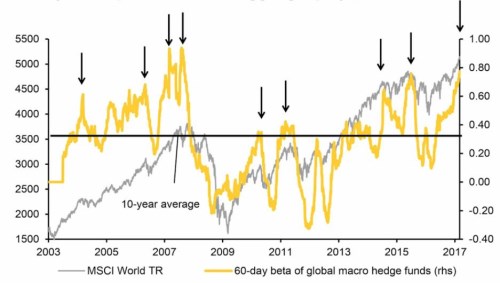

Na nadcházející korekci světových akciových trhů podle ukazuje i to že v posledních týdnech prudce vzrostla beta globálních makrohedge fondů (citlivost návratnosti těchto fondů na celkový pohyb trhu). Jak je patrné z následujícího obrázku, růst této bety bývá skutečně často dobrým vedoucím indikátorem korekcí:

Zdroj: Commerzbank

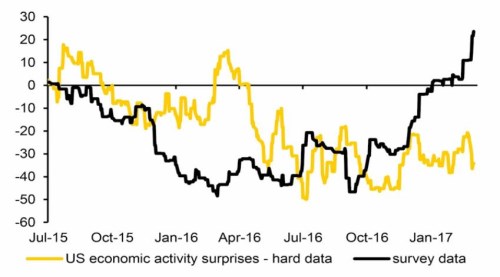

Banka poukazuje i na to, že americké „tvrdé“ indikátory zaostávají za sentimentem a tudíž roste riziko zklamání. Jinak řečeno, americké „animal spirits“ se zatím moc nepřesouvají z roviny psychologické do roviny reálné a propast mezi nimi (viz poslední graf) asi nemůže růst donekonečna. Možná se tedy už skutečně jen čeká na důvod ke korigujícím prodejům:

Zdroj: Commerzbank