Jedním z nejčastěji používaných argumentů pokrizových býků byl a je takzvaný Fed model, nebo jeho různé variace. Ač jsem zde sám po dlouhé roky psal v duchu umírněného akciového optimismu, s argumenty souvisejícími s Fed modelem jsem se nikdy neztotožnil. Jde přitom o téma, které je navýsost relevantní i nyní a proto bych se mu dnes chtěl trochu věnovat.

Je to prosté…

Takzvaný Fed model je prostý – porovnává výnosy desetiletých vládních dluhopisů se ziskovými „výnosy“ akcií (tedy s obráceným PE, nazývaným EP). Logika takového porovnání je vskutku jednoduchá a intuitivní – pokud klesají výnosy obligací (rostou jejich ceny), investoři mají tendenci poohlédnout se po vyšších výnosech jinde. Tedy i u akcií. Následný větší zájem o akcie zvedá i jejich ceny, roste PE a klesá EP. Pokud naopak výnosy obligací rostou (klesají jejich ceny), odsává to část poptávky po akciích a EP se zvyšuje spolu s výnosy dluhopisů.

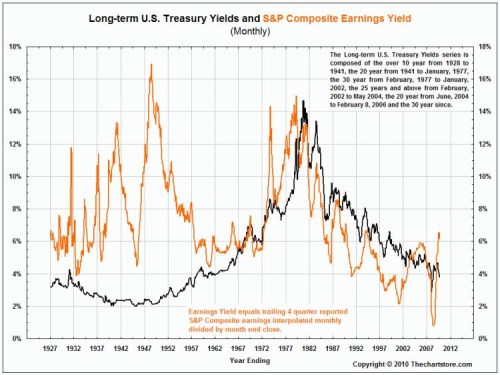

Jak ukazuje následující obrázek, tento model uvažování o relativní valuaci akcií a dluhopisů až do roku 2002 poměrně spolehlivě fungoval – výnosy obligací klesaly a to samé platilo o EP. Dokonce se často držely na podobných úrovních. Pak ale došlo k zajímavému jevu – výnosy mířily dál směrem dolů, ale EP se začalo zvedat. S tím se začaly objevovat ony hlasy, že akcie jsou (relativně) podhodnocené. Množství těchto argumentů pak ještě vzrostlo po krizi, kdy se propast mezi výnosy a EP prudce rozšířila:

Zmíněná mezera je stále velká a podle popsané logiky by tak akcie měly být stále hodně levné (nebo obligace hodně drahé). Jak jsem ale psal, jsem v tomto ohledu skeptik. Důvod je prostý a souvisí i s poměrně rozšířeným nedorozuměním ohledně pokrizové monetární politiky a vývoje na dluhopisových trzích. Pokusím se krátce vysvětlit.

...jen to nefunguje

Výnosy na dluhopisových trzích po poslední finanční krizi byly a jsou naprosto dominantním způsobem ovlivněny očekávanou inflací a nominálním růstem. Pokud centrální banky začaly s kvantitativním uvolňováním (QE) a výnosy rostly (ceny klesaly), nebyla to známky nefunkčnosti QE (jak tvrdila řada mluvících hlav v TV i v jiných médiích). Naopak, šlo o známku jeho funkčnosti – tato politika zvedla inflační a růstová očekávání a dluhopisy už nebyly tak atraktivní. Zhoršení výhledu naopak vedlo k růstu cen obligací a poklesu výnosů téměř bez ohledu na to, zda centrální banka zrovna něco nakupuje, či ne. Je tu samozřejmě určitý paradox týkající se toho, jak tedy QE fakticky působilo na ekonomiku, ale to nechme nyní stranou.

Nyní se přesuňme k mechanismu fungování akciového trhu. Ceny akcií by sice měly na pokles výnosů obligací reagovat pozitivně (Fed model), jenže v pokrizových letech i tady hrají rozhodující roli očekávání. A ta polaritu obrací. Pokud tedy ceny obligací kvůli horšímu výhledu rostly, jejich výnosy klesaly, ale žádný přesun k akciím se nekonal. Příčinou byl právě onen horší výhled, který přetlačil pozitivní dopad nižších výnosů (pravděpodobně mu v tom pomáhal i růst akciových rizikových prémií). Dluhopisům tedy horší výhled pomáhal, ale na akcie doléhal negativně. PE klesalo a EP rostlo přesto, že výnosy obligací šly dolů. A naopak.

Uvedené je tedy důvodem, proč si podle mne Fed model v pokrizových letech nezasloužil a nezaslouží důvěru. Je možné, že by začal opět fungovat? Zřejmě ano a kritickou hranicí by mohly být výnosy obligací mezi 3 – 4 %. Pak je totiž možné, že klesne význam očekávaného růstu a pozornost investorů se přesune směrem k výnosům obligací, respektive k požadované návratnosti. Do té doby jsou klíčová růstová očekávaní a vývoj ziskovosti korporátního sektoru.

Současná „anomálie“ bývala standardem

Pokud by investor chtěl ještě nějakou obranu proti příliš zjednodušeným porovnáváním výnosů na dluhopisovém a akciovém trhu, stačí pohledět na následující obrázek. Ten ukazuje to samé, jako graf první, jen na měsíční bázi a hlavně již od roku 1927. Je zřejmé, že období, kdy se ziskový výnosy akcií pohybují znatelně na výnosy vládních obligací, není žádnou výjimkou. Před sedmdesátými lety to byl standard a vyšší korelaci mezi oběma proměnnými bychom hledali asi těžko. Situace se obrací až s nástupem vysokoinflačního období a následně Volckrerovským bojem s vysokou inflací.