Evropský optimismus, který je patrný na akciových trzích či v některých průzkumech podnikatelského sentimentu, je v podstatě ještě více zarážející než ten americký: Jak jsem poukazoval minule, i kdyby se v USA nějakým zázrakem podařilo naplnit předvolební sliby nového prezidenta, Evropa musí počítat s tím, že jejich naplňování bude probíhat v duchu „Amerika na prvním místě“. Je tedy evropský akciový optimismus jednoznačně přehnaný?

Pohled na samotný vývoj cen akcií by naznačoval, že je to dost dobře možné. Ovšem dnes bych rád toto téma doplnil o jeden důležitý „detail“ – pohled na valuace evropských akcií. Růst evropských indexů totiž může probíhat na základě lepšící se ziskovosti korporátního sektoru, a tudíž může stát na těžko zpochybnitelných fundamentálních nohou. Nebo jej mohou naopak táhnout ony valuace (poměr cen a zisků PE), které stojí a padají s našimi „animal spirits“, a jejich povaha je nejednou více než vrtkavá.

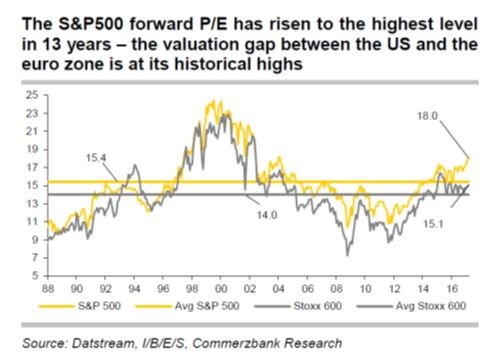

S dnešní úvahou nám značně pomůže poslední shrnutí vývoje na trzích od , které obsahuje i následující obrázek. Porovnává valuace amerických akcií v indexu SPX a evropských v indexu Stoxx 600. Jen krátce si připomeňme, že PE v USA je na výjimečně vysokých úrovních (PE kolem 18), a rychle se přesuňme do Evropy. Zde není výlet nad historické standardy ani zdaleka tak odvážný - PE se pohybuje kolem 15, což je mnohem blíže historickým standardům. V posledních měsících se také značně rozšířil valuační diferenciál mezi USA a Evropou – rozdíl mezi PE na obou trzích.

Vidíme tedy, že zatímco akciové indexy v Evropě si s těmi americkými zase tolik nezadají, valuace nejsou v Evropě zase tak našponované. Historické průměry v PE amerických a evropských trhů jsou mezi sebou vzdáleny asi o 1,5 bodu, zatímco nyní jsou PE od sebe vzdálena asi o dvojnásobek – tedy asi o 3 procentní body. Optimismus tedy v Evropě není ve skutečnosti tak vysoký, jako v USA a jak by naznačovala evropská akciová rally.

Pokud bychom se ponořili trochu do detailu, zjistíme, že výnosy desetiletých Bundů jsou sice na méně než 0,41 %, zatímco v USA na cca 2,5 % (což by mělo nahrávat evropským, ne americkým valuacím). Jenže to také znamená, že očekávaný (nominální) růst je v Evropě výrazně nižší. A pokud k tomu přidáme pravděpodobně vyšší rizikovou prémii, zapadá nám to do obrázku nižších valuací evropských akcií.

Nižší, ale stále vysoký?

Výše uvedené může tedy investory do evropských akcií poněkud uklidnit. Ovšem stále je možné, že i jejich relativně nižší optimismus je přehnaný. Jelikož tu máme před sebou řadu situací typu „buď a nebo“ (volby ve Francii, kroky amerických černých labutí v Bílém domě a podobně), je v podstatě nemožné dojít k nějakému pevnému závěru.

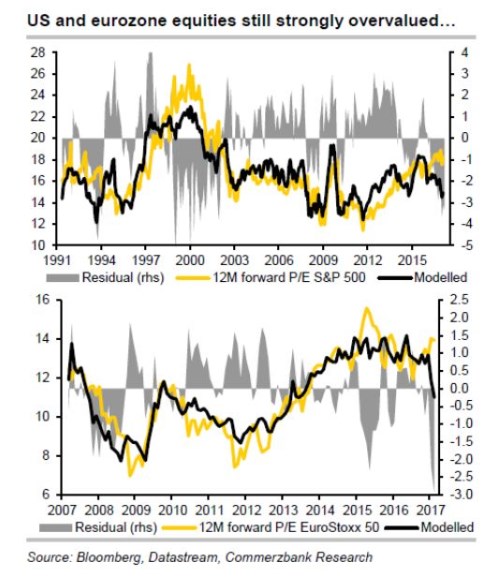

Commerzbank dělá asi tak maximum možného, když se pokouší o odhad „férových“ PE, který je spolu s konkrétními hodnotami PE v USA a Evropě shrnut v následujících dvou grafech. Pokud výše uvedené ve čtenářích a investorech vzbudilo naději, že evropské akcie nejsou valuačně našponované, odhady banky tyto naděje značně chladí. Férové PE (vyznačeno černou barvou) je totiž podle nich znatelně pod PE skutečným jak v USA, tak v Evropě:

Podobné modely a odhady férových hodnot a valuací musíme vždy brát s rezervou. Ne proto, že bychom pochybovali o kvalitě odvedené práce, ale kvůli nemožnosti vypočítat nějakou objektivní férovou valuaci. Jde totiž jen o koncept, který nám ulehčuje úvahy o trhu, ale nesmí se přeceňovat.

vysvětluje popsané odchýlení PE od férových hodnot tím, že rostoucí inflační očekávání se již projevují na zvýšených výnosech dluhopisů (které férovou valuaci ovlivňují negativně). Na růstu ziskovosti se ovšem růst inflačních očekávání ještě neprojevil. Takže nakonec to vlastně je jen jinak formulované stále stejné dilema: Ospravedlní růst ziskovosti obchodovaných firem vysoké valuace, nebo ne?