Takzvaný „dvojí deficit“ se zdá být problémem republikánských prezidentů a současný vývoj to potvrzuje. V následujících dvou letech se totiž významně prohloubí americký rozpočtový deficit a dojde k tomu v době, kdy nezaměstnanost klesla na svou přirozenou úroveň. Jak na stránkách Financial Times poukazuje známý investor a ekonom Gavyn Davies, na počátku osmdesátých let bylo v podobné situaci jasné, že Fed bude dál bojovat s inflací a dojde tudíž k růstu reálných sazeb a posílení dolaru. Co mohou trhy čekat nyní?

V pokrizových letech nevěnovali investoři dvojitým deficitům velkou pozornost, protože v globální ekonomice panoval nadbytek úspor, kapitálové investice se držely nízko a to samé tudíž platilo i o sazbách. Opakovaná varování před krizí vládního dluhu se většinou ukázala jako planá, výjimkou byla v podstatě jen eurozóna. V poslední době se ale situace začíná měnit a americké trhy již reagují na zvyšování rozpočtových deficitů vlády. Obavy ze zhoršování obchodní bilance zase tlačí na oslabování dolaru. Podle některých názorů by mohla přijít i vážnější měnová krize a jiní zase poukazují na možnost prudkého utahování monetární politiky.

Michael Feroli z odhaduje, že plánovaná fiskální stimulace zvýší americké rozpočtové deficity z 3,4 % HDP v roce 2017 na 5,4 % HDP v roce 2019. Když se přitom v minulosti pohybovala míra nezaměstnanosti na podobných úrovních jako dnes, rozpočty byly bezpečně v plusu. Feroli odhaduje, že fiskální multiplikátor se nyní pohybuje mírně pod hodnotou jedna a HDP by tedy díky stimulaci měl během dvou let vzrůst asi o 1,5 %. Podle Daviese jde přitom o stimulaci, kterou americká ekonomika vůbec nepotřebovala a která není odrazem ekonomických, ale politických úvah.

Když k fiskální stimulaci přikročil prezident Reagan a poté Bush, deficit běžného účtu se zhoršil, ale to neznamená, že jde o vztah pevně daný. Rozpočtový deficit se například prudce zvýšil i v roce 2009, ale obchodní deficit se v té době zlepšoval. Klíčovou roli tu hraje chování soukromého sektoru. Ekonom Brad Setser v současné situaci odhaduje, že deficit běžného účtu se kvůli fiskální stimulaci zvýší o 1 % HDP.

Reakce dolaru pak bude podle Daviese záviset zejména na tom, jak se zachová Fed. Pokud dojde k závěru, že fiskální stimulace ohrožuje dosažení inflačního cíle, utáhne svou politiku s větší prudkostí a dolar by mohl posilovat. Jde tedy o situaci, kdy Fed svou politikou eliminuje dopady fiskální stimulace. Dolarová krize pak podle investora není pravděpodobná, ovšem s jednou podmínkou – musí být zachována nezávislost Fedu. A trhy by se podle jeho názoru neměly obávat ani tak samotného dvojitého deficitu, jako toho, jak na budoucí vývoj zareaguje Fed.

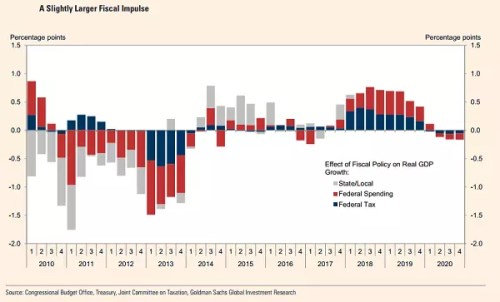

Následující graf ukazuje izolovaný dopad fiskální stimulace na HDP v dalších čtvrtletích: