Investice do reálného kapitálu, které mohou spolu s novými technologiemi posouvat potenciál globální ekonomiky, jsou již nějakou dobu takovou divokou kartou probíhajícího globálního boomu. Ten podle posledních dat poněkud ztrácí na síle a hodil by se mu jak tento nabídkový impuls, tak zřejmě i jeho poptávková část. Jak nyní na této frontě vypadá situace v USA, kde se rozdává většina tržních a ekonomických karet globálního hospodářství?

Podle učebnicových teorií mělo naději na investiční boom v USA znatelně zvýšit prudké snížení daňové zátěže korporátního sektoru a některé další kroky americké vlády. Zejména snížení daní totiž snižuje náklad kapitálu, což by za jinak stejných podmínek mělo podnítit firmy k vyšším investicím (protože se nyní zaplatí i projekty, které s vyšším nákladem kapitálu zůstávaly v červených číslech).

Já sám jsem byl ohledně tohoto mechanismu spíše skeptikem, a to ze dvou důvodů. Za prvé, investice dovedou být na náklad kapitálu někdy hodně necitlivé. Například v době, kdy v ekonomice a na trhu vládnou zvířecí pudy –pak se o náklad kapitálu zase tolik nehraje, rozhodující je převažující optimismus, či skepse firem a podnikatelů. Za druhé mi stále připadá, že v Bílém domě se usadily těžko predikovatelné černé labutě, což by mělo zvyšovat rizikové prémie a celkově mít spíše tlumící, než stimulační efekt na investice. Co říkají data?

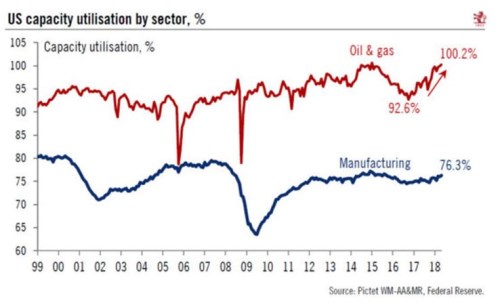

Odpovědět nám nejdříve pomůže nová analýza od investiční společnosti Pictet. Ta tvrdí, že podle průzkumů skutečně dochází ke zvýšení letošních očekávaných investic v americkém korporátním sektoru. Pictet pak očekává, že HDP v USA letos poroste o 3 %, a to i díky předpokladu 7% růstu investic – CapEx (v prvním čtvrtletí rostly o 6,1 %). Pictet ale poukazuje i na následující graf, který kreslí trochu pestřejší než plošně optimistický obrázek. Investice by měly úzce souviset s tím, jak se vyvíjí využití kapacit. Červená křivka ukazuje, že ropný sektor je v tomto ohledu rozžhaven do běla - jeho využití kapacit se pohybuje kolem 100 %, a pokud nedojde ke zlomu, zde se dá skutečně čekat investiční boom:

Nicméně ve výrobním sektoru se již kola výroby na plné otáčky zrovna netočí - využití kapacit na 76 % není naopak z historického hlediska nijak zářným číslem. I Pictet tak tvrdí, že investiční oživení možná kvůli tomuto vývoji nebude mít tak širokou bázi, jak se jeho ekonomové dříve domnívali.

Na druhou stranu je dobré připomenout si, že v americké ekonomice se již definitivně prohodily ropné reakční polarity a vyšší ceny ropy jí dnes již jako celku jednoznačně prospívají. Boom ropného sektoru má tak potenciál se přelít i za jeho hranice a to i v oblasti investic. Bohužel jde ale o faktor, který se netýká Evropy, protože její reakční funkce na vyšší ceny ropy se nemění – v čistím vyjádření jí škodí. Možná to hodně vysvětluje i relativní chování evropských akciových trhů.

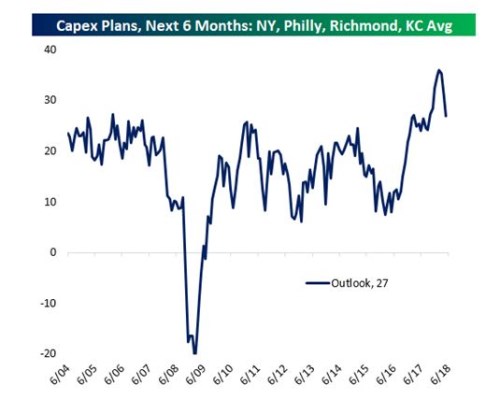

Celkový obrázek ohledně naděje na investiční záchranný kruh pro současný americký a globální boom zatím vyznívá smíšeně. A v podstatě to samé se dá říci o následujícím grafu od Bespoke, který popisuje vývoj očekávaných investic podle průzkumu Fedu. Od poloviny roku 2016 se očekávání dost prudce zvedala a vystoupala až na mimořádně vysoké úrovně. Jenže v posledních měsících se křivka stejně prudce otáčí směrem dolů. Úrovně stále slušné, trend špatný.