Známý investor Ed Yardeni se na svém populárním blogu zamýšlí nad tím, co bude pro americké akcie rozhodujícím tahounem pro zbytek letošního roku. V první řadě poukazuje na protekcionistické „řinčení zbraní“ a obchodní politiku amerického prezidenta Donalda Trumpa. Zatím poslední kolo výhrůžek se točí kolem hrozby uvalení 10% cel na americké dovozy z Číny v hodnotě 200 miliard dolarů, na něž Čína reagovala hrozbou odpovídajících opatření. Podle Yardeniho to vše může být jen součástí toho, co Trump nazývá „umění vyjednávat“, ale je hodně rizikové Čínu zastrašovat veřejně a nejednat s ní namísto toho u jednoho stolu. Toto téma ale nebude jediné, co ovlivní vývoj na akciovém trhu po zbytek roku.

„Čím déle tyhle hlasité spory budou trvat, o to větší je pravděpodobnost, že dolehnou na globální ekonomiku, protože podniky pozdrží své výdaje až do doby, kdy se kouř rozplyne a viditelnost se zlepší. Největším rizikem je samozřejmě to, že kouř se nerozplyne, protože je předzvěstí války. Trumpův přístup může vést k eskalaci obchodních tenzí a k plnohodnotné válce. Ta by mohla tvrdě dopadnout na globální ekonomickou aktivitu. Podívejme se ale i na pozitivnější stránku současného vývoje,“ píše Yardeni a pokračuje:

Ziskovost obchodovaných společností navzdory výše uvedenému vysílá i nadále silný signál. Zisky očekávané pro letošní rok u firem z indexu S&P 500 se dostaly na 168,4 dolaru na akcii a rychle se přibližují Yardeniho odhadu ve výši 170 dolarů na akcii. S výjimkou velkého obchodního konfliktu je podle investora tato úroveň skutečně dosažitelná. Pozitivní je i vývoj u očekávaných tržeb. Analytici nyní podle konsenzu zvyšují odhadované tržby u firem z indexů S&P 500/400/600 na nová maxima a nejprudší je růst u indexu S&P 600, kde jsou zahrnuty akcie malých společností.

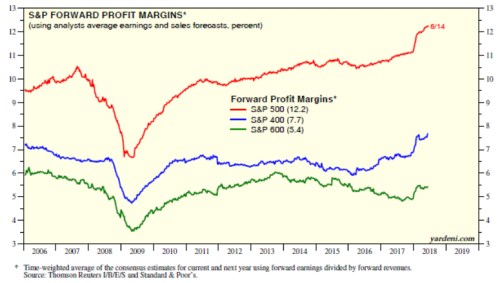

U indexu S&P 500 navíc dochází k růstu očekávaných ziskových marží na rekordní hodnoty, viz následující graf s dlouhodobým vývojem marží u společností ze všech tří jmenovaných indexů. V případě indexu S&P 500 došlo letos ke skokovému zvýšení marží zejména díky změnám v daňové zátěži korporátního sektoru a očekávané marže zatím stále rostou:

„Zdá se, že analytici do této doby nedostali zprávu o možnosti obchodní války. Signál, který vysílá fundament, zatím není zastřen rámusem kolem obchodních sporů a akcie si proto stále vedou poměrně dobře. Očekávám, že i po zbytek roku budou investoři věnovat tomuto hluku jen omezenou pozornost a budou se i nadále zaměřovat na fundamentální signál,“ uzavírá Yardeni.

Zdroj: Blog Eda Yardeniho