Již nějakou dobu se na trhu hodně hovoří o akciích dřívější průmyslové ikony, společnosti . Naposledy jsem o ní psal před několika měsíci s tím, že nakonec se i u ní potvrzuje, že „menší a zaměřenější jsou lepší“. Nyní bych se k titulu rád vrátil, protože se množí úvahy o tom, co bude s jeho dividendou. Tedy s faktorem, který obvykle ovlivňuje cenu akcie nějaké firmy významně.

Někteří analytici se domnívají, že firma by měla dividendy alespoň na čas úplně přestat platit. Minulý týden zase zavěštil, že ke konci roku 2019 dividendu prudce sníží. Podle CNBC analytik banky Stephen Tusa konkrétně hovoří o minimálně 30 % poklesu, klientům doporučuje akcii prodávat a cílovou cenu má nastavenou na 12,75 dolarů. Vedení pak minulý týden oznámilo, že dividendu „upraví“ poté, co dokončí divestici zdravotní divize.

GE nyní nabízí 3,48 % dividendový výnos, což je více, než nabízí akcie firem jako , United a (2,98, 2,8 a 2,64 % výnos). Slovo „nabízí“ je ale vlastně notně zavádějící, protože budí dojem, že dividendový výnos je dán výší dividendy. Není. Je dán jen a pouze tím, kde se usadí cena relativně k dividendě. A to zase závisí na očekávaném růstu (zisků, toku hotovosti a dividend) a riziku.

Pro mě je nejlepším příkladem toho, jak nepracovat s dividendami (a nejen s nimi), historie společnosti . Ta šla do extrému ohledně toho, jak dlouho se snažila výplatou dividend budit dojem, že se nic moc neděje. A to i v době, kdy její finanční výsledky, a zejména tok hotovosti, ani zdaleka nebyly k tomu, aby firma cokoliv vyplácela. Je možné, že se dostává do podobné pozice?

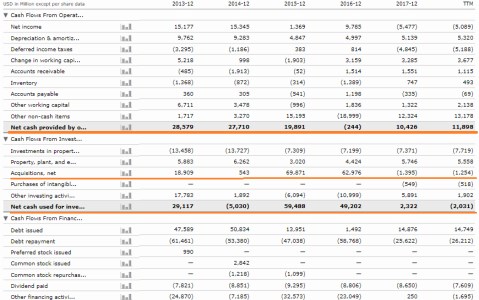

Zdroj: Morningstar

Jak vidíme z následující tabulky, provozní tok hotovosti postupně klesá, což je do značné míry dáno poklesem ziskovosti a vývojem pracovního kapitálu. V minulém roce firma jako celek vydělala 10,5 miliardy dolarů, za posledních 12 měsíců 11,9 miliardy dolarů. Po investicích do provozních aktiv jí zbývá asi polovina. Tedy částka nižší, než dividendy (8,6 miliard dolarů v roce 2017). Z tohoto pohledu tedy rovnice vychází jasně – pokud se hospodaření firmy nezlepší, dividendu neudrží. Jak dlouho by ale byla společnost (či suma jejích oddělených částí) schopna vyplácet dividendu nad své poměry?

Z výše uvedené tabulky vidíme, že s konečným volným tokem hotovosti většinou hodně hýbou i ostatní (dez)investice a tak tomu může být i v budoucnu. Z pohledu hodnocení dividend mohou být tedy „dotovány“ prodejem aktiv. během posledních let také posílilo svou rozvahu a kdyby byl její čistý dluh měřen k EBITDA roku 2016, šlo by hovořit o rozvaze silné. Jenže rok 2017 už dopadl mnohem hůře. Na druhou stranu zase v rozvaze sedí asi 68 miliard hotovosti.

Za poslední rok i tři roky jsou akcie asi 50 % v mínusu, o moc lepší není ani dlouhodobější návratnost. Časy se mění, co fungovalo v osmdesátých letech, už dnes nefunguje a před vedením stojí těžký úkol přejít na nový, životaschopný model. Existuje dlouhá řada firem, které se pokoušely o něco podobného a zároveň se snažily uchlácholit trh tím, že vyplácely dividendy nad poměry (k čemuž dokáže být trh neuvěřitelně dlouho nevšímavý). Teoreticky to hrozí i u . Přitom fakticky jde o další společnost, kde by se investoři měli ze snížení či eliminace dividend spíše radovat, protože takový krok by snižoval pravděpodobnost devastace rozvahy a nastolení kurzu „Tesco“.