podle CNBC tvrdí, že akcie Tesly mají před sebou 30 % korekci. Jako hlavní příčinu jmenuje banka rostoucí konkurenční tlak a došla k tomuto závěru poté, co obnovila rating Tesly (přerušen byl cca před měsícem, protože GS fungoval jako finanční poradce firmy). Podívejme se na věc trochu detailněji – na jednu stranu mi smysl dává, na druhou stranu ne.

GS ve své analýze zmiňuje rostoucí počet elektromobilů uváděný na trh konkurencí a to jak ze strany tradičních automobilek, tak ze strany nových firem. Nové elektromobily uvádí na trh automobilky jako , Jaguar, a další – viz například článek „Začal útok na Teslu za 10 miliard eur“. Na straně Tesly pak podle GS zase dochází „k poklesu kadence v nových vozech uváděných na trh“. Negativně se GS dívá i na schopnost firmy generovat hotovost a dosahovat výrobních cílů.

Proti tezi o konkurenčním tlaku mohou hovořit nové zprávy, že srpen byl, co se týče prodejů Tesly, hodně úspěšný. Nicméně já se s pohledem GS ztotožňuji. Konec konců, by nebyla první pionýrskou firmou, která se (prošlapujíc cestu k novým zítřkům) postupně vyčerpala a na její místo se nakonec dostali jiní. Klíčová otázku tu zní následovně: Má nějakou udržitelnou konkurenční výhodu, nezbořitelné bariéry vstupu, či ojedinělý přístup ke zdrojům? Odpověď je podle mne záporná a zejména ony zdroje se pro ni stávají stále více přítěží, než konkurenční výhodou.

Co mi naopak smysl nedává, jsou hovory o 30 % korekci. Či přesněji řečeno vůbec nějaké úvahy o konkrétní fundamentální hodnotě firem, jako je . Tedy firem příběhových, někdy dokonce pohádkových, které (i) nyní nevytváří vůbec žádné pozitivní cash flow a dá se realisticky očekávat, že tomu tak bude ještě nějaký čas a (ii) vzdálenější budoucnost je natolik zamlžená, že nelze ani náhodou vytvořit nějaké „správné“ projekce.

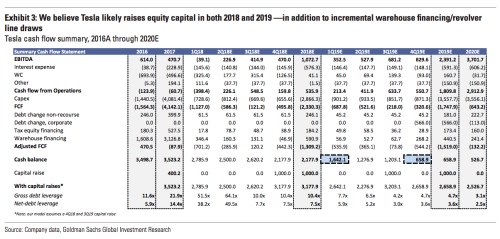

Připomenu v této souvislosti následující tabulku, kterou shodou okolností přinesl právě GS ještě před přerušením pokrývání Tesly. Zaměřme se na řádky FCF a „adjusted FCF“, které ukazují, co firmě zbude po investicích a co by alespoň teoreticky mohla vracet akcionářům. Tedy číslo, které by investory mělo zajímat v první řadě. Podle těchto projekcí se bude tato položka v roce 2020 ještě pohybovat pod nulou (pointou tabulky GS tehdy bylo to, že firma si bude muset říci investorům o další peníze):

Tržní kapitalizace Tesly se navzdory zápornému FCF nyní pohybuje na necelých 50 miliardách dolarů a to je přirozeně odrazem očekávání prudkého růstu a mohutného pozitivního toku hotovosti generovaného někdy v budoucnu. Abychom ale získali trochu perspektivy, položme si nyní otázku, jaká společnost může mít fundamentálně ospravedlněnou kapitalizaci v této výši (s předpokladem stejné rizikovosti jakou má Tesla)?

Mohla by to být stabilní společnost, která nyní na volném toku hotovosti FCF vydělává necelé 4 miliardy dolarů ročně a očekává se, že tomu tak bude i nadále. Dejme tomu, že by tato společnost dokázala dosahovat podobně vysokých marží, jako Ferrari (nemístný optimismus). Na generování oněch 4 miliard dolarů by musela tato firma mít tržby ve výši 32,5 miliardy dolarů – trojnásobek tržeb Tesly z roku 2017.

Kapitalizaci ve výši 50 miliard dolarů by také mohla mít společnost, které nyní na FCF generuje necelé 3 miliardy dolarů a ty budou dlouhodobě růst o 2 %. To jsme ale stále vzdáleni od mustru Tesly: nyní nic a o to více v budoucnu. Takže tuto kapitalizaci by mohla mít i společnost, která by až do roku 2021 byla na nule, pak vydělala 1 miliardu dolarů a následně by jí každý rok zvyšovala o 6 %. Pokud by to ale bylo jen o 5 % ročně, kapitalizace už by měla být jen na 30 miliardách dolarů.

Pointou výše uvedeného je názorně demonstrovat, proč jsou nějaké konkrétní projekce a cílové ceny zejména v podobných případech nesmyslné. Či přesněji řečeno, proč je třeba je vnímat jen jako zhuštění jednoho konkrétního scénáře do jednoho čísla s tím, že onen scénář je pouze jeden z mnoha. Již před delším časem jsem tu psal, že proti Tesle hovoří to, že elektromobilita není jako nástroj ochrany životního prostředí ani zdaleka neprůstřelná. A i kdyby byla a my jsme nevratně šli tímto směrem, je tu zejména u Tesly ona otázka konkurence. Dál už se ale podle mne dá už uvažovat spíše v hrubých scénářích: do 10 let nepřežije, bude jen přežívat, bude prosperovat, či se stane obdobou Amazonu a bude dokonce destruovat řadu dalších odvětví. V tuhle chvíli bych si pravděpodobnosti tipnul zhruba následovně: 30, 30, 30, 9. Co vy?