Je pravda, že nezaměstnanost v USA leží pod úrovní, na které se nacházela před krizí. V eurozóně sice nezaměstnanost neklesla tolik, ale nachází se blízko předkrizového průměru. V obou případech se tak dá hovořit o tom, že jsme se vrátili do stavu plné zaměstnanosti. Stalo se tak ovšem s mnohem nižší úrovní ekonomické aktivity, než se dříve očekávalo, upozorňuje na stránkách NYTimes ekonom Paul Krugman. A rozebírá, jak jsme se posunuli z Velké recese do stavu „velkého nedostatku“.

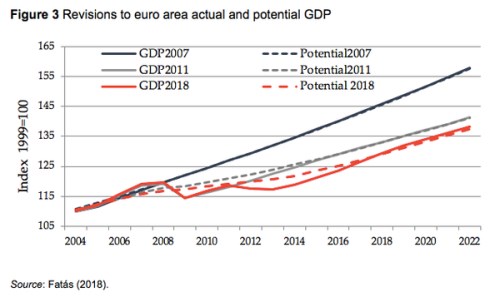

Krugman poukazuje na to, že za posledních deset let došlo ke značnému snížení odhadovaného potenciálního produktu americké ekonomiky. Tedy produktu, který je ekonomika ještě schopna vyrábět, aniž by sílily inflační tlaky. Toto snížení se přitom netýká jen Spojených států, ale i eurozóny, viz následující graf s odhady historické výše a dalšího vývoje potenciálu z let 2007, 2011 a 2018:

Krugman upozorňuje na to, že naše pozornost se většinou zaměřuje na aktuální vývoj produktu, ale pokud skutečně dochází k propadu potenciálu tak, jak tvrdí nejeden model, jde o „obrovské téma“. Podle ekonoma nyní převažuje názor, že faktory, které potenciál táhnou dolů, nemají co do činění s poslední hlubokou recesí a krizí, jen shodou okolností začaly působit ve stejnou dobu, v jaké proběhla recese. Příkladem může být klesající míra participace či vyčerpaný technologický pokrok. Jenže proti tomuto názoru stojí studie, které ukazují, že největší pokles potenciálu probíhá u zemí, které byly recesí a krizí postiženy nejvíce.

Zároveň je ale také možné, že ke skutečnému propadu potenciálu nedošlo a modely vysílají falešné signály. Jednou z metod, jak odhadnout vývoj potenciálu, je prokládání různých trendů skutečným vývojem produktu. Stejně tak lze na výši potenciálu usuzovat z vývoje inflace. Pokud dochází k její akceleraci, můžeme tvrdit, že se ekonomika pohybuje nad svým potenciálem. Jestliže se naopak inflace snižuje, hospodářství se pohybuje pod potenciálem.

Jenže podle Krugmana zkušenosti z vývoje po roce 2008 ukazují, že oba tato pohledy jsou mylné. Pokud se totiž sazby dostanou až k nule, může být na dlouhou dobu zablokováno silné oživení, tudíž nelze brát fluktuace a jimi proložený trend jako dobrý indikátor vývoje potenciálu. A praxe také ukazuje, že i ekonomika v depresi prochází většinou jen obdobím nižší inflace a ne pádem do deflace, která by jasně naznačovala, že se hospodářství nachází hluboko pod potenciálem.

„Jsem si jistý, že například u Řecka se nyní potenciál hrubě podceňuje. Prostě nevěřím, že po 25% poklesu HDP, který byl jen minimálně eliminován současným růstem, a s 20% nezaměstnaností se nyní Řecko pohybuje jen 2 % pod svým potenciálem, jak tvrdí MMF. V případě USA a celé eurozóny je to již složitější,“ míní Krugman. A dodává, že tu je stále ještě jedna možnost: Potenciál skutečně klesl, hlavní příčinou ale byla právě krize a poslední hluboká recese. Vznikl totiž efekt hystereze, který působí například přes nižší investice firem.

Pokud by tomu tak skutečně bylo, měli bychom se mnohem více snažit, abychom se vyhnuli dalšímu podobnému propadu, který by měl ničivý dopad na potenciál. Mimo jiné je tak podle Krugmana namístě hovořit i o zvýšení inflačních cílů, které by mělo poskytnout větší prostor pro monetární stimulaci v případě, že by skutečně hrozil další kolaps.

Zdroj: