Je to již dlouho, co jsme tu uvažovali nad tím, že evropské akcie mají větší prostor pro růst ziskovosti, protože na rozdíl od amerických protějšků se v této oblasti ještě nepřiblížily předkrizovým maximům. Tato teze se ale do výjimečných výkonů evropských titulů nepřetavila a poslední vývoj velkou naději na změnu nepřináší. Proč?

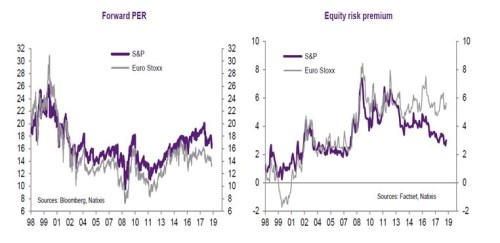

První z následujících dvou grafů ukazuje vývoj valuace amerického a evropského trhu. V kostce řečeno, pokrizové roky přinášejí celkem jasný vzorec chování: Evropským akciím se v dobách optimistických nechce tolik nahoru jako akciím americkým, ovšem v dobách vyšší averze k riziku a horšího výhledu s daleko větší ochotou klesají. A jestliže se tak PE obou trhů ještě v roce 2014 relativně blížila, pak nastalo poměrně velké valuační odtržení.

Druhý výše uvedený graf ukazuje vývoj odhadovaných rizikových prémií amerického a evropského trhu. Tedy toho, co vedle očekávaného růstu ziskovosti a výnosů bezrizikových vládních obligací určuje výši PE. Zde je dobré zdůraznit, že na rozdíl od rizikových prémií korporátních, či vládních obligací nelze rizikové prémie akciového trhu pozorovat přímo a je tedy nutno je odhadovat. Jedním ze způsobu je právě využití PE: Pokud známe výši tohoto poměru a vezmeme nějaký odhad budoucího růstu zisků, můžeme jednoduše spočítat požadovanou návratnost u daného indexu. A pokud od ní odečteme bezrizikové výnosy, získáme rizikové prémie.

Natixis tedy došel k závěru, že tyto prémie se v USA před finanční krizí pohybovaly kolem 2 %, pak prudce vzrostly a soustavně klesat začaly až někdy kolem roku 2013. Nyní se pohybují stále nad oním předkrizovým standardem, ale na nejnižších pokrizových úrovních.

V Evropě se prémie chovaly trochu jinak: Předkrizový vývoj i jejich úrovně se značně podobaly tomu, co jsme viděli v USA. I následný krizový růst byl podobný. Ale pokles v roce 2013 se netransformoval do dlouhodobějšího klesajícího trendu, nýbrž se opět otočil a od té doby se rizikové prémie evropských akcií drží na dost vysokých úrovních.

Konkrétním číslům uvedeným v grafu bych nevěnoval zase takovou pozornost – ve srovnání se sofistikovanějšími odhady se mi zdají být dost nízká (viz níže). Ale pravděpodobné skutečně je, že evropské akciové trhy trpí ve srovnání s těmi americkými tím, že investoři u nich požadují mnohem větší kompenzaci za riziko. Příčinu nemusíme hledat dlouho a můžeme jí shrnout pod nadpis „nefunkční měnová unie a rozpačitě fungující EU“, jejíž znatelná část navíc trpí ve srovnání s USA významným strukturálními slabinami. Čímž se vracím ke svému včerejšímu článku.

Jediná smysluplná námitka proti tomu, že evropské akcie by měly mít mnohem vyšší rizikovou prémii než ty americké, může podle mne pramenit ze současné politické situace na druhém břehu Atlantiku. Je to pak v principu stejná diskuse jako ta o dolaru: Dokážou černé labutě v Bílém domě nakonec svým mnohdy neřízeným chaosem a životem v umělém paralelním vesmíru podkopat jeho pozici ve světové ekonomice? Zatím to i přes všechno, co jsme doposud viděli, zní stále jako finance fiction. A podobné je to asi i s možným prudkým růstem rizikové prémie akcií vyvolané čistě politickými kroky (tedy ne obratem v cyklu). I když současné dění na trzích je podle mne do značné míry dáno tím, že trhy si se značným zpožděním začínají uvědomovat i stinnou stránku politiky současné vlády. Třeba to, že nelze mít mizerně načasovanou fiskální stimulaci bez reakce centrální banky.

Na závěr bych ještě rád zmínil, že odhady rizikových prémií jsou významným vstupem do valuací akcií, včetně těch, které tu často prezentuji já. Tedy v situacích, kdy u konkrétních akcií odhaduji, kolik hotovosti by firma musela vytvářet na to, aby ospravedlnila svou současnou kapitalizaci. Již dlouhou dobu používám rizikovou prémii ve výši 5,5 %, což podle mne byl a je nejrozumnější hodnota z těch, které jsou obvykle nabízeny studiemi a analýzami. Pokud by byla relevantní čísla a odhady z následujícího grafu od KPMG, byl bych tímto výběrem až donedávna spíše optimistou (tj., má riziková prémie by spíše byla dolní hranicí v čase se měnící prémie):