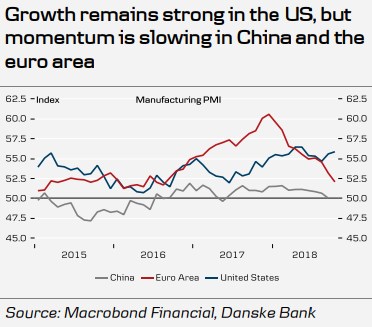

Vývoj ve světové ekonomice dobře popisuje následující graf od Danske Bank. V něm jsou PMI výrobního sektoru v Číně, eurozóně a v USA. Evropa v roce 2017 potěšila až neuvěřitelně dobrými výkony, jenže byla první, kdo se začal trhat z tehdejšího synchronizovaného globálního oživení. A podle PMI se nezdá, že by v dohledné době mělo dojít k opětovnému velkému obratu směrem nahoru.

K Evropě se začala postupně přidávat i Čína. K jejímu tradičnímu příběhu o potřebném přesunu od tvrdého k měkkému (tj. od průmyslu, investic a exportů ke službám a spotřebě) se nyní přidává tlak obchodních sporů s USA. Vláda a celá ekonomika tak dál kráčí po úzké cestě, z které se dá na jedné straně spadnout ze srázu praskající dluhové bubliny, na straně druhé do propasti prudce klesajícího růstu, nespokojenosti ve společnosti, protestů… Danske se domnívá, že situace se díky nově rozjížděným stimulačním krokům v příštím roce zlepší. Trhy se z toho mohou nakonec radovat, ale musíme se ptát, nakolik je to ta stará písnička a další krok směrem ke zmíněnému nafukování a následnému prasknutí dluhové bubliny.

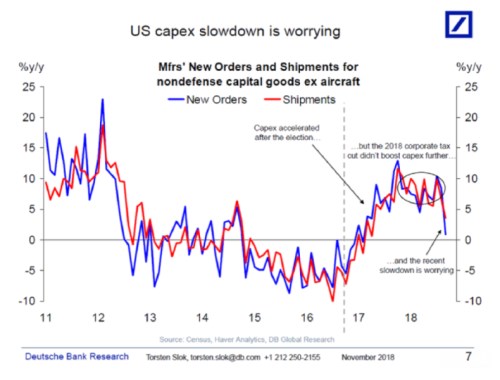

Pozornost investorů se přirozeně zaměřuje zejména na Spojené státy. Vývoj tamních PMI poukazuje na určitou slabost v první polovině roku, poté ale došlo k obratu směrem nahoru a pokud to tak půjde dál, vývoj může být i nadále relativně dobrý. O americké ekonomice a trzích tu píšu často, dnes bych se v této souvislosti rád více zaměřil na následující graf od . Ten ukazuje vývoj objednávek a dodávek kapitálového zboží do výrobního sektoru (mimo výrobců letadel a zbrojovek):

Proč je graf důležitý? V kostce řečeno, americká ekonomika se pravděpodobně pohybuje blízko svého potenciálu. A pokud nemá dojít k růstu inflace nad úrovně, u kterých by Fed již znatelně znervózněl (a začal opravdu prudce šlapat na brzdy), musí nabídková strana ekonomiky držet krok s poptávkovou. Což v současné situaci do značné míry znamená, že by se mělo investovat (investice mají samozřejmě ten „bonus“, že stimulují jak poptávku, tak nabídku, ale ani s nimi se to nesmí přehánět, což ukazuje výše zmíněná Čína).

Graf konkrétně ukazuje, že po prezidentských volbách došlo k prudkému růstu investic. Což mě překvapilo stejně, jako tehdejší silné výkony akciového trhu. Dnes si to vysvětluji tak, že firemní sektor i investoři reagovali podle jednoduchého, či přesněji řečeno příliš zjednodušeného, vzorce „nový prezident je vůči byznysu přátelský“. Existuje ale takové rčení, které říká, že „s takovými přáteli nepotřebujeme nepřátele“. A je dost dobře možné, že je aplikovatelné i na současné USA a jejich "k byznysu přátelskou“ vládu.

O co svoje tvrzení opírám? Tolik opěvované snižování korporátních daní na vrcholu cyklu je škodlivou cyklickou politikou, která v konečném důsledku jen nutí Fed k většímu přesvědčení, že je třeba zvedat sazby. Nyní tak trhy a podle všeho i korporátní sektor vidí odvrácenou stránku mince této daňové přátelskosti (či před ní přestávají zavírat oči). Podobné to může být s obchodní politikou, kde se Američané snaží bojovat ohněm proti ohni (cly proti clům). Přidejme ještě třeba oslavovanou deregulaci, jejíž konečné plody jsme naposledy sbírali před deseti lety.

Není to tak dávno, co jsem se tu ohledně investic firemního sektoru v USA vyjadřoval optimisticky. Důvodem byly průzkumy mezi vedením korporací, které si i přes určité ochlazení držely celkem pozitivní notu. Výše uvedené ale ukazuje, že ochlazení se na frontě investic stále prohlubuje. Na černé scénáře to stále nevypadá, ale na ty vyloženě růžové také ne. Což se může s ohledem na současný vývoj na akciích zdát jako zbytečné tvrzení, ale pokud se podíváme na dlouhodobější vývoj na trhu, včetně valuací, není tomu tak.