Investor Ben Carlson z The Wealth of Common Sense se zamýšlí nad tím, co bychom si měli odnést jako ponaučení z prosincového vývoje na akciových trzích. V první řadě připomíná, že podobné propady akciového trhu patří mezi hlavní důvody, proč by investoři měli ve svých portfoliích držet i obligace. U nich si investoři cení toho, že poskytují příjmy z úroků, ale jak poukazuje Carlson, při propadech akciového trhu snižují volatilitu celého portfolia a tudíž i emocionální tlak, který na investora vytváří vývoj na akciích.

Carlson své tvrzení doplňuje následujícím grafem, který srovnává prosincový vývoj na akciovém trhu včetně indexu akcií malých společností Russell 2000 a vývoj na trhu dluhopisovém. A připomíná, že dluhopisy mohou v portfoliu fungovat i jako zdroj prostředků, které lze použít ve chvíli, kdy se investor rozhodne, že propad cen akcií využije k jejich nákupu.

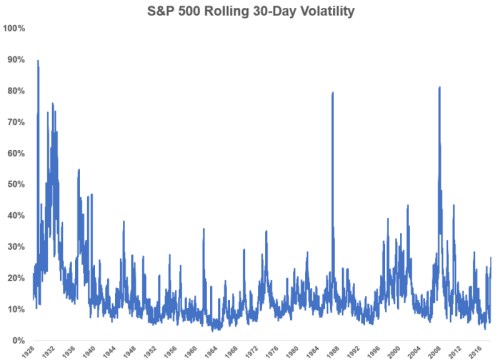

Nejeden odborník tvrdí, že za současnou vysokou volatilitu na akciových trzích mohou algoritmy a obchody řízené počítači. Carlson ovšem poukazuje na to, že i tyto algoritmy jsou vytvořeny lidmi. A hlavně, že vysoká volatilita se na trzích objevovala dávno předtím, než vzrostl význam obchodů řízených počítači, viz následující graf s třicetidenní volatilitou od konce dvacátých let. Ten ukazuje, že „lidské emoce jsou schopny vytvořit vysokou volatilitu stejně dobře jako stroje“.

Carlson také tvrdí, že „většina lidí by se neměla pokoušet nakupovat na dně trhu a prodávat na jeho vrcholu“. Jde sice o přístup, kterému každý rozumí, ale problém tkví v tom, jak těžké je v daný moment určit, zda již bylo dosaženo dna či naopak vrcholu trhu. Mnohem lepší rada podle něj u většiny lidí zní: „Kupuj vždy, kdy máš dost úspor, které nebudeš po několik let potřebovat, a neprodávej.“

Podobný vývoj, jaký nastal na konci roku 2018, je pak podle investora dobrý k tomu, abychom si připomněli, že při akciových investicích čelíme vždy riziku. Rok 2017 byl přitom svou nízkou volatilitou a vysokou návratností neudržitelným jevem a to se potvrdilo v roce 2018. Znovu se tak potvrzuje, proč akcie v delším období vynášejí více než bezriziková aktiva a nabízejí tak prémii za vyšší riziko. Tím důvodem je to, že jsou také během pár měsíců schopny ztratit 20 %.

Investoři by pak podle Carlsona neměli propadat představě, že za propadem stojí jeden jediný důvod, i když podobná tvrzení často zaznívají. Trh tvoří miliony investorů, každý má jiné cíle, časový horizont, averzi k riziku a temperament a tudíž nemá smysl se domnívat, že jeden jediný faktor je schopen je všechny najednou ovládnout stejným způsobem.

Zdroj: The Wealth of Common Sense