Monetárním spikleneckým teoriím a s nimi souvisejícím jevům jsem se tu věnoval ve třech posledních úvahách a dnes bych toto téma rád uzavřel. Minule jsme se spolu dívali na to, zda se náhodou na akcie a vládní obligace ve formě bubliny nepřenesla někým dlouho predikovaná, ale stále se nedostavující vysoká inflace. Dnes bych se rád věnoval dvěma zbývajícím kandidátům na bublinu – korporátním obligacím a komoditám. Ty nás pak plynule dovedou k podle mne nejpravděpodobnějšímu kandidátovi na inflací nafouknutou bublinu. A nakonec si dovolím jedno varování.

V souvislosti s možnou bublinou na kapitálových trzích se před časem se hovořilo zejména o segmentu rizikových korporátních obligací s vysokým výnosem. A to zejména kvůli amerických ropným společnostem, které jsou na tomto trhu dost aktivní. Nicméně ziskovou recesí roku 2015/2016 jsme propluli bez toho, aby tento segment trhu zažehl větší krizi, což je podle mne dost vypovídající. Tedy bublinka je tu možná, ale ne nějaká systematická hrozba (či důkaz „skryté“ inflace přelévající se kamkoliv). Nyní se zase hodně hovoří o takzvaných zapáčených úvěrech a souvisejících derivátech. Na rovinu píšu, že tomuto segmentu trhu moc nerozumím. Ale to, co vím, ve mně nevzbuzuje silný dojem, že by šlo o nějakou obrovskou bublinu schopnou destabilizovat celý systém.

Poslední v řadě bublinových kandidátů jsou samozřejmě komodity. Ty snad měly náběh na bublinovatost po finanční krizi, kdy ještě Čína jela na plný plyn a mnozí z nás extrapolovali její prudký růst daleko do budoucnosti. Ve spojení s monetárním uvolněním v řadě vyspělých zemí to nějaký potenciál pro vysokou inflaci skutečně vytvářelo. Ale nakonec se ukázalo, že deflační síly jsou mnohem větší.

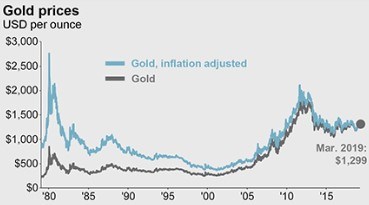

Nyní lze o nějaké větší bublině na komoditách těžko hovořit. Snad s výjimkou jednoho aktiva a tím podle mne není nic jiného, než zlato – viz následující graf s jeho nominálními a reálnými cenami. Hovoříme přitom samozřejmě o aktivu, které podle mnohých slouží jako pojistka proti vysoké inflaci, či chaosu vyvolanému prasknutím nějaké bubliny. Vznikl tedy podle mne paradox: Inflační bublina vznikla možná jen v oblasti, která před ní má chránit. Jinak řečeno, pokud tu nějaká výrazná vysoká inflace/bublina je, pak je nafouknutá přehnanými obavami z bubliny a inflace. Je to ale očividně teze pro některé čtenáře úplně nepřijatelná.

Zdroj:

Touto mou sérií zamyšlení nad monetárními spikleneckými teoriemi bych nechtěl vzbudit dojem, že jsme za inflační vodou. Nedávno jsme si tu třeba mohli přečíst výtah z analýzy společnosti Pictet, který obsahoval jakési šedé labutě pro letošní rok. Mezi ně byl zařazen i růst cen měkkých komodit daný nedostatkem vláhy, respektive obecně nevlídným počasím, potažmo změnami klimatu.

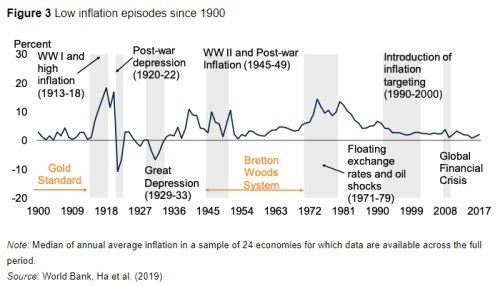

Následující graf z dílny Světové banky ukazuje velmi dlouhodobý vývoj inflace a je zřejmé, že období nízké inflace již bylo více. A po nich se inflace zase zvedla, někdy znatelně. Pokud by k tomu po současném deflačně – nízkoinflačním období došlo kvůli nedostatku měkkých komodit a zejména potravin, šlo by o jeden z nejhorších scénářů. A pohled na pole i mapy sucha ukazuje, že nejde ani náhodou o pravděpodobnost nula nula nic. Pokud se namísto pokusů o jeho prevenci, či zmírnění budeme věnovat spikleneckým nesmyslům a pseudoproblémům, sklidíme to, co jsme zaseli. Což znamená, že v praxi nesklidíme.