Po období, kdy trhy doufaly v relativně pokojné ukončení obchodních válek a sporů, přichází možná doba, kdy na ně budou naopak reagovat velmi citlivě. Vedle nejsledovanějších tenzí mezi USA a Čínou se stále více hovoří o Evropě a Mexiku. se zaměřil právě na poslední téma a akcie, které jsou jím ohroženy. Podívejme se na ně s detailnější úvahou o jedné železnici.

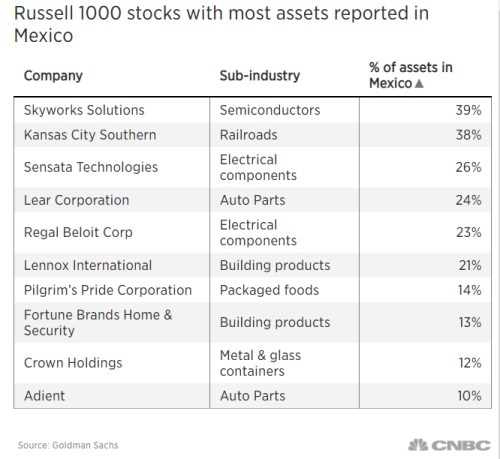

Goldman podle CNBC poukazuje na to, že eskalace obchodní války představuje riziko jak pro ziskové marže obchodovaných společností, tak pro „zdraví amerického spotřebitele“, který se bude muset vyrovnat s tím, že většina cel se promítne do vyšších cen. A v následující tabulce banka ukazuje seznam akcií, kterým by se investoři měli kvůli nově zavedeným clům na dovozy z Mexika vyhnout:

Tabulka je založena na tom, jakou část aktiv má firma podle svých výkazů v Mexiku. CNBC dodává, že „průměrná akcie na seznamu si již vede hůře, než celý index Russell 1000“. Ještě více ale trpí segment automobilového průmyslu, který je významně navázán na dovozy z Mexika.

Detailněji bych se rád podíval na Kansas City Southern, která je v tabulce hned na druhém místě. Je z železničního/dopravního sektoru, který bývá hodně citlivý na cyklus, a bude zajímavé zjistit, jak si trh nyní takové akcie cení. Tedy zda se cyklický a mexický efekt neprojevují nějakým fundamentálně zajímavým propadem ceny.

V následující tabulce jsou základní čísla týkající se fundamentu firmy. Tržby rostou dlouhodobě v průměru o 2,75 % ročně, provozní zisky zhruba o dvojnásobek. Provozní tok hotovosti rostl během posledních pěti let v průměru o 3,45 % ročně a na volném toku hotovosti firma za posledních 12 měsíců vydělala 400 milionů dolarů (téměř dvojnásobek pětiletého průměru):

Zdroj: Morningstar

Od počátku roku je akcie ještě hodně v plusu, ale za poslední měsíc už ztrácí asi 10 %. Kapitalizace se tak dostala na 11,3 miliardy dolarů. Z onoho fundamentálního pohledu by tuto částku ospravedlnil například scénář, ve kterém by oněch 400 milionů dolarů volného toku hotovosti rostlo o 4 % ročně (a veškeré tyto peníze by patřily akcionářům).

Jinak řečeno, z hlediska posledních pěti let výjimečně dobrý výsledek na úrovni toku hotovosti by navíc musel růst tempem, které převyšuje růst tržeb posledních pěti let i růst provozního toku hotovosti posledních pěti let. Z uvedeného mi tedy vychází, že akcie sice poslední týdny znatelně koriguje, ale na nějaké prudší ochlazení ekonomiky, či znatelný dopad obchodních tenzí s Mexikem naceněna moc není. Naopak, jde spíše stále o „optimistickou“ železnici.