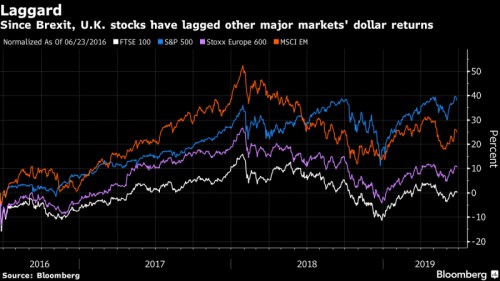

Tři roky od referenda o odchodu z Evropské unie se britský trh s akciemi smršťuje, a to rychleji než ostatní velké platformy na světě, tvrdí banka . Důvod? Nižší valuace a nízké výpůjční náklady, které podnítily britské firmy s veřejně obchodovanými akciemi ke zpětným odkupům. Dále tu je nejistota, kvůli které na burzu vstoupilo méně firem.

V neposlední řadě je stále dost zahraničních kupců a investičních fondů typu private equity, které se honí za britskými akvizicemi.

Kontrariáni jako se domnívají, že štíhlejší britská nabídka akcií by nakonec mohla přivést na trh více investorů a způsobit větší návratnost. Jiní se ale obávají nižší transparentnosti, ale také třeba nerovnosti v návratnosti. Drobní investoři jsou totiž často bez přístupu k velkým transakcím.

“Ti z investorů, kteří se soustředí výlučně na veřejné trhy, teď mají přístup k mnohem menší části korporátního vesmíru. A investor, který je aktivní na veřejném trhu, může skončit s nižší návratností,” říká šéf výzkumu a analýz ve společnosti Schroders Duncan Lamont.

Britské zpětné odkupy akcií se za posledních 12 měsíců zvýšily o 9,7 % na 45 miliard dolarů, což je největší úroveň za toto období od června 2008. Nižší výnosy na delších splatnostech přitom znamenají, že firmy si mohou půjčovat levně, a nehonit se tolik za prodejem akcií, při kterých by jim hrozilo, že padnou za oběť kolísavosti na trhu.

Vědomí tohoto rizika je patrné I v číslech. Hodnota primárních veřejných nabídek ohlášených zatím v tomto roce je oproti stejnému období loni nižší o 57 %.

Odkud se ještě “od-akciování” bere? vidí důvod i v tom, že zatímco v USA stojí za tímto trendem především již zmíněné zpětné odkupy akcií, v Británii to jsou zahraniční kupci. Z trhu už kvůli M&A transakcím zmizelo několik velkých hráčů. Jenom loňská akvizice Sky firmou za 39 miliard USD a nákup firmy Shire společností Takeda za 62 miliard USD snížil celkový počet britských akcií ve veřejném obchodování o 3 %.

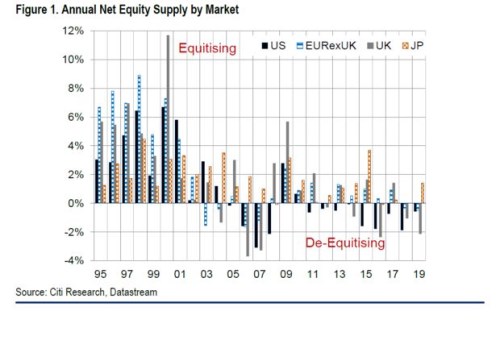

Zatímco v Americe klesá nabídka akcií na trhu každý rok od roku 2011, v Británii je tento trend patrný až od roku 2016. Podle by se toto tempo mohlo udržet na 2 % až 3 % za rok.

“Od-akciování není jenom o zpětných odkupech. Firmy se odvracejí od toho, aby se financovaly na veřejných akciových trzích,” upozorňuje Robert Buckland, šéf pro globální akciové trhy v . Částečně kvůli brexitu podle něj došlo k přeškálování způsobu, jak se firmy financují, od akcií směrem k dluhu.

Podle Keitha Pogsona z Ernst & Young LLP není vzestup v M&A aktivitě typický jenom pro trh po brexitu, ale pro jiné trhy, které procházejí překotným vývojem a je pro ně typickou nejistota. To by ale také mohlo znamenat, že britské firmy budou muset prodávat aktiva pod cenou. Pro emitenta je takový trh nakonec méně přitažlivý, protože v situaci, kdy jsou prémie vysoké, musí prodávat levněji, aby získal vyšší výnos.

Za nárůstem v M&A aktivitě stojí zčásti nadbytek kapitálu v private equity, ale také rozpaky, které pociťuje řada britských firem při představě, že vstoupí na burzu. Důvodem je jednak tržní volatilita, ale také přísná pravidla pro zveřejňování informací a pro samotný úpis. Podle Stevena Bleiberga, správce portfolia ve společnosti Epoch Investment Partners, nemají společnosti, které nejsou veřejně obchodované na burze, povinnost zveřejňovat tak detailní finanční údaje jako ty, s jejichž akciemi se čile obchoduje. Úřady by se podle něj už mohly uvědomit, co udělaly, a regule zase uvolnit.

Lamont ale tak optimistický není a nečeká, že se tento proces zastaví. Správci aktiv podle něj musí najít způsob, jak demokratizovat přístup k soukromým aktivům.

Jenomže investice do firem neobchodovaných na burze by mohlo provázet značné riziko. Ukazují to případy z nedávné doby, jako skandál kolem hvězdného správce aktiv Neila Woodforda, který nasypal klientské peníze do nelistovaných firem, nebo rekordní odliv kapitálu z H2O Asset Management kvůli obavám, že drží nelikvidní aktiva.

“Investoři budou nakonec muset diverzifikovat svoje investice na trhy se soukromě drženými firmami,” domnívá se Daniel Kern, investiční ředitel TFC Financial Management v Bostonu. “Je tu ale důležité varování, které souvisí s tím, že investice na soukromém trhu mohou být riskantnější a určitě jsou méně likvidní.”

Zdroje: Bloomberg