Včera jsem tu otevřel „solární“ investiční téma pohledem na společnost Sunrun. Tohoto tématu bych se rád chvíli držel i proto, že roste zájem o témata ekologická a právem. Jde tedy o něco, čemu bychom i na trhu měli věnovat pozornost. Dnes jí upřeme na společnost SolarEdge, která mimo jiné ukazuje i na jednu valuační zajímavost, neřkuli oříšek.

SolarEdge vyrábí zejména měniče napětí používané v solárních elektrárnách (mění stejnosměrné napětí na střídavé). Jak poukazuje Travis Hoium na stránkách Fool.com, kapitalizace tohoto specialisty se přitom nepohybuje daleko od větších firem v odvětví, jako je a je výrazně vyšší než kapitalizace Sunrunu. Svým zaměřením podle investora „sedí přesně uprostřed celého odvětví a je součástí jeho výrobní vertikály“. Možnou výhodou je i to, že nejedná přímo s koncovým zákazníkem, ani s utilitami, dodává těm, kteří tak musí činit. Kvalita produktů firmy je pak jednoduše řečeno dána tím, kolik energie pomohou dostat ze solárních panelů a převést je do rozvodů v domě.

Podle investora má SolarEdge prostor pro další růst i díky tomu, že jeho výrobky jsou součástí systémů skladování elektrické energie, tedy systémů bateriových. Ty budou pravděpodobně procházet znatelným rozvojem, mimo jiné také v souvislosti se solárními panely. Pan Hoium považuje za jednu z hlavních hrozeb konkurenci, ale zatím se zdá, že té se pozice firmy ohrozit nedaří. Zřejmě k tomu znatelně přispívají i současné tenze mezi USA a Čínou, které limitují tlak ze strany čínských firem.

Graf s cenou akcie ukazuje, že tu nehovoříme o žádném tržním otloukánkovi. Za poslední rok si totiž připisuje asi 90 %, za roky tři necelých 500 %. SolarEdge je na tom s fundamentem mnohem lépe než včera diskutovaná Sunrun v tom smyslu, že je v plusu jak na úrovni provozního toku hotovosti, tak na úrovni volného toku hotovosti (tedy po investicích). Za posledních 12 měsíců na této úrovni podle Morningstar vydělala 150 milionů dolarů.

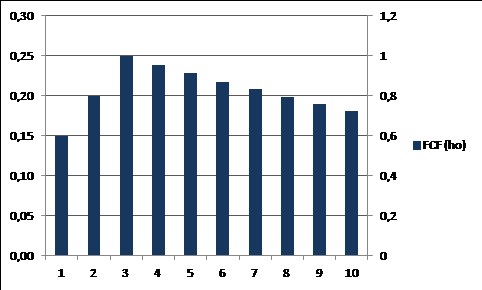

Na Business Insider zjistíme, že následující roky by podle konsenzu měla společnost vydělat 200 a 250 milionů dolarů. Vezměme to za základ projekcí a položme si otázku, jak by mělo vypadat dlouhodobější hospodaření společnosti, aby ospravedlnila svou současnou kapitalizaci. Ta nyní dosahuje asi 4,1 miliardy dolarů a podle mých hrubých kalkulací by jí ospravedlnil například následující scénář volného toku hotovosti:

Ano, firmě by na ospravedlnění současné ceny akcie stačilo, kdyby dosáhla onoho volného toku hotovosti ve výši 250 milionů dolarů a pak by tento tok hotovosti soustavně klesal (o necelých 5 % ročně). Pokud by namísto poklesu poté stagnoval, férová hodnota kapitalizace by byla ve srovnání se současnou výší téměř trojnásobná. A kdybychom zase nevěřili onomu růstu volného toku hotovosti na 250 milionů dolarů a brali jako výchozí bod oněch 150 milionů dolarů, tak na ospravedlnění současné kapitalizace stačí asi 1,5 % dlouhodobý pokles této částky. Najít firmu s relativně slušným růstovým potenciálem s takovým nastavením není zrovna běžné a je tak namístě se ptát, jestli tu není někde nějaký háček. Odpověď zní: Ano i ne.

Moje kalkulace totiž počítají s tím, že beta společnosti dosahuje hodnoty 0,06 tak, jak uvádí Zacks. Tedy hodnoty velmi nízké, poukazující na mimořádně nízkou rizikovost. Přesněji řečeno, na mimořádně vysoký diverzifikační potenciál a nízké systematické riziko. Zacks mimochodem dokonce tvrdí, že ještě nedávno se beta pohybovala hluboko v záporných hodnotách, což je takový diverzifikační svatý grál a skutečná investiční specialita. Podle běžně používaných modelů bychom totiž s betou ve výší mínus 0,5 chtěli od akcie návratnost ve výši mínus 1,5 % ročně. U některých vládních obligací jsme si již na záporné sazby zvykli, ale u akcií ještě ne. U nich by to také bylo trochu složitější téma, ale naštěstí jde jen o hypotetický případ*.

Požadovaná návratnost se současnou betou pak dosahuje necelých 2 % a právě to významně přispívá k výše uvedené „záhadě“. Jinak řečeno, pokud chceme od akcie 2 % ročně (což mimo jiné znamená, že jí budeme mít zahrnutu v portfoliu a nebude pro nás jedinou investiční sázkou), zdá se být docela zajímavá.

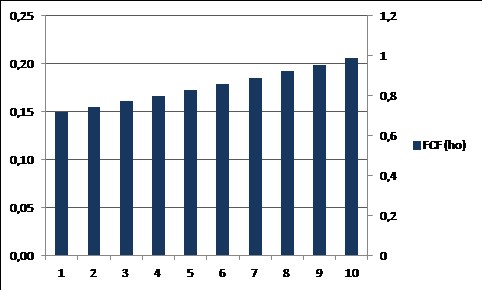

Pokud bychom si ale například řekli, že jde o akcii se stejným rizikem, jako celý trh, požadovaná návratnost se zvedne někam nad 7 %. Na ospravedlnění současné kapitalizace by pak bylo potřeba, aby se volný tok hotovosti vyvíjel následovně:

Tohle už je něco trochu jiného, ale stále tu hovoříme o růstech pohybujících se například pod nominálním tempem růstu celé ekonomiky (3,6 % vs. nějakých 4 – 5 %). U Sunrunu jsem pak zmiňoval nízké návratnosti aktiv, téhle firmy se to ale netýká. Naopak. Už nyní má návratnost aktiv, kapitálu a vlastního jmění dost vysoko.

Což nás zase přivádí k oné zmínce o potenciální konkurenci, kterou by tento jev lákal a která by svou přítomností a aktivitou návratnosti snížila. Což by nepotěšilo akcionáře, ale spotřebitele ano, protože by se tak pravděpodobně stalo zejména poklesem marží. Možná je právě tento scénář základem oné kapitalizace a implikovaného pohybu volného toku hotovosti.

*Pokud by čtenář hledal způsob, jak se s tímto extrémním jevem nějak slušně valuačně vypořádat, je podle mne dobré si nejdříve uvědomit, že tu hovoříme o betách historických. Tedy o tom co bylo naměřeno za určitý časový úsek. Při valuaci bychom ale měli používat odhady očekávané bety – odhady toho, jak se bude akcie pohybovat relativně k trhu v budoucnu. A u těchto extrémů je docela rozumné očekávat, že nebudou dlouhodobě trvat (tj., historie zde není dobrým vodítkem). Východiskem tak může být použití jako vodítka historické odvětvové bety. Ty, pokud vím, podobných extrémů nedosahují.