CNBC píše, že hedge fond Tiger Global Management nyní vlastní 25 % společnosti Sunrun ze San Francisca. Podle CNBC fond sází na to, že firma bude dál růst a posílí tak svou pozici na trhu solárních panelů pro obytné domy. Pozitivně Sunrun vnímají i někteří analytici. Například Colin Rusch z Oppenheimeru tvrdí, že firma má výrazný růstový potenciál a měla by těžit ze síly rezidenčního trhu. zase zmiňuje schopnost firmy generovat cash flow (viz níže). Sophie Karp z KeyBanc se domnívá, že Sunrun má lepší pozici na trhu než konkurence a trh se přitom stále nachází v počáteční fázi svého rozvoje. Wood Mackenzie pak odhaduje, že jeho růst by měl dosáhnout 8 %.

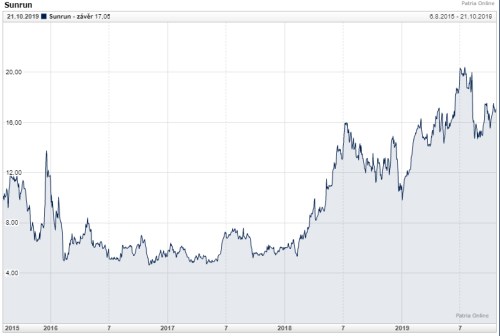

Investoři tuto akcii rozhodně nepřehlížejí. Letos si i po znatelné korekci z poslední doby připisuje více než 50 %, loni to bylo 85 %. V druhém čtvrtletí měla firma 255 000 zákazníků, toto číslo meziročně rostlo o 26 %. Nicméně trh nebyl potěšen dalším výhledem a od července tak akcie ztrácí asi 20 %. CNBC poukazuje na to, že podnikatelský model Sunrunu je neobvyklý, a to prý může působit komplikace i při valuaci. Klient totiž s firmou obvykle podepisuje leasingovou smlouvu, či dohodu o nákupu elektrické energie. Pak jí za energii generovanou na jeho střeše platí měsíční poplatek. Dohody jsou obvykle na 20 – 25 let.

Firma tak obvykle financuje instalaci a celé zařízení, takže na počátku má velké investiční výdaje, ale pak přichází stabilní tok hotovosti. Zákazníci si mohou panely i koupit, ale to je málo časté. CNBC ale zmiňuje i „kontroverzi týkající se údajně mylných informací poskytovaných před IPO firmy“ a zákazníky, kteří si údajně stěžují na chování jejích prodejců. Sunrun pak vedle panelů nabízí i baterie, takže takový ucelený systém energetické samostatnosti.

Podle IEA bylo v USA v roce 2014 generováno z panelů necelých 30 tisíc GWh elektrické energie, postupný růst zvedl toto číslo až na téměř 100 tisíc GWh v roce minulém, z čehož asi třetinu tvořily právě panely na obytných domech. A posun k obnovitelným zdrojům bude pravděpodobně znamenat další růst. Například Kalifornie chce od roku 2020 mít na každém nově postaveném domě panely. Jde ale o volatilní sektor, do kterého mimo jiné promlouvá i obchodní politika – Američané nyní na zahraniční panely uvalují cla. A na konci roku by měla začít klesat daňová podpora instalace panelů.

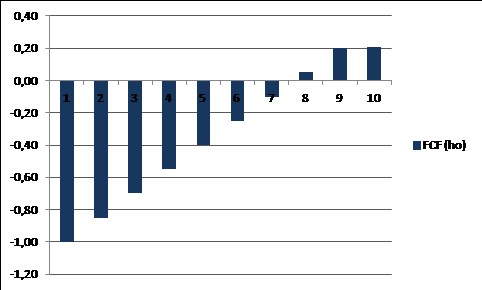

Podle Business Insideru (analytického konsenzu) by firma měla být následující roky na úrovni volného toku hotovosti stále v červených číslech a dokonce stále vyšších. Na úrovni provozního cash flow by se měla dostat v roce 2022 do černé nuly. Její kapitalizace přitom nyní dosahuje asi 2 miliard dolarů. Pokud se přitom podíváme, kolik firma na volném toku hotovosti prodělala za posledních 12 měsíců, zjistíme, že to je téměř jedna miliarda dolarů. Realita je tedy taková, že trhy v nějakou velkou schopnost generovat pozitivní cash flow vůbec nevěří, a to i ve středně dlouhém období. Následující graf tak spíše pro zajímavost ukazuje jeden z mnoha scénářů volného toku hotovosti, který by současnou kapitalizaci ospravedlnil:

V tomto scénáři se firma dostane do plusu někdy za osm let a na ospravedlnění kapitalizace jí pak bude stačit stabilní volný tok hotovosti ve výši 200 milionů dolarů ročně (dlouhodobě rostoucí o 3,5 %). Za poznámku pak stojí jedna podstatná věc. Celková aktiva firmy nyní dosahují necelých 5 miliard dolarů. I kdybychom předpokládali, že toto číslo již neporoste (a ono by růst mělo znatelně), tak za devět let by návratnost aktiv měřená na základě výše uvedeného modelového toku hotovosti dosáhla jen asi 4 %. O co více porostou aktiva, o to nižší číslo bude. Jak takové sice hrubé, ale i tak zajímavé číslo interpretovat?

Současná kapitalizace firmy implikuje takovou výši budoucího toku hotovosti, která by mohla znamenat dost nízké návratnosti aktiv a investic. Tedy to, že firma by měla dlouhodobě problémy pokrýt návratnost kapitálu, který by do ní byl vkládán (otázkou pak je kým), či v ní byl zadržován. Nehovoříme přitom o současných návratnostech, které jsou ještě níže, ale o období, kdy by již mělo být odvětví (a firma) trochu stabilizovány. Jinak řečeno, současná kapitalizace naznačuje na takovou „sluneční“ anomálii, která je opačného typu, než u řady jiných firem. Těch, jejichž kapitalizace implikuje naopak potřebu hodně vysoké budoucí návratnosti (nejednou v prostředí, kdy je ale tato návratnost jen těžko ospravedlnitelná bariérami vstupu a podobně). Nebo je tu anomálií samotná kapitalizace. Tématu se každopádně budu ještě věnovat, berte tedy prosím uvedené jen jako takovou tezi.