Profesor financí Pablo Fernandez rád bourá některé rozšířené mýty, které existují v oblasti investic a valuace aktiv. Včera jsem se věnoval některým jeho úvahám z této oblasti včetně toho, že není radno „kupovat prostředek na růst vlasů od člověka, který má pleš“. Dnes bych v tomto tématu rád pokračoval.

Co je to riziko? Muška jenom zlatá?

Pan profesor tvrdí, že volatilita není dobrým měřítkem rizika, on sám a řada investorů, které zná, má prý dokonce volatilitu rád. Rizikem má být podle něj naopak něco, čemu by se všichni rádi vyhnuli, tedy například bankroty firem, neschopnost splácet dluhy, atd. Ze stejného důvodu pak podle pana Fernandeze není dobrým měřítkem rizika ani ukazatel beta. Ten na rozdíl od volatility sice neměří riziko celkové, ale jen jeho neoddiverzifikovatelnou část. Nicméně to podle pana profesora na věci nic nemění.

Musím říci, že tento pohled moc nechápu. Mně se nezdá, že by většina investorů byla vůči vyšší volatilitě neutrální, či by jí dokonce vítala. Připadne mi, že vyjma traderů a spekulantů se většina bude cítit lépe na klidném nerozkolísaném trhu. Pokud by pak měl pan Fernandez pravdu, nedávaly by smysl ani běžně používané modely odhadu požadované návratnosti a možná bychom dost těžko nějaký univerzální rámec vůbec vytvořili. To samo o sobě není argumentem pro, ani proti – možná si jen namlouváme, že naše modely mají nějaký smysl. Jen poukazuji na to, co by to vše znamenalo (pan Fernandez tyto modely také rozporuje).

Co bychom si opravdu vybrali?

Pan Fernandez v souvislosti s tímto tématem píše, že se ptal 137 studentů na to, zda by v následujících deseti letech preferovali investici s 16 % návratností a Sharpovým poměrem ve výši 0,4, či investici s návratností 13 % a Sharpovým poměrem ve výši 1,3. Všichni dali přednost první možnosti. Tedy možnosti, kde je celková návratnost vyšší, ale návratnost na jednotku rizika nižší. Což má opět demonstrovat, že nás riziko měřené na základě volatility (Sharpův poměr používá právě volatilitu), nezajímá.

Pokud si ale tuto otázku položíme sami a zamyslíme se nad ní, tak podle mne zjistíme, že je trochu ošemetná. Budí totiž dojem, že prostě oněch 16 % prostě dostaneme a ono riziko je vlastně jen teoretické. Pak je jasné, že si všichni vybereme návratnost vyšší. Kdyby bylo v otázce zdůrazněno, že jde o možnou, ale zdaleka ne jistou návratnost (tedy reálná situace), možná bychom již o tom, jaké je riziko a návratnost na jeho jednotku (tj. Sharpův poměr) uvažovali více.

Lidské bytosti

Nepochybuji ale o tom, že pan Fernandez má svůj pohled velmi dobře zdůvodněn a opírá se o to, jak funguje reálný svět namísto našich přání. I těch založených hlavně na tom, abychom byli schopni vyrobit nějaký ten model. Jedním ze základních přání podobného druhu je, že člověk je racionální, že existují nějaká homogenní očekávání a podobně. Pan profesor v této souvislosti cituje kněze Ernesta Julia, který říká:

„Je tolik mužů a žen na světě, že je nikdy nemůže postihnout žádná klasifikace. Dosažení úplného a správného pohledu na lidskou bytost je za hranicemi možností jiné lidské bytosti“. Krása, která nám připomíná naše omezené schopnosti, a tudíž ještě mnohem více. Schválně si to v duchu opakujme: Nikdy, nikdy to plně nepochopíme, nikdo z nás, vždy nám to zůstane utajeno. I z tohoto důvodu bychom měli vnímat s rezervou různá prohlášení typu „trh si myslí“ a podobně (ano, i já je zde někdy používám). Jsme-li my něčím v konečném důsledku nepoznatelným, mystickým, je tím i fungování trhu.

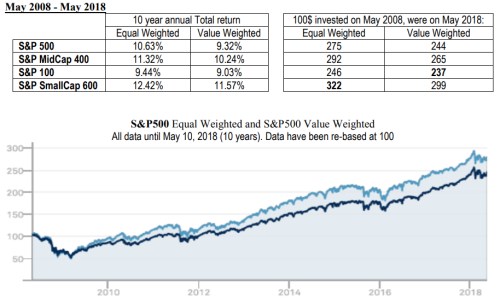

Je lehké pokořit index

Včera jsem slíbil, že tu dnes zmíním téma relativní návratnosti vážených a nevážených indexů. Pan Fernandez totiž tvrdí, že ty druhé dokážou soustavně pokořit ty první, což by byla celkem zajímavá anomálie, mohu-li to tak nazvat. Její míru můžeme posoudit z následujících tabulek a grafů:

Zdroj: It has been very easy to beat the S&P500 in 2000-2018. Several examples