Jaký má vůbec smysl politika amerického prezidenta Donalda Trumpa zaměřená na snížení vnějších deficitů jeho země? A jaký je růstový výhled americké ekonomiky? Na tyto dvě otázky se snaží najít odpověď analytici francouzské banky Natixis. U první tvrdí, že zmíněná snaha nedává smysl. A u druhé dospívají k názoru, že v letošním roce si americké hospodářství pravděpodobně povede lépe, než se domnívá většina ekonomů.

Za mylnou lze politiku prezidenta Trumpa zaměřenou na snížení obchodních deficitů považovat ze dvou základních a vzájemně souvisejících důvodů. Za prvé, dolar má dominantní roli ve světové ekonomice. To podle Natixisu znamená, že Spojené státy jsou schopny financovat své deficity velmi levně. Tyto deficity přitom vznikají kvůli „abnormálně vysoké americké spotřebě relativně k tomu, co jsou Spojené státy schopny exportovat“. Takže vedle oné schopnosti velmi levného financování deficitů tu je nedostatečná výrobní kapacita amerického hospodářství.

Současná struktura americké ekonomiky podle Natixisu ukazuje, že Spojené státy by mohly být schopny exportovat více služeb, energií či nedokončenou výrobu, ale ne více automobilů či třeba kapitálového zboží. Problém kvůli krizi v nastal i u vývozu letadel. A nedostatečná specializace v řadě odvětví snižuje rovněž schopnost nahradit některé dovozy domácí výrobou.

Jaký je výhled pro letošní rok?

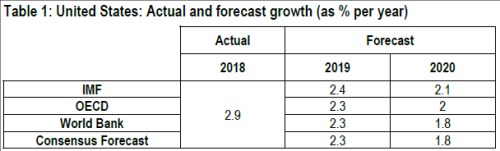

Natixis tvrdí, že ekonomická politika je v USA stále nastavena na stimulaci poptávky a nabídkové straně ekonomiky pomáhá rostoucí míra participace. Ta umožňuje držet inflaci pod kontrolou a následně dává prostor americké centrální bance pro udržování akomodační politiky. V následující tabulce banka shrnuje některé předpovědi letošního růstu a dodává, že realita je kvůli zmíněným faktorům pravděpodobně překoná.

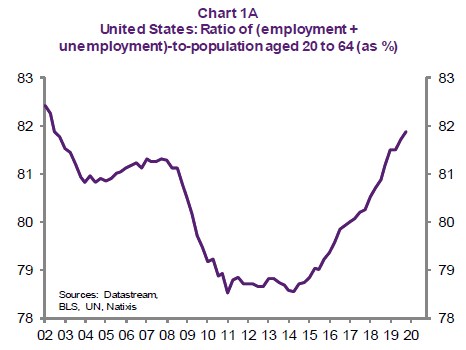

Jak bylo uvedeno, klíčovým předpokladem, na kterém stojí teze Natixisu, je i nadále rostoucí míra participace. Její dosavadní vývoj shrnuje následující graf. V současné době se dostala již nad úrovně z let 2007 až 2008, stále se však nachází pod úrovněmi z přelomu tisíciletí:

Pokud tedy skutečně dojde k tomu, že „neinflační růst“ pozitivně překvapí, dá se podle banky očekávat, že se napřímí výnosová křivka, dostane se pozitivního impulsu cenám akcií a také kurzu dolaru. Pravděpodobnost tohoto vývoje by mělo zvyšovat i to, že se zastavila akcelerace tempa růstu nominálních mezd – viz další graf:

Zdroj: Natixis