„Je nepochopitelné, proč by měli držitelé vládních obligací zemí OECD pasivně přijímat, že jsou zdaněni mimořádně nízkými dlouhodobými sazbami.“ Tvrdí to hlavní ekonom francouzské banky Natixis Patrick Artus, ale jeho cílem není kritizovat politiku centrálních bank, nýbrž poukázat na to, že vedle vládních obligací jsou tu riziková aktiva jako akcie či reality. U nich nejsou investoři vystaveni oné „dani“ a jejich nákupy a prodeje dluhopisů by zároveň zvedly výnosy obligací. A ekonom pak v další analýze poukazuje na určitou záhadu týkající se toho, co je vlastně v USA tahounem agregátní poptávky.

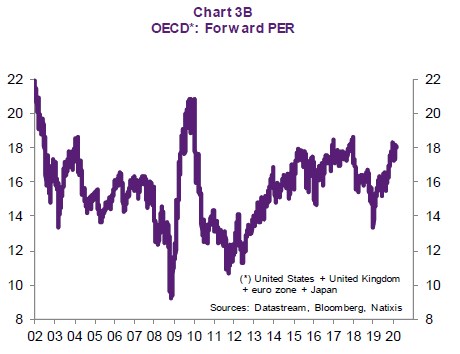

Artus se domnívá, že valuace akciových trhů ve vyspělých zemích neleží tak vysoko jako na trzích dluhopisových a dokumentuje to následujícím grafem s vývojem PE poměru:

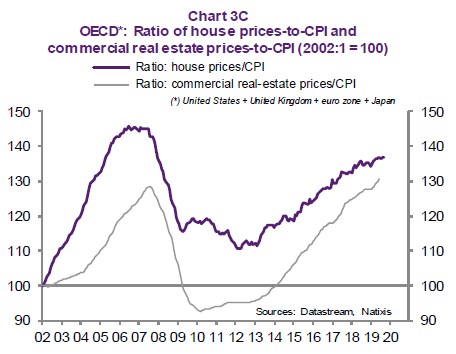

Ve druhém grafu pak ekonom porovnává vývoj cen bydlení a komerčních nemovitostí (poměry k růstu spotřebitelských cen):

Artus se tedy domnívá, že akcie a reality jsou atraktivnější než dluhopisy a jejich ceny nerostou tak rychle, jak by implikoval vývoj na trhu obligací. I přesto podle ekonoma kapitál z akciových trhů odtéká namísto toho, aby se investoři stále více orientovali na akcie. Proč k tomu dochází? Podle ekonoma existují jen dvě možná vysvětlení. První z nich se týká možnosti, že averze k riziku se nachází mimořádně vysoko a investoři tak stále preferují obligace i přesto, že nabízejí mimořádně nízké výnosy.

Druhým možným vysvětlení je pak podle Artuse finanční represe, která má formu regulačních požadavků uvalených na banky a finanční instituce. Tato regulace je totiž nutí investovat a držet bezriziková aktiva a tudíž efektivně působí stejně jako vysoká averze k riziku. Ekonom vše uzavírá s tím, že pokud by vysoká averze k riziku opadla, došlo by k prodejům obligací a výnosy by se zvedly. Jinak řečeno, „zdanění ve formě velmi nízkých sazeb existuje jen proto, že jej střadatelé přijímají.“

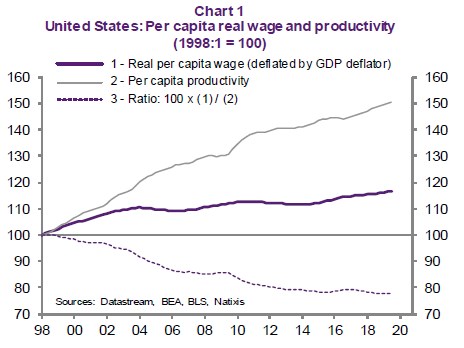

V jiné analýze se ekonom zamýšlí nad tím, co vlastně generuje poptávku po zboží a službách v americké ekonomice. Poukazuje na to, že rozdělení příjmů probíhá již delší dobu způsobem, který je velmi nepřející vůči zaměstnancům. Ukazuje to i následující graf, který srovnává vývoj produktivity a reálných mezd v této zemi (přerušovanou čárou je vyznačen jejich poměr):

Ekonom tvrdí, že popsaný vývoj nevede k výraznějšímu útlumu poptávky díky mimořádně nízké zaměstnanosti a také vysokým investicím korporátního sektoru. Teoreticky by mohly poptávku zvyšovat i vyšší půjčky domácností a také vládní výdaje. Data ovšem ukazují, že v prvním případě tomu tak bylo jen do roku 2008, protože pak již míra zadlužení domácností výrazně klesala. Vláda pak svými výdaji pomáhala růstu poptávky do roku 2010, ale poté již ne. Je to tedy hlavně nízká nezaměstnanost a chování firemního sektoru, co na straně poptávky eliminuje to, že příjmy jsou v USA vychylovány stále více směrem od domácností.

Zdroj: Natixis