Pokud se někdo účastní Ponzi schématu, v podstatě posílá peníze nahoru těm, kteří byli ve schématu již dříve, na základě prostých slibů rychlého a jednoduchého zbohatnutí. Pokud někdo naletí na pyramidu, posílá peníze nahoru na základě podobných slibů, směrem dolů ale proudí nějaký produkt. To dává celé věci zdání funkčnosti a solidnosti. Podstatné tu je, zda onen produkt kupují hlavně noví členové systému, či zda vzniká a funguje trh sahající daleko za hranice vytvořené struktury. V prvním případě přestává vše fungovat ve chvíli, kdy nepřichází noví členové. Ve druhém případě nejde o žádnou pyramidu ale legitimní podnikatelský model. Je až překvapivé, jak těžké je někdy oba typy rozlišit.

V souvislosti s kauzou Nikola se hovoří o tom, že mohou nastat dva základní scénáře: Theranos, či Herbalife. V tom druhém případě tato zkratka naráží na příběh, ve kterém známý investor Bill Ackman po roce 2011 sázel na pád společnosti Herbalife Nutrition a veřejně hovořil o tom, že jde o pyramidu (což Nikola určitě není, u ní se řeší jiné věci). Proti Ackmanovu názoru se stavěl nejeden investor věřící této firmě a samozřejmě i společnost samotná.

Herbalife prodává potravinové doplňky, je známý i u nás a ona kauza nakonec skončila tím, že pan Ackman své krátké pozice uzavřel ve ztrátě. Mezitím si cena akcií firmy prodělala slušnou horskou dráhu a celá věc se točila právě kolem toho, zda je Herbalife pyramidou, či společností se životaschopných trhem využívající multi level marketing (viz výše).

Do „diskuse“ bylo tehdy vloženo hodně času, energie a peněz. I na internetu najdeme řadu podkladů, které tvrdí, že firma je/či není pyramidou. Základem podobných tvrzení by přitom podle mne mělo být právě to, jak velký je skutečný trh s produktem – jak velká část tržeb je generována „nečlenskými“ zákazníky. Na nějaký jednoznačný přesvědčivý závěr, či číslo jsem ale v této záhadě pyramid nenarazil. Firma na konci zmíněné epizody plné silných emocí dostala pokutu, musela změnit některé své praktiky, ale jak ukazuje graf s cenou akcie, žádný pád údajné pyramidy se nekonal (celkově si také můžeme všimnout, že s Herbalifem není žádná akciová nuda).

Zdroj: Patria

Co si vlastně o budoucnosti firmy myslí trh - jak je to s valuací? V roce 2017 generoval Herbalife asi 4,5 miliardy dolarů tržeb. Za posledních 12 měsíců více než 5 miliard. Po investicích mu na toku hotovosti zbylo 0,62 miliardy dolarů. Pokud by tomu tak bylo i nadále, současná hodnota tohoto toku hotovosti by se podle mých kalkulací pohybovala na necelých 10 miliardách dolarů. Kapitalizace je na 6,1 miliardách dolarů, tedy znatelně níže.

Očekávání jsou tedy nastavena níže. Průměr volného toku hotovosti za poslední tři roky je na 0,47 miliardách dolarů (vs. oněch 0,62 miliardy dolarů za posledních 12 měsíců) a stagnující tok hotovosti v této výši má současnou hodnotu na necelých 7 miliardách dolarů. Jinak řečeno, trh je nastaven na to, že firma nebude růst, ani stagnovat, ale více, či méně se scvrkávat.

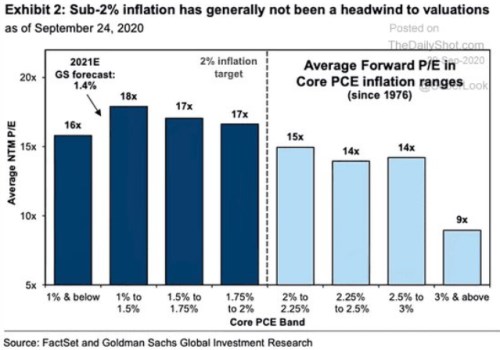

Valuace v nízkoinflačním prostředí

Na samotný závěr z trochu jiného soudku – graf, ve kterém ukazuje průměrnou výši valuací v různém inflačním prostředí. Analytici banky očekávají, že jádrová inflace by se v USA měla příští rok pohybovat kolem 1,4 %. Tedy znatelně pod 2% cílem a v takovém prostředí se PE v průměru pohybuje na 18 (nyní se nachází nad 20). Graf zároveň ukazuje, že očekávané inflační prostředí je z hlediska valuací nejpřívětivější, opak platí o inflaci nad 3 %: