před několika dny svou kapitalizací převýšil 2 biliony dolarů, za posledních dvanáct měsíců přitom na volném toku hotovosti vydělal 71,71 miliardy dolarů. Jak nyní vyznívá fundament a valuace firmy? A co kdyby tu byl před 150 lety?

Kdyby každým rokem pro své akcionáře vydělávat oněch téměř 8 miliard dolarů, současná hodnota tohoto toku hotovosti by podle mých kalkulací dosahovala asi 950 miliard dolarů. I pokud bychom k tomu přičetli veškerou hotovost firmy, jsme na jedné miliardě, tedy na méně než polovině současné kapitalizace. Trh tak očividně čeká od Applu více než stagnaci, což asi není překvapivé. Podle mých výpočtů by jeho volný tok hotovosti na ospravedlnění kapitalizace měl růst o něco málo více než 4 % ročně. Což si můžeme rozdělit na 2 % inflačního a cca 2 % reálného růstu. Je to moc, nebo málo?

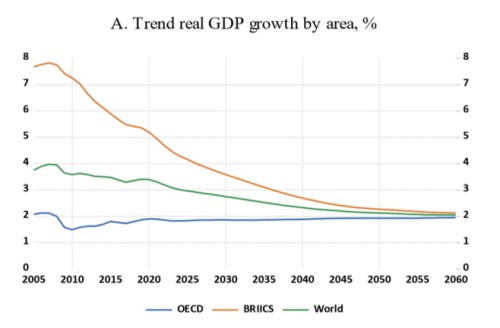

Pokud bychom to chtěli vztáhnout k vývoji dlouhodobé globální ekonomické aktivity, může posloužit následující graf s projekcemi OECD. Podle něj by růst měl konvergovat k 2+ % reálnému růstu s tím, že vyspělé země se na něm budou držet soustavně a rozvíjející se země se k němu budou přibližovat z vrchu.

Zdroj: OECD

Co míní analyticko investorská veřejnost? Možná se mi to zdá, ale ani po překročení oné dvou bilionové hranice se neobjevil dav medvědů věštících korekci, ale spíše zaznívají stále hlasy býků. Někteří poukazují na potenciál rozvíjejících se trhů. Třeba Indie, kde je stále nízká penetrace a přitom již jde o jeden z největších trhů chytrých mobilů. zde má kvůli vysoké citlivosti zákazníků na ceny relativně nízký podíl, dominují čínské firmy. Letos tu ale došlo k významnému pohybu směrem od nich k Applu. A pokud by tu mobily i vyráběl dokázal by obejít cla a jeho podíl by se mohl dál zvyšovat.

Morgan Stanley zase tvrdí, že přeprodej použitých iPhonů mířících na rozvíjející se trhy je větší, než se většinou odhaduje a i to by mělo hrát Applu dlouhodobě do karet. Wedbush a její Daniel Ives hovoří o tom, že cena akcií Applu by se mohla dostat na 600 USD (kapitalizace tedy na 2,6 bilionu dolarů) a to zejména proto, že se blíží „supercyklus iPhonu 12“. To podle analytika vytváří příležitost objevující se „jednou za deset let“, protože telefon by si mohlo měnit 350 milionů lidí (celková iPhonová báze prý nyní činí asi 950 milionů). Ives k tomu dodává, že kapitalizace by v roce 2023 mohla být na 3 bilionech dolarů. No a co kdyby se tam vyhoupla již letos? Pak by se musel tok hotovosti růst ne o ona 4+ %, ale o 5+ %. Ano, jeden procentní bod růstu tu vytvoří hodnotu ve výši 1 bilionu dolarů.

Před 150 lety...

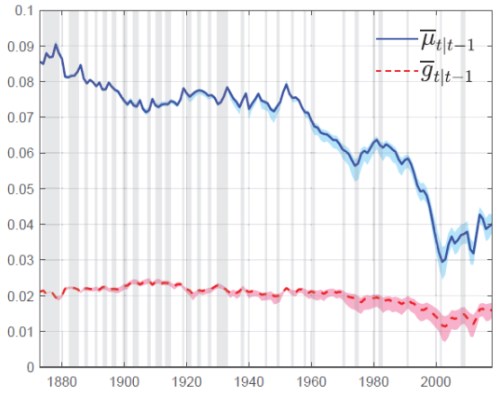

Včera jsme si udělali výlet do historie, kterým nám ukázal, že rizikové prémie akciového trhu jsou nyní znatelně nižší, než v roce 1870. Zatímco dnes podle následujícího grafu investoři požadují, aby akcie vynášely o cca 4 % více, než bezriziková aktiva, před 150 lety to bylo až 9 %. A i bezrizikové sazby se hnuly dolů - tehdy (rovnovážné) sazby podle odhadů z grafu dosahovaly asi 2 %. Požadovaná návratnost se tak u celého trhu pohybovala asi na 11 %, zatímco dnes by podle uvedených čísel byla na cca 5,5 %. Tedy na polovině.

Zdroj: COVID-19 and the stock market: Long-term valuations

Co by se stalo, kdybychom tyto parametry z doby před 150 lety nasadili na ? Jak jsem psal, investoři nyní čekají cca 4 % růst jeho toku hotovosti. Pokud bychom požadovanou návratnost odhadovali s 9 % prémií a 2 % bezrizikovými výnosy, dostaneme u Applu požadovanou návratnost vyšší než 13 %. Současná hodnota očekávaného toku hotovosti Applu (onen 4 % růst) by pak dosahovala jen asi 790 miliard dolarů. Berme to třeba jako další ukázku významu požadované návratnosti – toho, kde se pohybují bezrizikové sazby a rizikové prémie. I u Applu tak samozřejmě funguje efekt „od akcíí chceme méně a proto stojí více“, o kterém jsem psal včera.