Na počátku padesátých let odpovídala kapitalizace amerického akciového trhu asi polovině tehdejšího hrubého produktu. Můžeme to vnímat tak, že současná hodnota všech budoucích dividend očekávaných u obchodovaných firem (kapitalizace) odpovídala asi polovině toho, co se tehdy aktuálně v ekonomice vyrobilo. Onen poměr se pak zvedl nad 100 %, aby opět klesl a na počátku osmdesátých let dosahoval jen asi 43 %. A pak opět nastal růst s tím, že dnes se kapitalizace pohybuje na více než dvojnásobku HDP. Dnes pár souvisejících příběhů.

1. Trh a ekonomika. Výše uvedené ukazuje, že mezi trhem a vývojem v ekonomice je dlouhodobě jen velmi volná vazba. Což si můžeme rozdělit na cyklickou a strukturální rovinu. U té cyklické platí asi zejména to, že akcie hledí dopředu a ekonomika tak může být třeba ještě v útlumu, ale akcie již mohou upalovat nahoru (třeba rok 2020). A naopak.

Na oné strukturální rovině jde o to, že se strukturálně mění poměr zisků na celkových příjmech v ekonomice. A také požadovaná návratnost (bezrizikové sazby a /nebo rizikové prémie). Může tak například docházet k tomu, že ekonomika roste řadu let jen pomalu, ale zvyšuje se poměr zisků na příjmech (zisky rostou rychleji, než ekonomika). K tomu se mohou snižovat rizikové prémie (pomalý, ale klidný vývoj v ekonomice). A akcie si tak ve výsledku mohou procházet slušným býčím trhem i přesto, že ekonomika žádným boomem neprochází. Můžeme tvrdit, že typově šlo o vývoj po roce 2009.

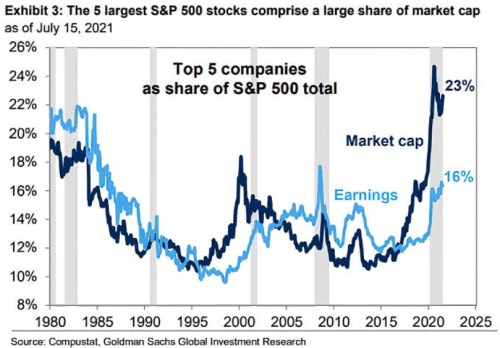

2. Jádro trhu: Výše uvedené je volným pokračováním mého článku z minulého týdne, který se zaměřoval i na takzvaný Buffettův indikátor. Tedy právě na vývoj poměru kapitalizace k produktu. Dnes budu pokračovat ještě následujícím grafem, který zase ukazuje poměr kapitalizace pěti největších firem na celkové kapitalizaci trhu. Ten se v posledních pár letech prudce zvýšil a dohromady s růstem Buffettova indikátoru to znamená, že ještě prudčeji vzrostl poměr kapitalizace této pětky na HDP.

Zdroj: Twitter

Z grafu také vidíme, že na počátku osmdesátých let se blížil poměr kapitalizace oné pětky na celku a také jejích zisků na celku (oboji kolem 20 %). Nyní je poměr u zisků na 16 %, zatímco u kapitalizace na 23 %. A (možná hlavně) i poměr zisků generovaných touto pětkou na ziscích všech obchodovaných společností:

Na vrcholu internetové bubliny tvořily onu top pětku firmy , , , Walmart a . Dnes to jsou tři áčka – , a Alphabet, k tomu a jediný se v této skupině dokázal udržet 20 let. Udrží se tu nějaká společnost z těch současných následujících 20 let?

Nevím, ale ona zmíněná rostoucí disproporce mezi podílu na kapitalizaci a ziscích může být interpretována následovně: Na počátku osmdesátých let hodnotili investoři růstový výhled a rizikovost u top pětky podobně, jako u zbytku trhu. Nyní je ale její růstově-rizikový profil hodnocen lépe, než u zbytku trhu. Nižší podíl na současných ziscích tak stačí na znatelně vyšší podíl na celkové kapitalizaci.

Z tohoto pohledu by ona pětka mohla mít větší šanci na dlouhověkost, ale jde jen o volnou a selektivní úvahu. Alternativně by šlo přemítat třeba o tom, že ona pětka je prostě předražená. I pak bychom ale v principu rozporovali právě to, že jejím růstově-rizikový výhled je lepší, než o zbytku.