Podle CNBC nyní trhy čekají, že první zvýšení sazeb v USA proběhne s 58 % pravděpodobností do června 2022, do konce roku 2022 k němu dojde s 94 % pravděpodobností. K dvojímu zvýšení sazeb prý do září 2022 dojde se 47 % pravděpodobností a do konce roku 2022 se 73 % pravděpodobností. Tapering se podle některých komentářů čeká téměř „hned“ a my tu dnes trochu pouvažujeme o těchto změnách monetární politiky a pár souvisejících tématech.

1. Skutečné utažení a uvolnění monetární politiky: Na úvod krátká připomínka toho, že snižování sazeb a/nebo nákupu aktiv nemusí nutně znamenat uvolněnou monetární politiku. A zvedání sazeb/nebo tapering (snižování a následné ukončení nákupu aktiv centrální bankou) nemusí zase nutně znamenat utaženou politiku. Důvod je prostý:

Nastavení politiky je dobré posuzovat relativně k tomu, jaká politika by byla neutrální – ani stimulační, ani brzdící. K tomu můžeme využít třeba koncept neutrálních sazeb. Pro příklad: Dejme tomu, že se tyto neutrální (ani stimulační, ani brzdící) sazby pohybují kolem 1 %. Pokud centrální banka v takové situaci zvedne sazby z nuly na 0,25 %, tak svou politiku utáhla, ale celkově je její politika stále dost stimulační, protože sazby se pohybují pod jejich neutrální úrovní. Podobně to funguje se snižováním sazeb – ty mohou jít dolů, ale to nutně neznamená, že politika je již stimulační.

To vše může být dobré brát na zřetel i při úvahách o tom, co se (ne)stane v následujících měsících a čtvrtletích během taperingu, popřípadě zvyšování sazeb. Jedním z háčků je, že „správný“ odhad oné neutrální výše sazeb není zrovna jednoduchým cvičením za časů relativně usazených, o současných nabídkově poptávkových turbulencích nemluvě.

2. Tapering: U taperingu bychom ale v první řadě mohli tvrdit, že se o něm hovoří již tak dlouho a je tak přesignalizovaný, že s trhy jeho faktický začátek už neudělá vůbec nic. Přesto uvažme následující graf:

Zdroj:

Programy předchozích kvantitativních uvolňování v USA (QE1 – QE3) přinesly na svém počátku tlak na růst sazeb a ke svému konci zase na pokles sazeb. Pokud bychom se přitom na věc dívali přes likviditu, jde o dění překvapivé – začátek nákupů aktiv by měl na trh přinést více likvidity, tlačit ceny nahoru a výnosy dolů. Naopak blížící se, či faktický konec QE by měl likviditu omezit, ceny by měly jít dolů a výnosy nahoru.

Jak tu občas zmiňuji, opačné chování výnosů (viz graf) mě naznačuje, že rozhodující tu není likvidita, ale ekonomika a až následně likvidita, a to celková. V této logice blížící se konec QE zhoršuje ekonomický výhled, což na dluhopisové trhy přivádí nové investory a jejich poptávka pak více než vyvažuje odcházející Fed. A výnosy jdou dolů.

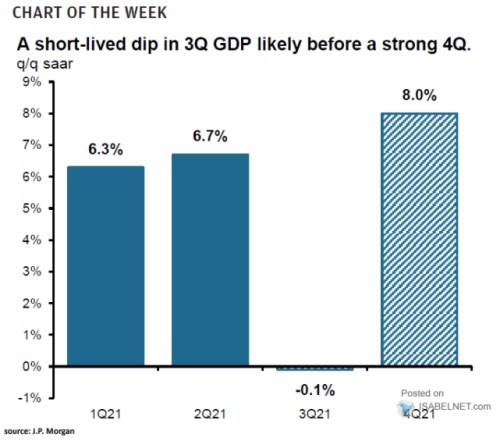

3. Zlomové čtvrté čtvrtletí: Pokud americká ekonomika po třetím čtvrtletí opět nabere na (únikové) rychlosti a začnou také (konečně) výrazně opadávat tenze ve výrobních vertikálách, je možné, že reakce na tapering bude tentokrát jiná (druhý bod). I proto, že neutrální výše sazeb by byla relativně výše (první bod), než kdyby ekonomika mířila do dalšího (zejména poptávkového) útlumu. v následujícím grafu ukazuje vývoj amerického produktu v letošním roce, včetně predikcí pro třetí a čtvrté čtvrtletí:

Zdroj: