Diskutovat o cenách akcií a hodnotách indexu nemá zase tak velký smysl. Je to jako kdybychom neustále probírali měnící se cenu rohlíků v případě, že by se měnila jejich hmotnost. To, co by nás asi v takovém případě mělo zajímat, není cena celková, ale to, zda se mění cena za gram pečiva. A proto se tu jen málo věnuji tomu, kde se zrovna pohybují akciové indexy, ale relativně hodně času věnuji valuacím – tomu, kde jsou ceny akcií relativně k ziskům obchodovaných společností (podobně jako u rohlíků ceny relativně k hmotnosti). Dnes po dlouhé době o valuacích a trhu v Evropě, k tomu méně obvyklý, ale relevantní pohled na USA.

1. Americké a evropské PE: Bezesporu nejčastějším obrázkem, který v souvislosti s valuacemi uvidíme, je poměr cen a zisků PE amerického trhu. Tedy PE, které se nyní nachází hodně vysoko. Podle následujícího grafu ale na hodnotách stále ne zase tak vzdálených maximům internetové bubliny:

Zdroj:

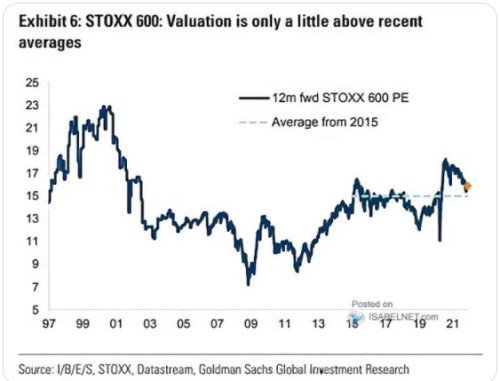

Druhý graf ukazuje, že v Evropě je situace docela odlišná. Od maxim z přelomu tisíciletí je totiž trh hodně vzdálen. A pokud bychom za bernou minci brali období posledních pěti let, tak jsou evropské akcie jen mírně nad tímto standardem.

Zdroj:

V souvislosti s oběma grafy si dovolím zopakovat, že výše valuací není dána sazbami, ale jejich poměrem k očekávanému růstu zisků. Z fleku tak můžeme říci, že tento poměr je nyní v USA mnohem příznivější. A dokazuje to i pohled na PEG (poměr PE k očekávanému růstu zisků). USA tu hraje do karet vysoký podíl technologií a růstových firem na celkové kapitalizaci trhu. Ale možná bychom mohli uvažovat i o strukturálních faktorech, které by mohly ohledně růstu favorizovat celou americkou ekonomiku před tou evropskou. Mezi ně by bez velkého přemýšlení mohlo patřit, že eurozóna má (stále) daleko do optimální měnové oblasti. Odvozovat tak z uvedených dvou grafů, že Evropa je valuačně atraktivnější než USA, jde jen volně. Jde o to, jak realistické jsou podkladové předpoklady.

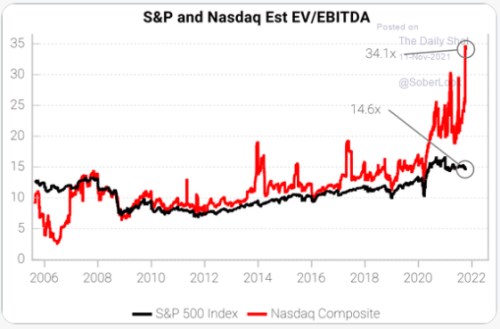

2. Americká valuační alternativa: Před delším časem jsem tu poukazoval i na to, že americké valuace na úrovni mohou být z hlediska nějakých historických standardů našponované, ale netýká se to třeba výše zmíněného PEG, či poměru cen akcií k hotovosti, kterou obchodované firmy generují. Vedle onoho vyššího růstového výhledu (který snižuje PEG) tu tak v na první pohled našponovaném PE může hrát roli i vyšší poměr cash flow k ziskům. Tedy to, že „reálně“ americké firmy vydělávají více, než by naznačovaly zisky (ve srovnání s historií). Valuace k tomuto reálnému vydělávání pak nejsou tak vysoko, ale jsou vysoko k aproximaci toku hotovosti, konkrétně čistým ziskům. I z tohoto pohledu můžeme vnímat následující obrázek ukazující poměr hodnoty celé firmy EV k provozní ziskovosti na úrovni EBITDA:

Zdroj:

EBITDA bývá někdy považována za aproximaci toku hotovosti, který firma vydělává pro poskytovatele kapitálu. Jde ale opět jen o hrubou aproximaci. Musely by se totiž mimo jiné rovnat investice s odpisy a investice do pracovního kapitálu by musely být nulové. I tak ale vidíme, že index SPX není na úrovni EV/EBITDA ani zdaleka tak našponován, jako když jeho valuace měříme na základě PE (první graf). U Nasdaqu je to ale jiné.

Onen rozdíl mezi PE a EV/EBITDA by mohl mírně potvrzovat onu tezi, že pokud měříme ceny akcií ke cash flow, nejsou valuace u SPX tak našponované. Proč se ale tak liší SPX a Nasdaq , nedovedu nějak jednoduše vysvětlit. Možná, že zde je EBITDA horším ukazatelem cash flow (více jej podhodnocuje).