Olivier Blanchard vydává novou knihu, ve které se zabývá tématem fiskální politiky v prostředí nízkých sazeb. Zatím je k dispozici pouze draft, ke kterému se vyjadřují ekonomové, a Tim Taylor na stránkách The Conversable Economist poukazuje na několik klíčových bodů, kterými se Blanchard zabývá.

Předně je dobré připomenout, že výnosy vládních obligací klesají již od osmdesátých let, a nejde tedy o důsledek finanční krize či pandemie. Jde také o jev, který se týká řady zemí a není omezen pouze na Spojené státy. Podle Blancharda jde o důsledek strukturálních faktorů, jakými jsou posuny v úsporách a averze k riziku, a také v dostupné likviditě a preferencích pro likvidní aktiva. Není přitom jasné, které faktory jsou dominující a které ne, ale i tak „není pravděpodobné, že by v dohledné době došlo k nějakému prudkému obratu.“

Pokles

sazeb je takového rozsahu, že se drží znatelně pod tempem ekonomického růstu. A to má důležité důsledky z hlediska dluhové dynamiky – taková situace poskytuje větší fiskální prostor, protože vlády mohou počítat s primárními rozpočtovými deficity (deficity před započítáním

úrokových nákladů) a stále mohou stabilizovat poměr dluhů k

HDP. Podle Blancharda je pak také nutné brát v úvahu to, co vládní výdaje konkrétně financují. Jestliže zvyšují budoucí fiskální příjmy, je to z hlediska dluhové dynamiky něco jiného, než když sice prospívají společnosti, ale tyto příjmy nezvyšují.

Na fiskální politiku je z hlediska cyklu možné dívat se ze dvou extrémů. První z nich předpokládá, že cyklus řeší monetární politika, která dokáže posunout ekonomickou aktivitu na potenciál. Fiskální politika se pak cyklem nezabývá a stará se o veřejné finance jako takové. Ve druhém extrému je tato politika „funkční“ tak, jak o tom hovořil například Abba Lerner, a jejím cílem je vyrovnávat fluktuace v agregátní poptávce tak, aby se ekonomika stabilizovala na potenciálu. Pokud je pak poptávka chronicky slabá, vládní deficity by podle této teorie měly být dlouhodobé.

Na závěr Blanchard poukazuje i na skutečnost, že v reakci na pandemii a negativní ekonomický šok, který přinesla, přistoupila americká vláda k mohutné fiskální expanzi. Její strategie byla zaměřena na podporu agregátní poptávky, která by také zvýšila úroveň neutrálních

sazeb. S tím, že centrální banka počká se svou reakcí na vyšší neutrální

sazby a dojde k přechodnému zvýšení

inflace. To je ale nakonec vyšší, než se čekalo.

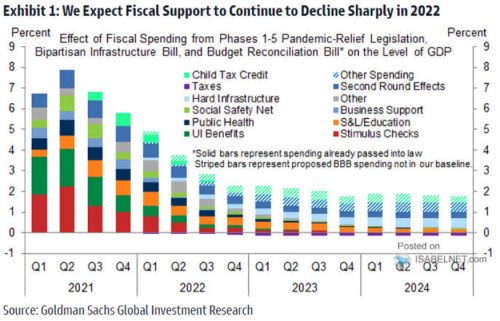

Goldman Sachs v následujícím grafu také poukazuje na silnou podporu, které se poptávkové straně americké ekonomiky dostávalo v roce 2021 ze strany fiskální politiky. Jenže situace by se v roce 2022 měla znatelně změnit:

Zdroj: The Conversable Economist, ,