Podle portfolio manažera Freddieho Laita je letošní náklonnost trhu k akciím velkých technologických firem "krátkozraká", další fáze býčího trhu se podle něj totiž rozšíří i na další sektory, které tak nabízejí lepší hodnotu.

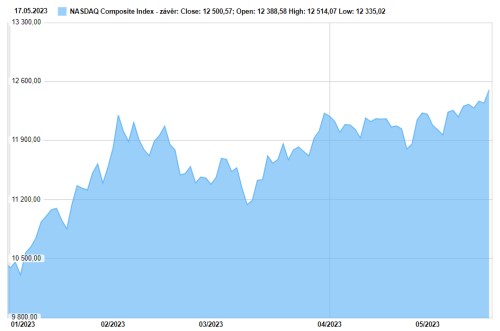

Akcie amerických technologických gigantů zažily doposud veskrze pozitivní rok. uzavřel středeční obchodování s téměř 33% nárůstem, zatímco mateřská společnost Googlu Alphabet vzrostla o 37 %, je výše o 37,5 % a o 31 %. Mateřská společnost Meta zaznamenala od přelomu roku nárůst akcií o více než 101 %. Tato malá skupina technologických společností s vysokou valuací se výrazně liší od širšího trhu, index Dow Jones Industrial Average v roce 2023 vzrostl o méně než 1 %.

Propast mezi velkými technologickými firmami a širším trhem se po výsledkové sezóně ještě prohloubila, když 75 % technologických firem překonalo očekávání, zatímco v ostatních sektorech byl obrázek poměrně smíšený a zveřejněné výsledky byly vesměs negativní.

Investoři sázejí na další růst techu, mimo jiné také proto, že centrální banky začínají zpomalovat své agresivní zpřísňování měnové politiky a eventuálně přistoupí k rozvolňování. Velkým technologickým společnostem se v období nízkých úrokových sazeb dařilo lépe než širšímu trhu, následně navíc dostaly výraznou podporu díky pandemii Covid-19.

Nicméně Lait, partner společnosti Latitude Investment Management, uvedl, že ačkoli byla reakce trhu za daných okolností "racionální", bylo také "velmi krátkozraké".

"Myslím si, že v příštích dvou až pěti letech vstoupíme do zcela odlišného cyklu, a i když nás letos možná čeká složité období a lidé se budou v době obratu měnové politiky schovávat ve velkých technologiích, další etapa býčího trhu – ať už přijde kdykoli - bude širší než ta poslední, která byla skutečně vedena jen technologiemi a zdravotnictvím," řekl Lait.

"Musíte se začít věnovat dalším titulům podobným těm v indexu Dow Jones , typicky průmyslovým nebo do jisté míry akciím „staré ekonomiky, abyste našli žádanou vnitřní hodnotu, jen v ostatních sektorech," uvedl stratég.

Lait předpověděl, že s tím, jak účastníci trhu budou v příštích šesti až dvanácti měsících objevovat hodnotu napříč sektory mimo technologický sektor, začne se rozdíl v ocenění mezi technologickým sektorem a zbytkem trhu zmenšovat. Nicméně vzhledem k silné trajektorii zisků, kterou Silicon Valley předvedlo v prvním čtvrtletí, se podle něj vyplatí držet některé technologické akcie jako součást diverzifikovanějšího portfolia.

"Vlastníme také některé z těchto technologických akcií, ale myslím, že portfolio vystavené výhradně z nich představuje přílišnou koncentraci rizika," vysvětlil.

Koncentrací na tech podle něj investoři navíc přichází o obrovské množství příležitostí, které jsou na širším trhu: jiné podniky, které mají obdobné tempo růstu jako technologické akcie, obchodují se za polovinu nebo třetinu jejich ocenění a poskytují větší diverzifikaci.

Lait proto doporučuje investorům, aby nebyli vůči technologickým akciím skeptičtí, ale aby přemýšleli o možném rozšíření rally, zmenšení rozdílu mezi oceněními a „vybrali si okamžiky, kdy vstoupí do pozice".

Zdroj: CNBC, Patria, Google Finance