Teoreticky bychom mohli předpokládat, že další a další data z ekonomiky budou uzavírat názorové mezery týkající se dalšího vývoje americké monetární politiky. Nezdá se mi ale, že by tomu tak bylo. Proč?

Ekonomové jako Larry Summers vidí nutnost dalšího utahování monetární politiky, poukazují zejména na pokračující sílu amerického trhu práce. S tím, že pokud na něm nedojde ke znatelnému ochlazení, nebyl obrazně řečeno vytržen kořen inflace. Pak tu jsou ekonomové jako Jeremy Siegel, který poukazuje mimo jiné na to, že mzdy zatím jen dohání předchozí růst cen. Namísto toho, aby se rozjížděla klasická mzdová spirála. Já jsem mimochodem v této souvislosti zase ukazoval, že se namísto této klasiky roztočila hodně netradiční spirála zisková – inflaci nepomáhají táhnout nahoru mzdové tlaky, ale rostoucí marže firem.

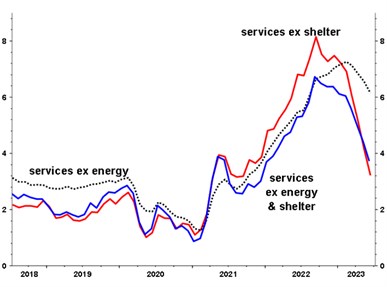

Do tábora stojícího proti dalšímu utahování lze zřejmě zařadit Alberta Edwardse ze SocGen, který mimo jiné ukazuje i následující graf. V něm je vývoj inflace ve službách bez energií, ve službách bez nákladů na ubytování a ve službách bez obou položek:

Zdroj: Twitter

Ona „superjádrová“ inflace ve službách míří již nějaký čas prudce dolů a pokud by tempo drželo, bude na 2 % docela brzy. Právě služby jsou přitom částí ekonomiky, která má k přehřívání na rozdíl od zboží blíže. Můžeme proti tomu namítnout, že neustálé očišťování ekonomických čísel může napáchat více škody než užitku. Ale zase jde jen o to, vnímat, co daný ukazatel říká, a co ne.

Relevantním argumentem pro stagnaci sazeb je podle mne nyní i zpoždění efektu změn monetární politiky. Jak tu občas připomínám, v závislosti na výši neutrálních sazeb se mohly sazby dostat do restrikce až někdy na konci minulého roku. Zpoždění 6 měsíců je přitom asi tím teoreticky nejkratším a nyní se dá uvažovat spíše o větších než menších zpožděních. Tj., plný efekt restrikce se možná stále ještě neprojevil.

Proti dalšímu růstu sazeb může hovořit třeba i historicky hodně utlumený vývoj M2, naopak za pochybné považuji argumenty typu „zvedání sazeb v ekonomice něco zlomí“. Je to na delší řeč, ale pokud by něco měly zlomit současné (reálné) sazby, tak to možná samo o sobě moc odolné nebylo. Něco jiného je ale rychlost růstu a čas potřebný na přenastavení některých věcí.

Výše uvedené není ani zdaleka vyčerpávajícím seznamem pro a proti, Fed zřejmě váží všechna rizika a zatím se spíše zdá, že ta spojená s nevykořeněním inflace považuje za větší, než ta spojená s přílišným šlápnutím na brzdu. Odvíjí se to asi i z historických zkušeností, na což ale můžeme zase namítnout to o bojích v dávno skončených bitvách. Možná ale na akciovém trhu došlo k posunu, o kterém jsem psal včera. Cyklické monetární „bitvy“ by pak ztrácely na důležitosti.