Investování za účelem dosažení pravidelného příjmu se oproti předpandemické době nízkých úrokových sazeb a kvantitativního uvolňování radikálně změnilo. Poprvé po mnoha letech může být úrok na peněžním vkladu lákavou alternativou. „Uložení“ peněz v ultradefenzivní hotovosti však obnáší vlastní rizika a nenabízí žádnou příležitost ke kapitálovému zhodnocení. Rok 2024 proto bude ve znamení hledání alternativ k hotovosti.

Kdybyste současné depozitní sazby zpočátku roku 2024 nabídli investorů jen pár let zpátky, pravděpodobně by vám utrhali ruce. Více než 15 let ultra nízkých úrokových sazeb patřičně srazilo naše očekávání ohledně sazeb na běžných i spořících účtech. Dnes mohou investoři získat prakticky bez rizika pětiprocentní výnos, což pro ty z nás, kteří jsme byli zvyklí za své peníze nedostávat téměř nic, vypadá velmi lákavě.

Má to však háček: sazby jsou vyšší, protože inflace je nyní vyšší. Reálné peněžní výnosy – sazby z vkladů snížené o míru inflace – jsou stále nízké a 5 procent nemusí být tak dobrý výnos, jak se na první pohled zdá.

Graf 1: Hotovost není pro investory žádající dlouhodobý příjem dobrou volbou

Poznámka: Index celkového výnosu ICE BofA minus index CPI USA. Zdroj: Fidelity International, Refinitiv, February 2024.

Spící inflace v dekádě před pandemií znamená, že poprvé od finanční krize musí investoři brát v potaz rozdíl mezi reálnou a nominální mírou návratnosti.

Graf 2: Reálné výnosy z hotovosti jsou v USA stále nízké a ve Velké Británii a Evropě sotva kladné

Poznámka: Anualizovaná jednoměsíční peněžní sazba minus celková meziroční inflace. Zdroj: Fidelity International, Refinitiv, únor 2024.

Není to rovnice, kterou lze úplně snadno vyřešit. Reálné výnosy z hotovosti budou sice vyšší, pokud bude inflace nadále klesat, ale to znamená, že pravděpodobně klesnou i základní sazby. Očekává se také, že trio deglobalizace, demografie a dekarbonizace udrží inflaci v příštích letech vysoko. Pro střadatele z vyspělých ekonomik, jejichž průměrná délka dožití se výrazně prodloužila a jejichž pravidelný důchodový příjem po dobu desítek let bude nutné udržet, je kapitálový růst životně důležitý. Bez něj bude dlouhodobější inflace ukusovat reálný výnos.

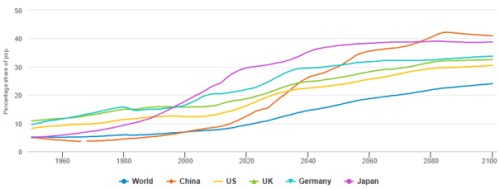

Graf 3: Rostoucí očekávaná délka dožití zvyšuje potřebu kapitálového růstu v boji proti inflaci

Zdroj: World Bank, Fidelity International, únor 2024.

Zpátky do reality

Každý, kdo investuje v časovém horizontu delším než několik let, musí hledat aktiva nesoucí kladný reálný výnos, nejen pouze kladný nominální výnos. Strategie “Multi asset” obvykle nabízejí vyšší výnosy než hotovost a slibují dvě zásadní strukturální výhody – potenciál kapitálového růstu a výhodu flexibility a diverzifikace.

Mix základních výnosových aktiv – obvykle vysoce kvalitních dluhopisů, high yield dluhopisů a vybraných dluhopisů rozvíjejících se trhů – tvoří relativně stabilní základy “multi asset” fondu. Vzhledem k jejich nedávnému zlevnění skýtají tato aktiva kromě atraktivních kupónů i potenciál pro růst hodnoty. Nezastupitelné místo zde mají i dividendově orientované akcie, jejichž růst zisků by v průběhu času měl podporovat, jak růst dividend, tak ceny akcií.

Pokud sazby v příštích měsících a čtvrtletích skutečně klesnou, pak mají před sebou výnosová aktiva slušný výhled – jejich cena by měly s poklesem úrokových sazeb růst. Kromě toho je pravděpodobné, že příliv peněz do bezpečnější části spektra pevně úročených aktiv, který probíhal v posledních několika letech, zejména do fondů peněžního trhu, se s poklesem úrokových sazeb zvrátí. Tyto peníze budou směřovat především za vyšším výnosem, což dále podpoří ceny.

Graf 4: Výplata dividend: silné společnosti efektivně využívají reinvestovaný kapitál

Zdroj: Fidelity International, Refinitiv, únor 2024.

Méně vajec, méně košíků?

Nejsou to samozřejmě jen atraktivní výnosy, které v posledních čtyřech letech zatraktivnily hotovost v očích investorů. Hotovost s sebou nesla také nulové riziko v době, kdy se dluhopisové i akciové trhy zdály rozkolísané.

Podmínky se však postupně mění, stejně jako výnosy různých druhů aktiv. Diverzifikace může pomoci jednotlivé výnosy v portfoliu v čase vyrovnat. S tím, jak éra nízkých sazeb odeznívá a cykly se zkracují, bude dynamická alokace, tedy vzájemné míchání aktiv, v budoucnu pravděpodobně ještě cennější.

Ale ani diverzifikace už není, co bývala. Když byly výnosy před pandemií na samém dně, idiosynkratická (individuální) rizika aktiv byla investory přehlížena, pokud tato aktiva slibovala alespoň nějaký výnos. Poučení z posledních několika let naopak říká, že podobně zjednodušující přístup k diverzifikaci by mohl někoho přijít draho.

Výnosu je nyní najednou dostatek, a tak bude v budoucnu třeba zvážit nejen roli jednotlivých aktiv, ale také to, jak zapadají do portfolia. Korelace se v poslední době staly méně předvídatelnými, což klade vyšší nároky na dosažení skutečné diverzifikace. Tento proces pravděpodobně povede k zacílenějším portfoliím s menším počtem aktiv, ale jasnějším zaměřením na roli, kterou mají hrát.

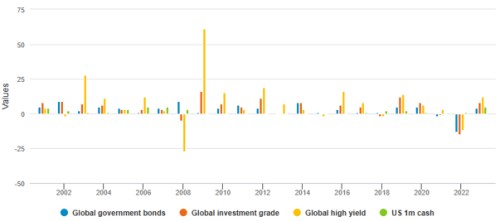

Graf 5: Hotovost překonala v roce 2022 ostatní aktiva, což byl vzácný jev

„Měny jsou, dle našeho názoru, dalším příkladem toho, jak se změní investování do výnosu. Větší rozptyl měnové politiky mezi regiony povede k vyšší volatilitě měnových kurzů, což znamená, že měnový mix aktiv v portfoliu bude vyžadovat vyšší pozornost a proaktivní řízení měnového rizika bude zásadním nástrojem k dosažení cílů, jako je ochrana proti poklesu nebo diverzifikace, než tomu bylo v minulosti. V současné době je například korelace mezi dluhopisy a akciemi vyšší, než byla dříve, a americký dolar se díky negativní korelaci s oběma těmito aktivy ukazuje jako účinné diverzifikační aktivum,“ vysvětluje Talib Sheikh, který se ve společnosti Fidelity International zabývá strategiemi Multi Asset.

Nový svět

Náhlá proměna makroekonomického paradigmatu učinila z hotovosti lákavou volbu pro investory hledající pravidelný příjem. Je rovněž nepopiratelné, že existovala období, kdy bylo výhodnější držet hotovost než jiná aktiva. Podmínky na trhu se však neustále mění a pro hotovost je dnes daleko méně příznivý výhled než v roce 2023. Přestože tedy může hotovost být čas od času dobrým místem, kam dát na chvíli peníze, určitě není dobrým místem pro setrvání.