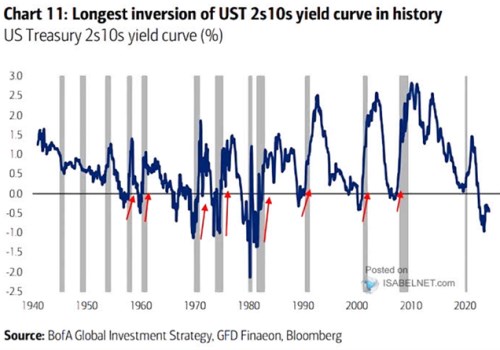

poukazuje na to, že současná inverze výnosové křivky je nejdelší v historii. Jinak řečeno, v minulosti se výnosy desetiletých vládních dluhopisů nikdy nenacházely pod výnosy dluhopisů dvouletých tak dlouho, jako nyní. Další na seznamu mimořádných jevů, které přinesly poslední roky. Pár komentářů k němu.

1 . Současná inverze a další pohyby výnosů: O inverzi výnosové křivky možná slyšeli i ti, kteří se nijak zvlášť nezajímají o dluhopisové trhy. Tento jev totiž bývá zmiňován jako jeden ze spolehlivých indikátorů blížící se recese. Občas tu ale poukazuji na to, že pokud má být historie nějakým vodítkem, tak ukazuje trochu něco jiného: Ne samotná inverze, ale až deinverze v minulosti korespondovala s brzkým nástupem ekonomického útlumu. Zmíněná BofA dokládá své tvrzení následujícím grafem, z kterého je zřejmé i to, co píšu já. Tedy minimálně z vývoje v posledních pár desetiletích:

Zdroj: X

Pokud bychom tu tedy brali historii jako vodítko, recese nyní nehrozí, protože křivka je stále v inverzi a to docela hluboké. Tj., výnosy dlouhodobých dluhopisů jsou znatelně pod výnosy těch krátkodobých. Konkrétně je to cca 4,5 % vs. 4,9 %. Z grafu je také vidět, že ona deinverze obvykle nekončí nějak umírněně, ale přestřeluje do opačného extrému. Tedy do stavu, kdy je rozdíl mezi výnosy desetiletých a dvouletých dluhopisů opět extrémní, tentokrát na druhou stranu. V posledních třech případech hovoříme o rozdílech kolem 2,5 procentního bodu.

Pro zajímavost: Pokud bychom čistě teoreticky předpokládali, že rovnovážná úroveň výnosů desetiletých bude konvergovat k nominálnímu růstu ekonomiky, jsme někde kolem současného stavu 4,5 %. Tedy s předpokladem 2+ % inflace a 2+ % reálným růstem ekonomiky. Během posledních třech cyklů se pak zdá, že „standardní“ rozdíl mezi těmito výnosy a výnosy dvouletých dluhopisů se nachází někde mezi 1 – 1,5 procentním bodem (v extrému na onom 2,5 procentním bodu). To by dohromady implikovalo, že ve středu cyklu by výnosy desetileté byly na oněch cca 4,5 % a výnosy dvouleté na 3 – 3,5 %. Tedy samozřejmě výrazně níže, než nyní.

2 . Inverze, výnosy a akcie: Ve vztahu k akciovému trhu pak asi stojí za připomenutí docela opomíjená věc. Tedy to, že hodnota akcií závisí na bezrizikových sazbách, za které jsou nejčastěji považovány právě výnosy desetileté. Nicméně pokud se diskutuje pouze o tom, jak změny těchto výnosů ovlivní ceny a hodnoty akcií, je to diskuse poloviční. Zejména dlouhodobé výnosy totiž úzce souvisí s ekonomickým výhledem – zmíněným růstem nominálního produktu NHDP.

Samotný pokles výnosů tedy nemusí být pro akcie pozitivní, přestože se díky němu snížila požadovaná návratnost. Mohlo totiž dojít k tomu, že očekávaný vývoj NHDP se zhoršil natolik, že efekt nižších výnosů více než vyvážil. A to samé platí zrcadlově o růstu výnosů – pokud je dán výrazně lepším výhledem na NHDP, celkový efekt může být pro akcie pozitivní. Poměr výnosy/růst NHDP se přitom do značné míry odvíjí od toho, zda je tahounem NHDP hlavně inflace, či reálný růst. Samozřejmě s tím, že preferována je druhá možnost. Novými technologiemi podpořený růst HDP spojený s dezinflačními tlaky je tak na této rovině ideálem.