Pokud posuzujeme vývoj na akciovém trhu, může být pohled na valuace lepší, než pohled na samotné ceny akcií. Občas to tu přirovnávám k porovnávání cen pečiva (v čase i v místě): Smysl má porovnání na jednotku hmotnosti, ne přímo rohlíky s chlebem apod. U akcií je touto „hmotností“ ziskovost. A stejný princip platí u často skloňované vysoké koncentrace trhu na malou skupinu velkých firem.

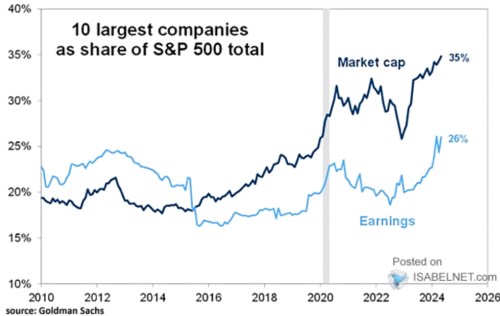

Podle má nyní deset největších firem v indexu SPX 500 asi 35 % podíl na celkové kapitalizaci trhu. Jinak řečeno, zbylých 490 firem má podíl 65 %. To může být samo o sobě zajímavé číslo, ale jak jsem naznačil v úvodu, je také neúplné. Vezměme si dvě extrémní hypotetické možnosti: Oněch deset firem by mělo zmíněný podíl na celkové velikosti trhu, ale jejich zisky by dosahovaly jen třeba 15 % podílu na celkových ziscích generovaných obchodovanými firmami. Nebo by dosahovaly 50 % podílu na celkové ziskovosti.

V prvním případě by podíl na kapitalizaci značně předbíhal podíl na ziscích a v druhém by za ním naopak zaostával. Ona mezera by pak byla způsobena valuacemi – v prvním případě by valuace velkých firem notně převyšovaly standard zbytku trhu a naopak. Jaká je praxe a co se děje nyní? Odpověď ukazuje graf od GS:

Zdroj: X

Do roku 2016 byl podíl na ziscích u největších firem vyšší než podíl na kapitalizaci. Pak se situace otočila, podíl na kapitalizaci se dostal nad podíl na ziscích a vzniklá mezera má spíše tendenci se rozšiřovat, než aby se zase uzavírala. To znamená, že jsme v mustru, kdy valuace pomáhají v této oblasti velkým firmám dosáhnout více, než na co by si sáhly jen na základě zisků. Zde se konkrétně valuacemi myslí poměry cen k ziskům PE, které jsou dány požadovanou návratností a očekávaným růstem zisků a dividend (tedy i jejich poměrem POR).

Požadovaná návratnost je dána bezrizikovými sazbami, které jsou pro celý trh stejné. A rizikovými prémiemi. Velké firmy tedy musí získávat výhodu právě na straně rizikových prémií a/nebo očekávaného růstu (a možná také POR). Často používaným ukazatelem rizika je tzv. beta, tedy citlivost akcie na pohyb celého trhu. U Applu se za posledních pár let v podstatě nemění, u ve srovnání s rokem 2019 znatelně klesla, Alphabet má opačnou dynamiku, je na tom zase spíše jako , NVIDIA také. Beta u Mety a Tesly ale zase roste.

Sám o sobě to může být u jednotlivých akcií zajímavý a někdy trochu opomíjený příběh, celkově bych pak tíhnul k tomu, že v celku se riziko u největších firem cca nezměnilo. Tedy přesněji řečeno nezměnila se beta. Zůstává tedy hlavně onen očekávaný růst zisků, což není při všech hovorech o umělé inteligenci a celkovém potenciálu nových technologií nijak překvapivé. Takže závěr je jednoduchý – velké firmy mají na kapitalizaci podíl stále větší. A také větší, než by měly mít čistě na základě současných zisků. Jejich náskok jim dává očekávaná budoucnost, ne současnost.