Můžeme říci, ž vlhkost vzduchu na daném místě v daném čase je ovlivněna celou řadou faktorů. Zrovna tak ale platí, že je výhradně „vodním“ jevem – vždy nakonec závisí na tom, kolik vodní páry ve vzduchu je. Poměrně často je rozporováno to, že inflace je vždy výhradně peněžním/monetárním jevem. Je to ale podobné jako s onou vlhkostí vzduchu. A souvisí to s tím, co můžeme nazvat tvrdostí inflačních cílů.

Když jsem tu o inflaci jako peněžním jevu psal před pár lety, jako protinázor zaznělo například to, že ceny energií nezajímá, co dělají centrální banky se svou monetární politikou a peněžní nabídkou. Já nesouhlasím. Představme si nějaký šok na nabídkové straně trhu s ropou. Ten prudce tlačí ceny energií nahoru a následně nahoru celou cenovou hladinu. K tomu si představme centrální banku (nejlépe Fed) s extrémně tvrdým inflačním cílem. Tedy centrální banku, kterou nezajímá ekonomická aktivita, zaměstnanost, ani postupné a dlouhodobé dosahování inflačního cíle. Chce ho mít hned a za každou cenu tam, kde „má být“.

Taková centrální banka by postupovala extrémně razantně, prudce by zvedla sazby a snižovala peněžní nabídku. Ne o pár procentních bodů, ale třeba desítky. A svého cíle by dosáhla i když za naprosto neadekvátních nákladů na straně zaměstnanosti a ekonomické aktivity. Dá se to velmi, velmi zjednodušeně představit i tak, že pokud kvůli nabídkovému šoku poroste dolarová cena ropy třeba o 10 %, ale Fed teoreticky sníží peněžní bázi na polovinu, pro cenu ropy bude rozhodující spíše druhý, než první faktor. Mírně řečeno.

Centrální banky mají ale ve srovnání s uvedenými příklady inflační cíle velmi měkké. Tj., snaží se jich dosáhnout jen postupně a s velkým ohledem na ekonomickou aktivitu a zaměstnanost. Pak to budí dojem, že inflace není ani zdaleka jen monetárním jevem, ale ona je. V tom smyslu, že konečným „trumfem“ je vždy množství peněz v ekonomice. Pokud také třeba hovoříme o tom, že nějaká centrální banka „není schopná“ dosáhnout inflačního cíle, měli bychom přesněji řečeno hovořit o tom, že jej není schopná dosáhnout s danými explicitními a implicitními omezeními. Danými opět hlavně tím, jak (ne)chce poškodit ekonomickou aktivitu a zaměstnanost. Nebo je dokonce zdevastovat.

Fed, ECB a další banky mohou tedy vždy zahýbat s peněžní nabídkou (a/nebo cenou peněz) tak razantním způsobem, že to eliminuje vše ostatní. To, že se tak v praxi většinou z dobrých důvodů neděje, na tom nic nemění. Inflace je v tomto smyslu „výhradně“ monetárním jevem, - je „vždy v konečném důsledku“ monetárním jevem. Množství peněz a jejich cena je vždy tím, co nakonec rozhodne, i když se to nezdá kvůli jejich relativně umírněným změnám (ve srovnání s tím, co by bylo teoreticky možné).

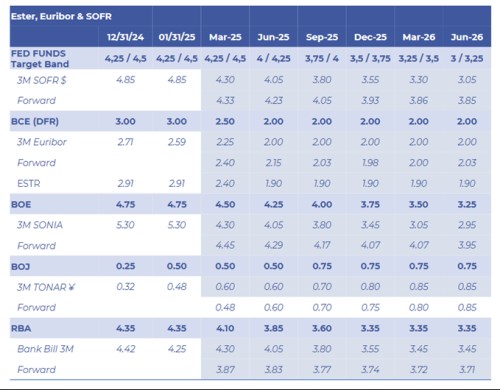

Výše uvedené píšu dnes i ve spojitosti s onou pomyslnou tvrdostí inflačních cílů. Včera jsme se dívali na predikce Natixisu týkající se vývoje produktu a inflace v hlavních světových ekonomikách. Viděli jsme, že v USA by podle očekávání banky měla být inflace ještě v příštím roce nad 2 % (v eurozóně letos). Pokud by přitom ve výše uvedeném duchu byly cíle extrémně tvrdé, již nyní by inflace byla zpět u 2 % kvůli drastickému monetárnímu utažení dopadajícímu tvrdě na celou ekonomiku (pokud by se podařilo nepřestřelit směrem dolů). Dnešní tabulka ale ukazuje, že obě centrální banky budou (podle predikcí) sazby snižovat:

Zdroj: X

Inflace tedy není na 2 %, podle Natixisu by neměla být ani do konce příštího roku (v USA) a sazby půjdou přesto dolů. V tomto smyslu tedy jde o cíle dost měkké, ale ona měkkost (či tvrdost) je dost relativní. Poslední inflační čísla v USA to možná změnila, ale ještě nedávno zaznívaly názory, že Fed by měl snižovat sazby mnohem více jako prevenci rizika recese. Jinak řečeno, z takového pohledu šel Fed za inflačním cílem stále příliš tvrdě.

Třeba pan El-Erian i nyní tvrdí, že Fed by neměl být 2 % cílem „posedlý“. Jinak řečeno, tento ekonom radí k větší měkkosti cíle. Motivací mu je pravděpodobně obava o to, že přílišná tvrdost (z jeho pohledu) by nesla neproporcionální náklady na straně ekonomické aktivity. Samostatnou diskusí je pak prodleva, s jakou monetární politika ekonomiku ovlivňuje. V případě predikcí pro USA ale hovoříme o tom, že inflace nebude (v průměru) na cíli ani příští rok a sazby již jdou dolů od září (a Natixis počítá s dalším poklesem). Tím vším přitom nechci říci, že Fed by měl postupovat tvrději – je to svým způsobem i poukázání na to, jak moc dávají centrální banky pozor i na neinflační cíle (vyřčené i nevyřčené).