Když třeba v během krátké chvíle přijdou s předpovědí recese a pak jí zase odvolají, je to dobrá ukázka, jak moc se prostředí mění a jak vysoká panuje nejistota. Nebo spíše chaos. Tudíž je to doba vysokých rizikových prémií na akciích a umírněných valuací? Moc ne.

1.Valuace odpovídající přívětivému prostředí? Následující graf ukazuje poměrů cen akcií k ziskům, tedy známé PE. Dnes bych k němu po delší době připomněl, že podle některých indicií už nějakou dobu poměry cen k volnému toku hotovosti zdaleka tak našponovány jako PE. Tj., PE dávala a možná stále dávají trochu zavádějící valuační obrázek, minimálně ve srovnání s historií (zisky by totiž byly i nyní z hlediska toku hotovosti výživnější).

I pokud vezmeme do úvahy ony možné strukturální posuny v poměru zisků k toku hotovosti je ale celkem zřejmé, že současná PE nijak nízko nejsou. Jak jsem psal tento týden, nachází se na horní hranici toho, kam si sáhla před rokem 2020. Tedy v době, kdy bylo prostředí pro akcie docela hodně příznivé svým poměrem růstu zisků k požadované návratnosti. A nejistota byla mnohem nižší.

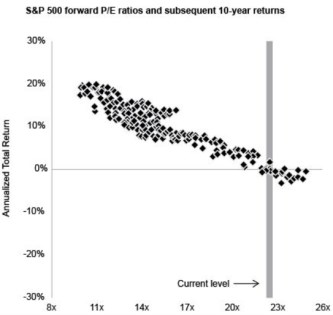

2.Rýmy mezi valuacemi a jejich historickým vztahem k návratnosti: Rozeberme nyní téma trochu více a to na základě historického vztahu mezi PE a návratností trhu. Začněme třeba následujícím:

Výnosy desetiletých vládních dluhopisů se nyní nachází u 4,4 %. Pokud se podíváme na následující graf, který dává dohromady valuace a následnou desetiletou návratnost akciového trhu, můžeme říci: Při PE kolem 20 byla následná realizovaná průměrná roční návratnost právě kolem 4 %. Takže pokud by historická závislost stále držela a PE bylo kolem 20, investoři by nerealizovali žádnou kompenzaci za to, že akcie jsou výrazně rizikovější, než dluhopisy. Vydělali by totiž stejně jako dluhopisoví investoři ona cca 4 %, žádná riziková prémie.

Zdroj: JPM, X

Já jako standardní prémii u amerického trhu používal 5,5 % a to na základě dřívějších studií zabývajících se touto tématikou. Pokud bychom tuto prémii přidali k současným výnosům dluhopisů, máme požadovanou návratnost u 10 % (4,4 % plus 5,5 %). Pokud aplikujeme toto číslo na graf, vidíme, že se dostáváme do oblasti, kde se vztah mezi PE a návratností hodně rozšiřuje. Tj., tato návratnost 10 % byla realizována s PE mezi 12 – 16. Nicméně současné PE se v tomto rozmezí nepohybuje, je stále nad horní hranicí tohoto pásma. Jinak řečeno, současné valuace se z tohoto pohledu stále nerýmují s grafem, výnosy dluhopisů a „standardními“ rizikovými prémiemi.

Postupovat můžeme ještě tak, že za výstupní proměnnou vezmeme ony rizikové prémie. Při PE na současných 18 dostáváme očekávanou návratnost kolem 7 %. Pokud odečteme bezrizikové sazby, zbývá 2,6 % (7 % - 4,6 %). Takže tato linka úvah by implikovala, že rizikové prémie by nyní byly na téměř polovině onoho standardu, tedy na 2,6 %. Což je bráno zleva i zprava hodně nízké číslo. Pohybujeme se přitom v době, kdy je nejistota skloňována ze všech stran, což by se s nízkými prémiemi moc rýmovat nemělo. Možná by vše do sebe zapadlo, kdyby se měla nejistota a chaos rychle a znatelně uklidňovat. Tak zde ale asi máme větší jistotu…